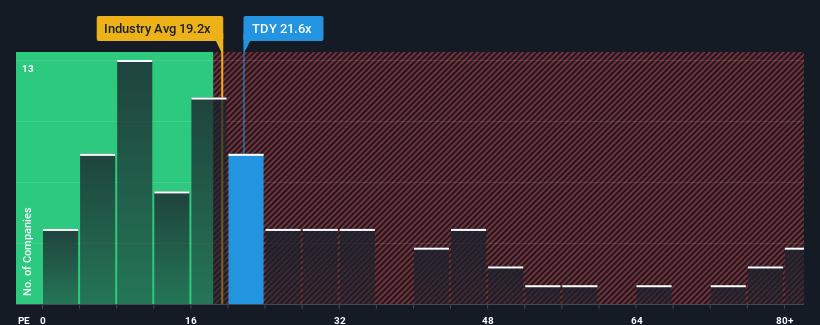

テレダイン・テクノロジーズ・インコーポレーテッド (NYSE:TDY)の株価収益率(または「PER」)21.6倍は、約半数の企業がPER16倍以下、さらにはPER9倍以下がごく普通である米国の市場と比べると、今は売りのように見えるかもしれない。 しかし、PERが高いのには理由があるかもしれず、それが妥当かどうか判断するにはさらなる調査が必要だ。

テレダイン・テクノロジーズは確かに最近、他の多くの企業が業績を後退させている中、業績がプラスに伸びており、良い仕事をしている。 多くの人が、同社が市場の逆境に抗い続けることを期待しているようで、それが投資家の株価上昇意欲を高めている。 もしそうでなければ、既存株主は株価の存続可能性について少し神経質になるかもしれない。

高いPERについて、成長指標は何を物語っているのか?

PERを正当化するためには、テレダイン・テクノロジーズは市場を上回る目覚ましい成長を遂げる必要がある。

まず振り返ってみると、同社は昨年、一株当たり利益を12%も成長させた。 これは、過去3年間でEPSが合計71%増加した優れた前期の実績に裏打ちされたものだ。 というわけで、同社がこの間、素晴らしい業績を上げてきたことを確認することから始めよう。

展望に目を向けると、同社に注目している8人のアナリストの予測では、今後3年間は年率2.8%の成長が見込まれる。 市場が年率11%の成長を予測しているため、同社は業績が弱含みとなる。

これを考えると、テレダイン・テクノロジーズのPERが他社の大半を上回っているのは憂慮すべきことだ。 投資家の多くは、同社の事業見通しの好転を期待しているようだが、アナリスト集団はそう確信していない。 このレベルの利益成長はいずれ株価に重くのしかかる可能性が高いため、この株価が持続可能だと考えるのは大胆な人だけだろう。

テレダイン・テクノロジーズのPERから何がわかるか?

株価収益率は、株を買うかどうかの決め手となるべきものではないが、業績期待のバロメーターとしてはかなり有能だ。

テレダイン・テクノロジーズは現在、予想成長率が市場全体より低いため、予想PERよりはるかに高い水準で取引されている。 市場よりも成長が鈍化し、業績見通しが弱くなると、株価が下落し、高いPERが引き下げられるリスクがある。 この場合、株主の投資は大きなリスクにさらされ、潜在的投資家は過大なプレミアムを支払う危険にさらされる。

会社のバランスシートは、リスク分析のもう一つの重要な分野である。 テレダイン・テクノロジーズのバランスシート分析(無料)をご覧ください。

テレダイン・テクノロジーズより優れた投資先が見つかるかもしれません。可能性のある候補を選びたい方は、低PERで取引されている(しかし収益を伸ばせることが証明されている)興味深い企業の 無料リストをご覧ください。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Teledyne Technologies が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.