チャーリー・マンガーが支援した)伝説のファンドマネージャー、リー・ルーがかつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 つまり、賢い投資家たちは、企業の危険性を評価する際、負債(通常倒産に関与する)が非常に重要な要素であることを知っているようだ。 重要なのは、キーサイト・テクノロジーズ・インク(NYSE:KEYS)が負債を抱えていることだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ危険か?

フリーキャッシュフローや魅力的な価格での資本調達によって、その債務を容易に履行できない場合、負債やその他の負債はビジネスにとって危険となる。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 このような事態はあまり一般的ではないが、負債を抱えた企業が、貸し手によって窮迫した価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような企業には悪影響はない。 負債水準を検討する際には、まず現金と負債水準の両方を合わせて検討します。

Keysight Technologiesの最新の分析をご覧ください。

Keysight Technologiesの負債額は?

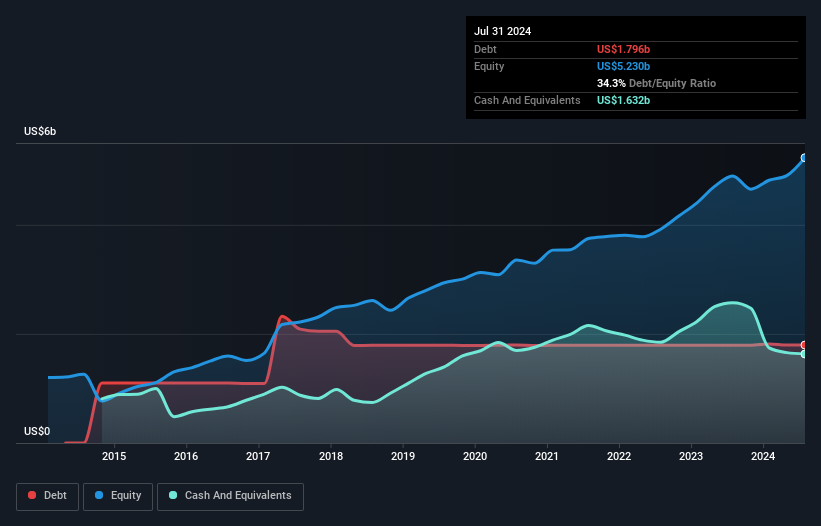

下のチャート(クリックすると詳細が表示されます)を見ると、Keysight Technologiesは2024年7月に18億米ドルの負債を抱えていることがわかります。 しかし、これを相殺する16.3億米ドルの現金があり、純負債は約1.64億米ドルとなる。

キーサイト・テクノロジーの負債について

最後に報告された貸借対照表によると、Keysight Technologiesは12ヶ月以内に19億5,000万米ドルの負債、12ヶ月を超えて21億4,000万米ドルの負債を抱えていた。 一方、16.3億米ドルの現金と1年以内に期限の到来する8.02億米ドル相当の債権がある。 つまり、負債が現金と(短期)債権の合計を16億6,000万米ドル上回っている。

上場しているキーサイト・テクノロジーズの株式価値は287億米ドルと非常に高く、このレベルの負債が大きな脅威となる可能性は低いと思われる。 しかし、バランスシートの強さは時間の経過とともに変化する可能性があるため、注視する価値はあると思われる。 実質的に純負債を持たないキーサイト・テクノロジーズは、負債負担が実に軽い。

企業の収益に対する負債を評価するために、私たちは純負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割り、利払い・税引き前利益(EBIT)を支払利息(インタレスト・カバー)で割って計算します。 このアプローチの利点は、負債の絶対量(EBITDAに対する純負債)と、その負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮することです。

キーサイト・テクノロジーは、EBITDAに対する有利子負債比率がわずか0.14と低い。 しかし、実に素晴らしいことに、同社は昨年1年間で、実際に支払った利息よりも多くの利息を受け取ることができた。 つまり、この企業が冷静さを保ちながら負債を負うことができるのは間違いない。 キーサイト・テクノロジーズのEBITは昨年35%減少した。 収益が落ち込むと(この傾向が続けば)、最終的には控えめな負債でさえかなりリスキーになる可能性がある。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、今後キーサイト・テクノロジーズが健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 専門家がどう考えているか知りたい方は、アナリストの利益予測に関する無料レポートが興味深いでしょう。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけです。 そのため、EBITがどれだけフリー・キャッシュ・フローに変換されているかを常にチェックしています。 過去3年間、キーサイト・テクノロジーはフリー・キャッシュ・フローをEBITの82%に相当する非常に堅調な水準で生み出しました。 このため、負債を返済できる非常に有利な立場にある。

当社の見解

嬉しいことに、キーサイト・テクノロジーズの利子カバー率は素晴らしく、債務を有利に処理していることを示唆している。 しかし、厳然たる事実として、我々はEBIT成長率に懸念を抱いている。 上記の様々な要因を考慮すると、キーサイト・テクノロジーズはかなり賢明な負債の使い方をしているように見える。 リスクもあるが、株主へのリターンを高めることもできる。 もちろん、Keysight Technologiesのインサイダーが株を買っていることが分かれば、さらに信頼感が増すので、それを否定するつもりはない。同じ波長であれば 、インサイダーが買っているかどうかは、このリンクをクリックすれば分かる。

結局のところ、純負債のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長実績あり)にアクセスできる。無料です。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Keysight Technologies が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.