すでに好調に推移しているにもかかわらず、UTime Limited(NASDAQ:WTO) の株価は勢いを増し、過去30日間で116%の上昇を記録した。 直近の急騰を受け、年間上昇率は279%に達し、投資家に注目されている。

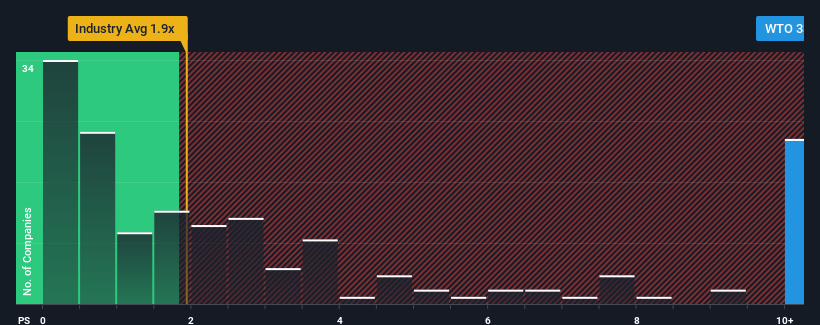

米国のエレクトロニクス業界の半数近くがPER(株価純資産倍率)1.9倍を下回っている中、UTimeはPER33.6倍であり、調査する価値のない銘柄と思われるかもしれない。 とはいえ、P/Sが非常に高いことに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

UTimeの業績推移

一例として、UTimeの収益は昨年から悪化しており、これは全く理想的とは言えない。 可能性として考えられるのは、P/Sが高いのは、投資家が、同社が近い将来、より広い業界をアウトパフォームするのに十分な業績を残すと考えているからである。 もしそうでないなら、既存株主は株価の存続可能性についてかなり神経質になっているかもしれない。

アナリストの予測はないが、UTimeの収益、収入、キャッシュフローに関する無料 レポートをチェックすることで、最近のトレンドが同社を将来に向けてどのように設定しているかを知ることができる。収益予測は高いP/Sレシオに見合うか?

UTimeのような急なP/Sを見て本当に安心できるのは、会社の成長が業界を明らかに凌駕する軌道に乗っている時だけだ。

振り返ってみると、昨年は同社のトップラインが13%減少した。 その結果、3年前の収益も全体で30%減少している。 つまり、残念なことに、この間、同社は収益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

今後12ヶ月で9.2%の成長が予測されている業界と比較すると、最近の中期的な収益実績に基づく同社の下降の勢いは、悲観的なものである。

UTimeが業界より高いP/Sで取引されていることが気になる。 どうやら同社の投資家の多くは、最近の状況から想像するよりもずっと強気で、どんな価格でも株を手放そうとしていないようだ。 最近の収益トレンドの継続は、いずれ株価に重くのしかかる可能性が高いため、この価格が持続可能だと考えるのは大胆な人だけだろう。

UTimeのP/Sに関する結論

UTimeのP/Sは、株価の手ごろな上昇のおかげで先月から順調に伸びている。 株価売上高倍率は、株を買うかどうかの決定的な要因になるべきではないが、収益期待のバロメーターとしてはかなり有能だ。

UTimeを調査した結果、中期的に収益が縮小することが判明したが、業界が成長することを考えると、PERは予想ほど低くない。 今のところ、この収益実績がこのようなポジティブなセンチメントを長く支える可能性は極めて低いため、我々は高いP/Sを快く思っていない。 最近の中期的な状況が著しく改善しない限り、投資家は株価をフェアバリューとして受け入れるのは難しいだろう。

さらに、 UTimeについて我々が発見した4つの警告サインについても学ぶべきだ。

利益を上げている強力な企業が気になるのであれば、低PERで取引されている(しかし利益を伸ばせることが証明されている)興味深い企業の 無料 リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、UTime が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.