ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 つまり、賢い投資家たちは、負債(これは通常倒産に関わるものだが)が、企業のリスクを評価する際に非常に重要な要素であることを知っているようだ。 重要なのは、CDWコーポレーション(NASDAQ:CDW)が負債を抱えていることだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

借金はいつ危険なのか?

新たな資本やフリー・キャッシュ・フローで返済が困難になるまで、負債はビジネスを支援する。 最終的に、企業が負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 しかし、希薄化に取って代わることで、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は非常に優れた手段となり得る。 企業がどの程度の負債を使用するかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

CDWの負債額は?

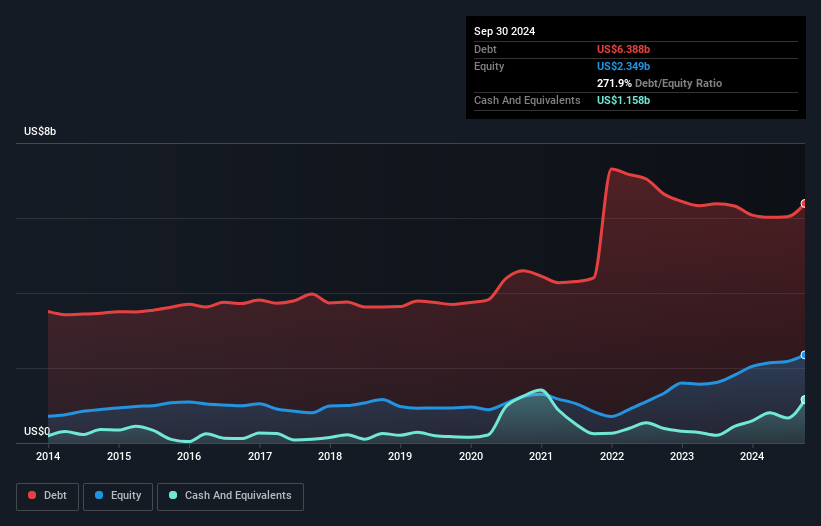

下図をクリックすると詳細がご覧いただけますが、2024年9月のCDWの負債額は63.9億米ドルで、前年とほぼ同じです。 しかし、11億6,000万米ドルの現金準備金があるため、純負債は約52億3,000万米ドルと少なくなっている。

CDWの負債

最新の貸借対照表から、CDWには1年以内に返済期限が到来する54億6,000万米ドルの負債と、それ以降に返済期限が到来する65億7,000万米ドルの負債があることがわかる。 これらの債務を相殺するために、同社は11億6,000万米ドルの現金と、12ヶ月以内に期限が到来する55億1,000万米ドルの債権を保有している。 つまり、負債総額は現金と短期債権の合計を53億6,000万米ドル上回っている。

CDWの企業価値は234億米ドルと巨額であるため、必要であればバランスシートを補強するのに十分な資本を調達できるだろうから、この赤字はそれほど悪くはない。 しかし、その負債が過大なリスクをもたらしている兆候には目を光らせておきたい。

私たちは、利益に対する負債水準について知るために、主に2つの比率を使っている。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 このように、債務の絶対額と支払金利の両方を考慮する。

CDWのEBITDAに対する純負債は2.6であり、リターンを高めるためにかなりのレバレッジを使用していることを示唆している。 プラス面では、EBITは支払利息の8.2倍であり、EBITDAに対する純負債は2.6とかなり高い。 残念ながら、CDWのEBITは過去12ヶ月で3.4%減少した。 この収益傾向が続けば、CDWの債務負担は、子グマを見守るホッキョクグマの心臓のように重くなるだろう。 負債水準を分析する場合、バランスシートは当然の手始めである。 しかし、最終的には事業の将来の収益性が、CDWが長期的にバランスシートを強化できるかどうかを決定する。 専門家がどう考えているか知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要としている。 そのため、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要がある。 直近の3年間で、CDWはEBITの70%に相当するフリー・キャッシュ・フローを記録している。フリー・キャッシュ・フローが利子と税金を除いたものであることを考えれば、これは通常の水準である。 このフリー・キャッシュ・フローにより、同社は、適切な場合に負債を返済するのに有利な立場にある。

当社の見解

バランスシートに関して言えば、CDWにとって際立ったプラス材料は、EBITをフリー・キャッシュフローに自信を持って変換できていると思われる点である。 しかし、その他の点については、それほど心強いものではなかった。 例えば、EBITを成長させるのに少し苦労しているようだ。 このような様々なデータを考慮すると、CDWは負債レベルを管理するのに適した立場にあると思われる。 とはいえ、その負担は十分に重いため、株主の皆様には注視していただくことをお勧めする。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし結局のところ、どの企業もバランスシートの外に存在するリスクを含んでいる可能性がある。 例えば、 CDWの注意すべき兆候を1つ挙げて みた。

もちろん、もしあなたが負債の負担なく株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、CDW が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.