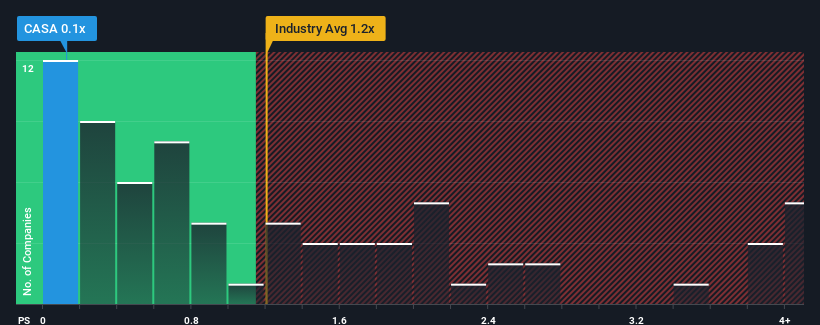

カーサ・システムズ・インク(NASDAQ:CASA)のPER(株価純資産倍率)0.1倍は、米国の通信業界の半数近くがPER1.2倍以上であることを考えると、かなり魅力的な投資機会に見えるかもしれない。 とはいえ、P/Sを引き下げたことに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

カーサ・システムズのP/Sは株主にとって何を意味するのか?

カーサ・システムズは最近、収益の減少が、平均して収益がある程度伸びている他社と比べて見劣りするため、うまくトラッキングできていない。 おそらく、投資家が強い収益成長の見込みがないと考えているため、P/Sが低いままなのだろう。 もしそうなら、既存株主は今後の株価の方向性について興奮することができないだろう。

アナリストが、カーサ・システムズの将来が業界と比較してどのような位置づけにあるかを知りたいとお考えですか?その場合は、当社の無料 レポートが最適です。収益予測は低いP/Sレシオに見合うか?

P/Sレシオを正当化するためには、カーサ・システムズは業界を引き離す伸び悩みを示す必要がある。

まず振り返ってみると、昨年の同社の収益成長率は19%減と期待外れで、興奮するようなものではなかった。 つまり、過去3年間で合計35%の減収となっており、長期的にも減収が続いている。 したがって、最近の収益の伸びは同社にとって好ましくないものであったと言える。

来年は収益が急減するはずで、同社をウォッチしている唯一のアナリストは15%の減収と見積もっている。 業界では0.2%の減収となるが、株価は大幅に悪化する。

これを考慮すると、カーサ・システムズのP/Sが同業他社に及ばない理由は明らかだ。 しかし、収益が急速に縮小する場合、P/Sも縮小することが多く、株主が将来失望する可能性がある。 弱い見通しがすでに株式の重荷となっているため、この価格を維持するだけでも難しいかもしれない。

カーサ・システムズのP/Sは投資家にとって何を意味するのか?

一般的に、投資判断に際して株価売上高比率を深読みすることには注意したい。

予想通り、カーサ・システムズのアナリスト予測を分析したところ、業界に対して同社がさらに不安定な見通しを持っていることが、低いP/Sの主な要因であることが確認された。 今のところ株主は、将来の収益がおそらく嬉しいサプライズをもたらさないことを認めているため、低いP/Sを受け入れている。 しかし、より広範な業界の混乱によって、同社の事業がさらに大きな痛手を受けることに対する抵抗力については、まだ慎重である。 現在の状況を踏まえると、短期的に株価が大きく上昇することは考えにくい。

他にも考慮すべき重要なリスク要因があり、ここに投資する前に注意すべきカーサ・システムズの警告サインを6つ発見した(3つは気になる!)。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要だ。収益性の向上があなたの考える素晴らしい企業と一致するのであれば、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Casa Systems が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによるこの記事は、一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.