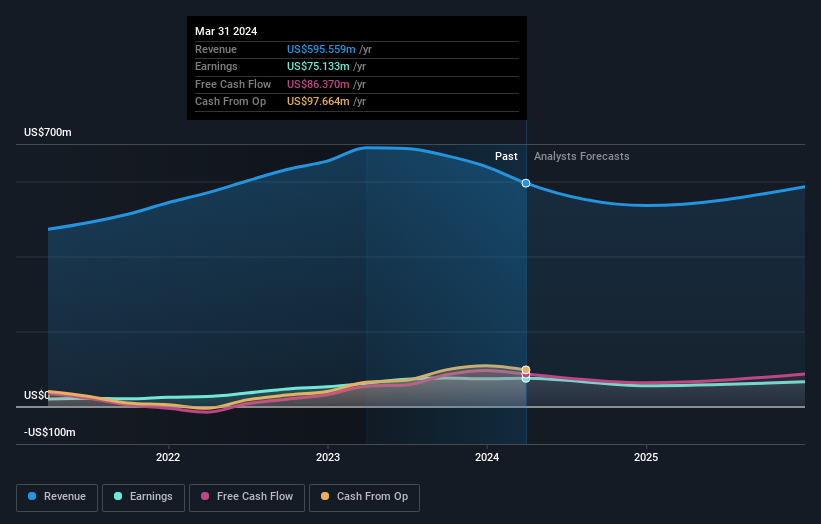

ご存知の通り、ベルヒューズ・インク(NASDAQ:BELF.A)は先日、第1四半期の決算を発表した。 売上高は1億2,800万米ドルで、アナリストの予想とほぼ一致したが、法定1株当たり利益(EPS)は予想を21%上回る1.19米ドルとなった。 この時期は投資家にとって重要な時期であり、報告書で企業の業績を追跡し、専門家の来年の予測を見たり、事業への期待に変化があったかどうかを確認したりすることができる。 そこで、決算後の最新のコンセンサス予想を収集し、来年に何が待ち構えているかを確認した。

先日の決算報告を受けて、ベルヒューズを担当するアナリスト3名のコンセンサスでは、2024年の収益は5億3,590万米ドルとなっている。これは、過去12ヶ月と比較して10%の減収を意味する。 同期間の法定一株当たり利益は31%減の4.09米ドルになると予想されている。 このレポートに先立ち、アナリストは2024年の売上高を5億7,080万米ドル、一株当たり利益(EPS)を4.56米ドルと予想していた。 アナリストは、最近の決算の後、楽観視していないようで、収益予測を引き下げ、一株当たり利益の数字を大幅に下げた。

アナリストが目標株価を19%引き下げ、67.50米ドルとしたことは驚くことではない。 コンセンサス・ターゲットは事実上アナリストの目標株価の平均だからだ。そのため、投資家の中には、会社の評価について意見が分かれていないかどうかを確認するために、予想レンジを見たがる人もいる。 現在、最も強気なアナリストはベルヒューズを1株当たり72.00米ドルで評価しており、最も弱気なアナリストは63.00米ドルで評価している。 これは非常に狭い予想スプレッドであり、ベルヒューズが評価しやすい企業であるか、アナリストがいくつかの重要な仮定に大きく依存している可能性のどちらかを示唆している。

これらの予測は興味深いものだが、ベルヒューズの過去の業績や同業他社との比較において、予測をより大まかに描くことは有益である。これらの推計は、収益が減速することを示唆しており、2024年末までに年率13%の減少が予測されている。これは、過去5年間の年間成長率6.9%から大幅に低下することを示している。 これとは対照的に、当社のデータによると、同業他社(アナリストカバレッジあり)は、当面の間、年率6.1%の増収が見込まれている。 つまり、ベルヒューズの収益は縮小すると予測されるものの、明るい兆しは見えない。

結論

最も重要なことは、アナリストが一株当たり利益予想を下方修正したことである。 マイナス面では、アナリストは売上高予想も下方修正し、業界全体よりも業績が悪化すると予測している。 さらに、アナリストは目標株価も引き下げており、今回のニュースが事業の本質的価値に対する悲観的な見方を強めていることを示唆している。

私たちは、来年の収益よりも長期的な事業の見通しの方が重要だと考えている。 私たちは、複数のベルヒューズのアナリストによる2025年までの見通しを発表しています。

しかし、リスクについては常に考えるべきです。その一例として、 ベルヒューズの注意すべき兆候を1 つ発見しました。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Bel Fuse が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容についてご心配ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.