投資家としてリスクを考えるには、負債よりもむしろボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義とは程遠い』と言ったのは有名な話だ。 つまり、賢い投資家は、企業のリスクを評価する際、負債(通常は倒産に関与する)が非常に重要な要素であることを知っているようだ。 他の多くの企業と同様、アヴネット(NASDAQ:AVT)も負債を利用している。 しかし、株主はその負債の利用を心配すべきなのだろうか?

借金はいつ危険なのか?

借入金は、事業が新たな資本またはフリー・キャッシュ・フローでの返済に窮するまで、事業を支援する。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 しかし、より一般的な(しかし、まだ高価な)状況は、企業が単に負債を制御するために安い株価で株主を希釈化しなければならない場合である。 もちろん、成長資金を得るために負債を利用する企業もたくさんあり、そのような場合、マイナスの影響はない。 企業の負債レベルを検討する際の最初のステップは、現金と負債を一緒に検討することです。

アヴネットの純負債とは?

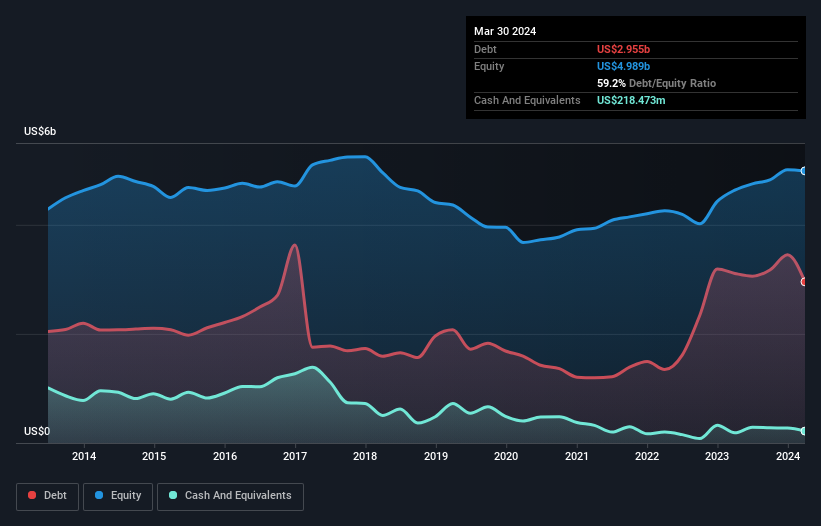

過去の数字は下の図をクリックしてご覧いただけますが、2024年3月のアヴネットの負債額は29億5,000万米ドルで、1年前の31億1,000万米ドルから減少しています。 一方、2億1,850万米ドルの現金があり、純負債は約27億4,000万米ドルである。

アヴネットのバランスシートの強さは?

最新の貸借対照表データによると、アヴネットの負債は1年以内に44億9,000万米ドル、それ以降に28億4,000万米ドルの返済期限が到来する。 一方、現金は2億1,850万米ドル、1年以内に期限が到来する債権は43億2,000万米ドル相当である。 つまり、現金と1年以内の債権を合わせると、負債が28億米ドルも多いのである。

アヴネットには48億9,000万米ドルの価値があるため、必要であればバランスシートを補強するのに十分な資本を調達できるだろうから、この赤字はそれほど悪くはない。 しかし、アヴネットが希薄化することなく負債を管理できるかどうかは、間違いなく精査されなければならないことは明らかだ。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った値と、EBIT(利払い・税引き前利益)が支払利息をどれだけ容易にカバーできるかを計算することによって、企業の収益力に対する負債負担を測定している。 この手法の利点は、有利子負債の絶対額(EBITDAに対する純負債額)と、その負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮に入れることです。

アヴネットのEBITDAに対する有利子負債比率は2.5倍で、EBITは支払利息を3.3倍カバーしている。 このことから、負債水準は大きいものの、問題視するほどではないことがわかる。 悪いニュースは、アヴネットのEBITが昨年18%減少したことである。 このような減少を食い止められなければ、負債を管理することは、ブロッコリー風味のアイスクリームをプレミアム価格で販売するよりも難しくなるだろう。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、アヴネットが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートをご覧ください。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷徹な現金だけである。 そこで、EBITがフリー・キャッシュ・フローにどれだけ変換されているかを常にチェックしている。 過去3年間、アヴネットは大量の現金を消費した。 これは成長のための支出の結果かもしれないが、負債のリスクをはるかに高めている。

当社の見解

率直に言って、アヴネットのEBIT成長率とEBITをフリー・キャッシュフローに変換した実績の両方が、その負債水準にむしろ不安を抱かせる。 とはいえ、EBITDAに基づく債務処理能力はそれほど心配する必要はない。 全体として、アヴネットのバランスシートは事業にとってかなりのリスクであると思われる。 そのため、私たちはこの株を、腹を空かせた子猫が飼い主の釣り堀に落ちるのと同じくらい警戒している。 負債を分析する場合、バランスシートに注目すべきなのは明らかだ。 しかし最終的には、どの企業も貸借対照表の外に存在するリスクを含みうる。 例えば、アヴネットには 2つの警告サイン ( そして1つは少々不愉快な もの)がある。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Avnet が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.