Airgain社(NASDAQ:AIRG)の株価は、すでに好調に推移しているにもかかわらず、過去30日間で28%上昇し、勢いを増している。 最近の買い手は笑っているかもしれないが、長期保有者は最近の上昇で株価が1年前のスタート地点に戻っただけなので、それほど喜ばないかもしれない。

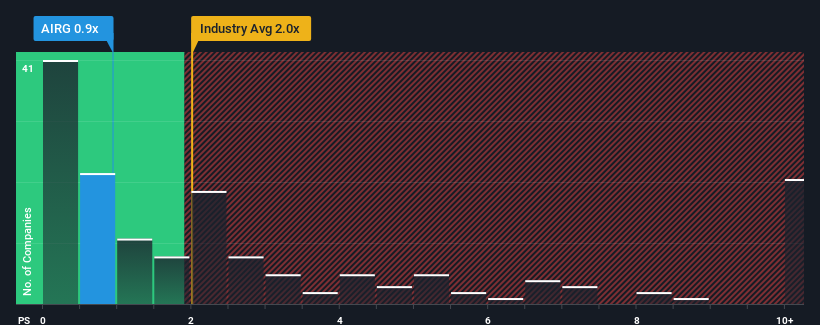

株価は急騰しているが、AirgainのPER(株価純資産倍率)は0.9倍で、PERが2倍を超える企業が約半数、5倍を超える企業も普通に存在する米国のエレクトロニクス業界と比べると、今はまだ買いの株価に見えるかもしれない。 とはいえ、P/Sの引き下げに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要があるだろう。

Airgainの最近の業績はどのようなものか?

Airgainは最近、売上高が業界平均よりも後退しており、非常に低迷している。 おそらく市場は将来の収益改善が期待できないため、P/Sが抑制されているのだろう。 まだこの事業を信じているのであれば、収益が改善することを望むだろう。 あるいは、少なくとも、人気がないうちに株を拾おうという計画であれば、収益の落ち込みがこれ以上悪化しないことを望むだろう。

アナリストの今後の予測をご覧になりたい方は、Airgainの無料 レポートをご覧ください。収益予測は低いP/Sレシオと一致するか?

AirgainのP/Sレシオは、限定的な成長しか期待できず、重要なことは、業界よりも悪い業績しか期待できない会社の典型的なものだろう。

振り返ってみると、昨年は同社のトップラインが26%減少した。 とはいえ、それ以前の成長期のおかげで、売上高は3年前と比べ、合計で16%増加した。 というわけで、この間、多少の不調はあったにせよ、同社はおおむね順調に収益を伸ばしてきたことを確認することから始めよう。

今後の見通しに目を向けると、同社に注目している2人のアナリストの予測では、来年は12%の成長が見込まれる。 業界は3.5%しか成長しないと予測されているため、同社はより強力な収益が期待できる。

この情報により、Airgainが業界より低いP/Sで取引されているのは奇妙である。 どうやら一部の株主は予測に疑問を抱き、大幅に低い販売価格を受け入れているようだ。

要点

Airgainの株価は最近急上昇しているが、P/Sはまだ控えめだ。 売上高株価比率は、特定の業界内では価値を測る指標としては劣ると主張されているが、強力な景況感指標となり得る。

Airgainの収益を見てみると、将来の成長予測が輝かしいにもかかわらず、そのP / Sは私たちが期待するよりもはるかに低いことがわかります。 P/Sレシオに下方圧力をかけている大きなリスク要因がある可能性がある。 同社の高い成長予測から株価が急落する可能性は低いと思われるが、市場は若干のためらいを抱いているようだ。

リスクは常に考えるべきだ。その一例として、 Airgainの注意すべき2つの兆候 を見つけた。

Airgainのビジネスの強さに確信が持てない場合は、当社の対話型リストで、ビジネスのファンダメンタルズがしっかりしている銘柄を探ってみてはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Airgain が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.