バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンドマネージャー、リー・ルー氏は、『最大の投資リスクは価格の変動ではなく、資本の永久的な損失を被ることになるかどうかだ』と言って、それを骨抜きにしない。 負債過多は破滅につながる可能性があるからだ。 他の多くの企業と同様、オラクル・コーポレーション(NYSE:ORCL)も負債を活用している。 しかし、株主は負債の使用を心配すべきなのだろうか?

借金はいつ危険なのか?

一般的に言って、負債が現実的な問題となるのは、企業が資本を調達するか、自らのキャッシュフローで返済することが容易でなくなった場合のみである。 最悪のシナリオでは、債権者への支払いができなくなった場合、企業は倒産する可能性がある。 しかし、より一般的な(しかし、まだ高価な)状況は、企業が単に負債を制御するために安い株価で株主を希釈化しなければならない場合です。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業の負債レベルを検討する際の最初のステップは、現金と負債を一緒に検討することである。

オラクルの負債とは?

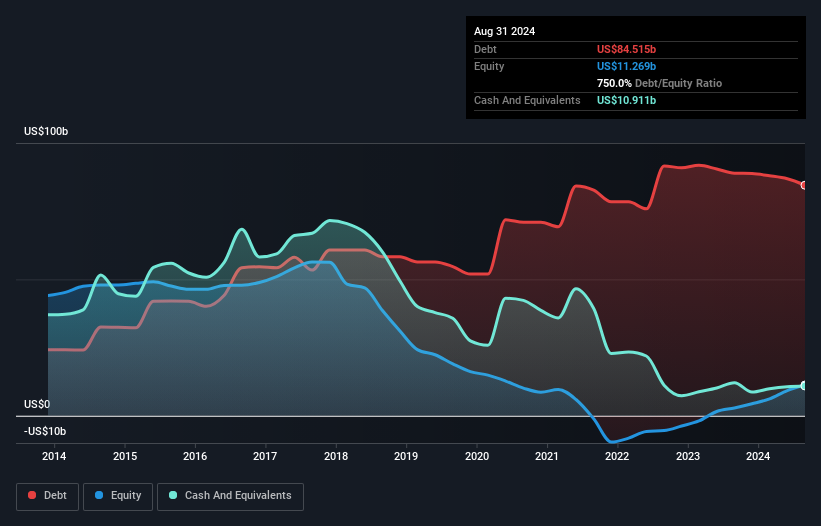

オラクルの負債額は2024年8月時点で845億米ドルであり、1年前の889億米ドルから減少している。 その一方で、109億米ドルの現金があり、純負債は約736億米ドルとなっている。

オラクルの負債

最新の貸借対照表データによると、オラクルの負債は1年以内に320億米ドル、それ以降に1,009億米ドルの返済期限が到来する。 一方、現金は109億米ドル、1年以内に期限が到来する債権は80億2,000万米ドル相当である。 つまり、負債は現金と短期債権の合計を1,140億米ドル上回る。

オラクルの時価総額は4,651億米ドルと非常に大きいため、必要性が生じれば、バランスシートを改善するために現金を調達できる可能性は非常に高い。 しかし、オラクルが希薄化することなく負債を管理できるかどうか、注意深く検討する必要があることは明らかだ。

私たちは、利益に対する負債水準について知るために、主に2つの比率を使用しています。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 従って、減価償却費の有無にかかわらず、利益に対する負債を考慮する。

オラクルの負債はEBITDAの3.4倍、EBITは支払利息を5.4倍カバーしている。 これらを総合すると、オラクルは負債水準の上昇を望まないものの、現在のレバレッジを維持できると考えられる。 オラクルが負債を帳消しにする方法のひとつは、昨年と同様、借り入れを増やしながらもEBITを約14%成長させ続けることだろう。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、オラクルが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 そこで、将来を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧いただきたい。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そこで私たちは、EBITがどれだけフリー・キャッシュフローに変換されているかを常にチェックしている。 過去3年間、オラクルはEBITの57%に相当する強力なフリー・キャッシュ・フローを生み出している。 このコールド・ハード・キャッシュは、負債を減らしたいときに減らせることを意味する。

当社の見解

オラクルのEBIT成長能力とEBITからフリー・キャッシュ・フローへの転換は、同社が負債を処理できるという安心感をもたらした。 とはいえ、EBITDAに対する純負債は、バランスシートに対する潜在的な将来リスクに対してやや敏感である。 このような様々なデータを考慮すると、オラクルは負債レベルを管理するのに適した立場にあると思われる。 しかし、注意点として、負債水準は継続的なモニタリングを正当化するのに十分な高水準にあると考えます。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、すべての投資リスクがバランスシートの中にあるわけではない。 こうしたリスクを見つけるのは難しい。どの企業にもこうしたリスクはあるものだが、 オラクルには知って おくべき 1つの警告サインが ある。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長実績あり)にアクセスできます。無料です。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Oracle が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.