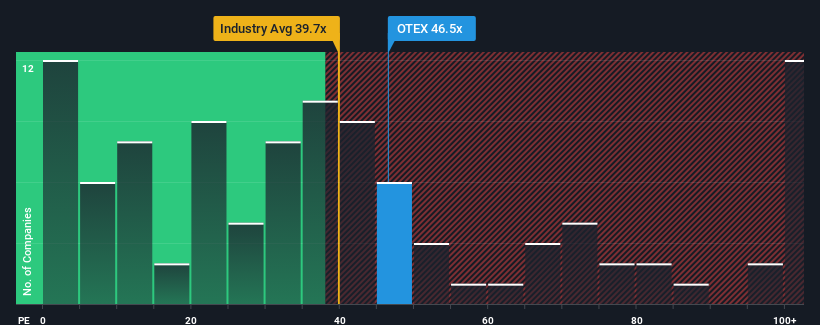

オープンテキスト・コーポレーション(NASDAQ:OTEX)の株価収益率(PER)46.5倍は、約半数の企業がPER16倍以下、さらにはPER9倍以下もごく普通である米国の市場と比較すると、今は売りが強いように見えるかもしれない。 しかし、PERがかなり高いのには理由があるかもしれず、それが妥当かどうか判断するにはさらなる調査が必要だ。

最近のオープンテキストは、他の企業よりも収益が急速に落ち込んでおり、有利な状況ではありません。 PERが高いのは、投資家が同社が完全に状況を好転させ、市場の他社を追い越して加速すると考えているため、という可能性もある。 そうでない場合、既存株主は株価の存続可能性について非常に神経質になっている可能性がある。

オープンテキストに十分な成長はあるか?

PERを正当化するためには、オープンテキストは市場を大きく上回る優れた成長を遂げる必要があります。

振り返ってみると、昨年は同社の収益が44%減少するという悔しい結果となった。 このため、直近3年間のEPSは10%増とまずまずの伸びを示した。 紆余曲折はあったが、それでも最近の利益成長はほぼ立派なものだったと言える。

11人のアナリストの予測では、来年度は147%の成長が見込まれる。 市場予想が12%にとどまる中、同社はより強力な業績を達成する位置にある。

この情報により、オープンテキストが市場と比べて高いPERで取引されている理由がわかる。 どうやら株主は、より豊かな未来を見据える可能性のあるものを手放したくないようだ。

要点

株価収益率(PER)は、特定の業界では価値を測る指標としては劣ると言われているが、強力な景況感指標となり得る。

予想通り、オープンテキストのアナリスト予想を検証したところ、優れた業績見通しが高いPERに寄与していることが分かった。 現段階では、投資家は収益悪化の可能性がPERの引き下げを正当化できるほど大きくないと感じている。 こうした状況が変化しない限り、株価の強力な下支えは続くだろう。

例えば、 オープンテキストには5つの警告サイン (と 1つの懸念材料)があります。

オープンテキストよりも良い投資先が見つかるかもしれません。可能性のある候補を選びたい方は、低PERで取引されている(しかし収益を伸ばせることが証明されている)興味深い企業の 無料リストをご覧ください。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Open Text が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.