デュオ・テクノロジーズ・グループ(NASDAQ:DUOT)の画面は良好だが、キャッチがあるかもしれない

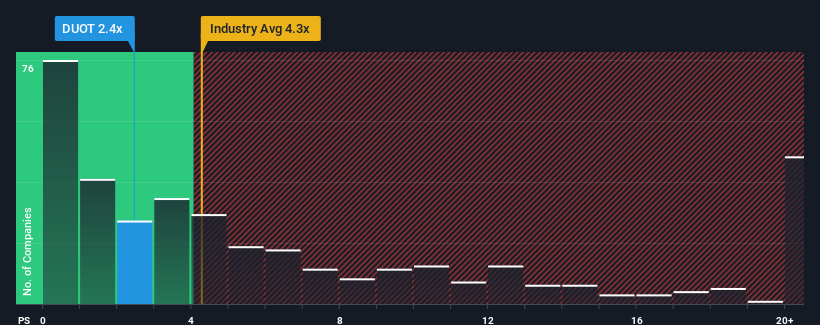

デュオ・テクノロジーズ・グループ(NASDAQ:DUOT)のPER(株価収益率)2.4倍は、約半数の企業がPER4.3倍を超え、PER11倍以上さえよくある米国のソフトウェア業界と比較すると、今は買いのように見えるかもしれません。 ただし、P/Sが限定的なのには何か理由があるかもしれないので、額面通り受け取るのは賢明ではない。

デュオ・テクノロジーズ・グループの業績

デュオ・テクノロジーズ・グループは、他のほとんどの企業がプラスの収益成長を見ているのに対し、最近その収益が後退しているため、もっと良い業績を上げている可能性があります。 おそらく、投資家が力強い収益成長の見込みがないと考えているため、P/Sが低いままなのだろう。 もしそうであれば、既存株主は株価の将来の方向性について興奮するのに苦労するだろう。

同社のアナリスト予想に関する全貌が知りたいですか?それなら、デュオ・テクノロジーズ・グループに関する 当社の無料 レポートが お役に立ちます。収益予測は低いP/Sレシオと一致するか?

P/Sレシオを正当化するためには、デュオ・テクノロジーズ・グループは、業界を引き離す低成長を達成する必要があります。

まず振り返ってみると、昨年の同社の収益成長は7.2%減と期待外れで、興奮するようなものではなかった。 そのため、長期的には好調であったものの、3年間の収益成長率は19%という注目に値するものであった。 というわけで、この3年間、多少の不調はあったにせよ、同社はおおむね順調に収益を伸ばしてきたことを確認することから始めよう。

展望に目を向けると、同社に注目している2人のアナリストの推定では、来年は32%の成長が見込まれる。 一方、他の業界は15%の成長にとどまると予想されており、魅力に欠けるのは明らかだ。

この点を考慮すると、デュオ・テクノロジーズ・グループのP/Sが同業他社の大半に遅れをとっているのは興味深い。 投資家の多くは、同社が将来の成長期待を達成できるとはまったく考えていないようだ。

要点

株価売上高倍率の威力は、主にバリュエーションとしてではなく、現在の投資家のセンチメントと将来への期待を測るものだと言えるでしょう。

デュオ・テクノロジーズ・グループのアナリスト予測は、その優れた収益見通しが、我々が予測したほどP/Sに貢献していないことを明らかにした。 このP/S低迷の理由は、市場が織り込んでいるリスクにある可能性がある。 通常、こうした状況は株価を押し上げるはずだからだ。

しかし、デュオ・テクノロジーズ・グループの3つの警戒すべき兆候を発見しました。

過去の業績が堅調に伸びている企業がお好みであれば、業績が好調でPERが低い他の企業の 無料 コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Duos Technologies Group が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version.