ビット・デジタル社(NASDAQ:BTBT)の株価は、好調な決算報告を発表して上昇した。 好調な利益数字にもかかわらず、投資家が調べるべき深い問題がいくつかあると我々は考えている。

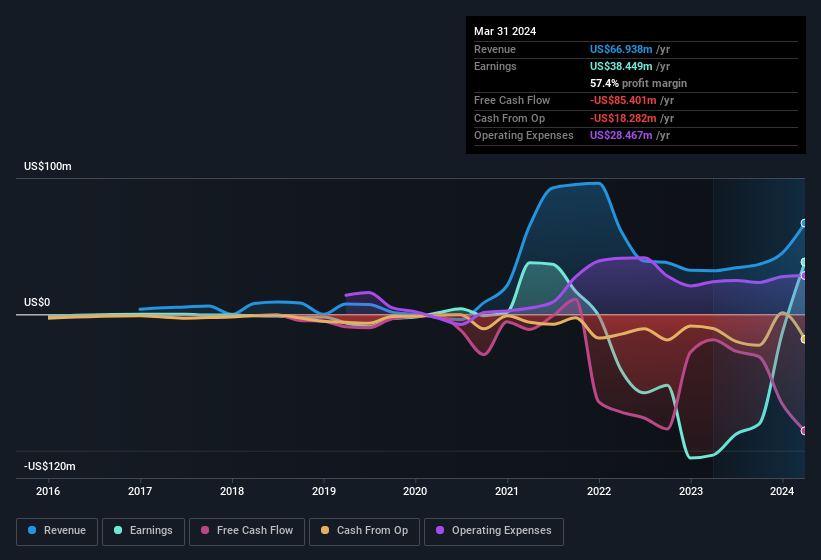

Bit Digitalの収益に対するキャッシュフローの検証

高度な財務では、企業が報告された利益をフリーキャッシュフロー(FCF)にどれだけうまく変換しているかを測定するために使用される主要な比率は、発生比率(キャッシュフローから)です。 発生比率を求めるには、まず、ある期間の利益からFCFを差し引き、その数字をその期間の平均営業資産で割る。 この比率は、企業の利益がFCFをどれだけ上回っているかを示している。

つまり、発生主義比率がマイナスであることは良いことであり、企業が利益から想像されるよりも多くのフリー・キャッシュ・フローをもたらしていることを示している。 発生主義比率がゼロを超えることはあまり懸念されないが、発生主義比率が比較的高い企業は注目に値すると考える。 というのも、発生比率が高いと利益が減少したり、利益が伸び悩んだりする傾向があるという学術的な研究もあるからだ。

2024年3月期のビットデジタルの発生率は0.85であった。 一般論として、これは将来の収益性にとって悪い兆候である。 そして実際、この期間中、同社はフリーキャッシュフローを全く生み出していない。 3,840万米ドルの利益を計上したにもかかわらず、フリー・キャッシュ・フローを見ると、昨年1年間で8,500万米ドルを消費していることがわかる。 昨年のフリー・キャッシュ・フローがマイナスであったことから、今年8,500万米ドルのキャッシュが消費されたことはリスクが高いのではないかと考える株主もいることだろう。 株主にとって残念なことに、同社は新株も発行しており、将来の利益に対する株主の取り分が希薄化している。 Bitデジタルの株主にとってプラスとなるのは、昨年の発生比率が大幅に改善したことで、将来的にはより強力な現金転換に戻る可能性があると信じる根拠となっている。 その結果、一部の株主は今期のキャッシュ・コンバージョンの強化を期待しているかもしれない。

そうなると、アナリストが将来の収益性についてどのような予測をしているのか気になるかもしれない。 幸いなことに、ここをクリックすると、アナリストの予測に基づく将来の収益性を描いたインタラクティブなグラフを見ることができる。

企業の収益成長の価値を理解するには、株主の利益の希薄化を考慮することが不可欠です。 実際、Bit Digitalは新株を発行することで、過去12ヶ月間に発行株式数を47%増加させた。 その結果、純利益はより多くの株式で分配されるようになった。 EPSのような一株当たりの指標は、実際の株主が会社の利益からどれだけの恩恵を受けているかを理解するのに役立ちます。 ここをクリックすると、Bit DigitalのEPSのチャートを見ることができます。

希薄化はBit Digitalの1株当たり利益(EPS)にどのような影響を与えていますか?

残念ながら、データが不足しているため、3年前の利益を見ることはできません。 昨年にズームインしても、昨年は赤字だったため、成長率について首尾一貫して語ることはできません。 分かっているのは、過去12ヶ月で利益が出たのは素晴らしいことだが、もし同社が株式を発行する必要がなかったら、その利益は1株当たりベースでもっと良くなっていただろう、ということだ。 つまり、希薄化は株主にかなり大きな影響を与えたということです。

長期的には、ビットデジタルの1株当たり利益が増加すれば、株価も上昇するはずです。 しかし一方で、(EPSではなく)利益が向上していると知っても、私たちははるかに興奮しないだろう。 そのため、企業の株価が伸びる可能性があるかどうかを評価することが目的であると仮定すれば、長期的には純利益よりもEPSの方が重要であると言えるでしょう。

ビットデジタルの利益パフォーマンスに関する当社の見解

結論として、ビットデジタルは利益に対してキャッシュフローが弱く、これは利益の質が低いことを示し、希薄化は株主が所有する会社の割合が小さくなったことを意味する(同じ株数を維持したと仮定した場合)。 これらすべてを考慮すると、ビットデジタルの利益は、その持続可能な収益性のレベルについて、おそらく過度に寛大な印象を与えていると言えるでしょう。 このことを念頭に置き、リスクを十分に理解しない限り、私たちは株式への投資を検討しない。 私たちの分析では、Bit Digitalに4つの警告サイン(2つは無視できない!)を示しており、投資する前にそれらをご覧になることを強くお勧めする。

この記事では、利益数字の有用性を損なう可能性のある多くの要因を見てきたが、私たちは慎重になっている。 しかし、企業に対する意見を伝える方法は他にもたくさんある。 例えば、自己資本利益率が高いことを良好なビジネス経済性の表れと考える人は多いし、インサイダーが買っている銘柄を探す「フォロー・ザ・マネー」を好む人もいる。 少し調べる必要があるかもしれないが、 高い株主資本利益率を誇る企業の 無料 コレクションや、 インサイダーが多く保有する銘柄のリストが役に立つかもしれない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Bit Digital が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.