アドビ(NASDAQ:ADBE)は負債を容易に管理できると考える

ハワード・マークスは、株価のボラティリティを心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私が知っている実践的な投資家は皆心配する』と言った。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 他の多くの企業と同様、アドビ社(NASDAQ:ADBE)も負債を利用している。 しかし、この負債は株主にとって懸念事項なのだろうか?

負債はいつ問題になるのか?

借入金は、新たな資本やフリー・キャッシュ・フローで返済することが困難になるまで、ビジネスを支援する。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 そのようなことはあまり一般的ではありませんが、負債を抱えた企業が、貸し手によって苦しい価格での資本調達を余儀なくされ、株主が恒久的に希薄化することはよく見受けられます。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となりうる。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

アドビの純負債とは?

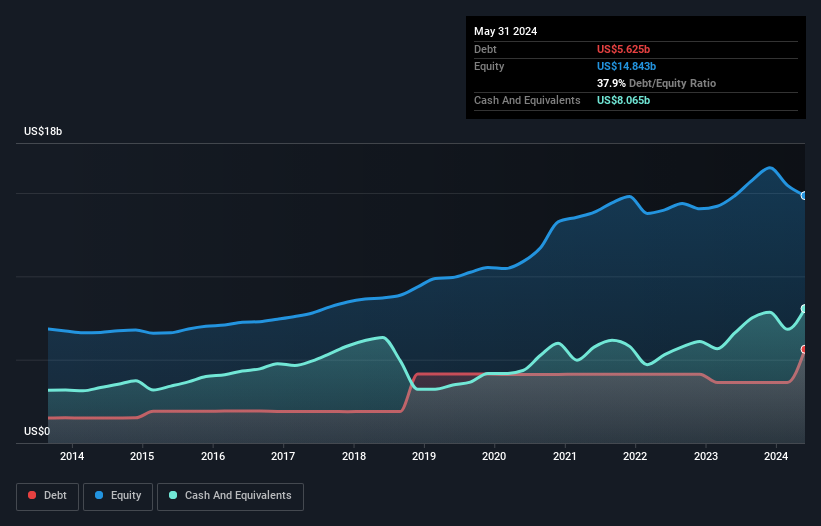

下の画像をクリックすると詳細がご覧いただけますが、2024年5月時点でアドビは56億3,000万米ドルの負債を抱えており、1年前の36億3,000万米ドルから増加しています。 しかし、これを相殺する80億7000万米ドルの現金があり、24億4000万米ドルの純現金がある。

アドビのバランスシートの健全性は?

最新の貸借対照表データによると、アドビは1年以内に94億7,000万米ドルの負債を抱え、その後56億9,000万米ドルの負債が返済期限を迎える。 一方、現金は80億7,000万米ドル、1年以内に期限の到来する債権は16億1,000万米ドル相当である。 つまり、現金と1年以内の債権を合わせた額より54億9,000万米ドル多い負債を抱えていることになる。

アドビの時価総額が2,378億米ドルという巨大なものであることを考えると、これらの負債が大きな脅威となるとは考えにくい。 しかし、十分な負債があるため、株主には今後もバランスシートを監視し続けることをお勧めしたい。 注目すべき負債があるにもかかわらず、アドビはネットキャッシュを誇っており、負債が多いとは言えない!

また、アドビは昨年、EBITを17%成長させ、債務負担を扱いやすくしている。 負債残高を分析する場合、バランスシートを見るのは当然である。 しかし、アドビが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

なぜなら、企業は紙の利益では負債を支払えないからだ。 アドビは貸借対照表上ではネットキャッシュを持っているかもしれないが、利払い前・税引き前利益(EBIT)をフリーキャッシュフローにどれだけ変換しているかを見るのは興味深い。 過去3年間、アドビはEBITを上回るフリーキャッシュフローを生み出している。 このような強力なキャッシュ創出は、マルハナバチのスーツを着た子犬のように私たちの心を温めてくれる。

まとめ

投資家がアドビの負債を懸念するのは理解できるが、24億4,000万米ドルのネット・キャッシュがあるという事実には安心できる。 また、フリーキャッシュフローは64億米ドルで、EBITの106%である。 従って、アドビが負債を使用することが危険だとは思わない。 負債を分析する際、バランスシートに注目すべきなのは明らかである。 しかし、すべての投資リスクがバランスシートにあるわけではありません。 私たちは、 アドビについて 1つの警告サインを特定しました 、そして、それらを理解することは、あなたの投資プロセスの一部であるべきです。

負債を負うことなく利益を成長させるビジネスへの投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長企業の 無料 リストをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Adobe が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version.