デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることである』。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 他の多くの企業と同様に、J.JILL , Inc. しかし本当の問題は、この負債が会社をリスキーにしているかどうかだ。

負債がもたらすリスクとは?

フリーキャッシュフローや魅力的な価格での資本調達によって、その債務を容易に履行できない場合、負債やその他の負債はビジネスにとってリスクとなる。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となりうる。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

J.Jillの負債額は?

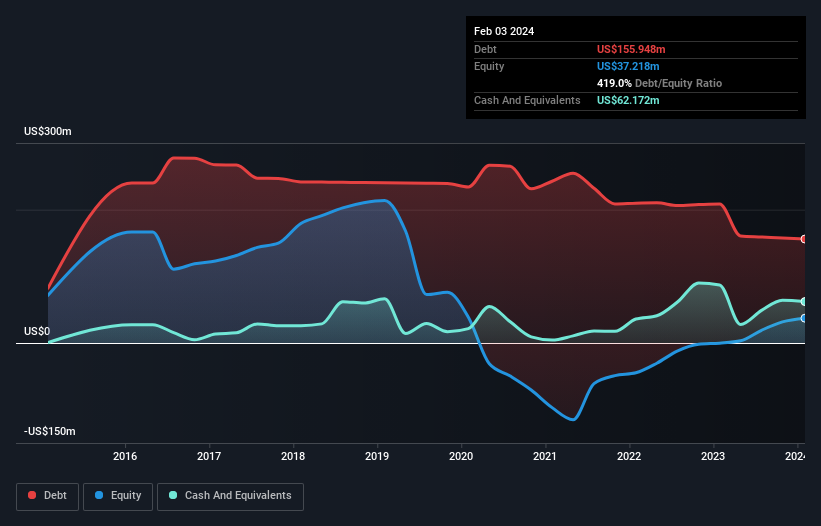

下の画像をクリックすると詳細が表示されるが、2024年2月末時点のJ.Jillの負債は1億5,590万米ドルで、1年前の2億870万米ドルから減少している。 しかし、これを相殺する6,220万米ドルの現金があり、純負債は約9,380万米ドルとなる。

J.JILLの負債について

最新の貸借対照表データによると、1年以内に1億5,500万米ドルの負債が発生し、その後2億3,600万米ドルの負債が発生する。 一方、6,220万米ドルの現金と1年以内に期限が到来する682万米ドル相当の債権がある。 つまり、負債は現金と短期債権の合計より3億2,200万米ドル多い。

この赤字が同社の時価総額3億110万米ドルを上回っていることを考えると、株主は子供が初めて自転車に乗るのを見守る親のように、J.Jillの負債水準を注視すべきだと考える。 仮に、同社が現在の株価で増資による負債返済を余儀なくされた場合、極めて大きな希薄化が必要となる。

私たちは、純有利子負債をEBITDA(利払い前・税引き前・減価償却前利益)で割った数値と、EBIT(利払い前・税引き前利益)がどれだけ容易に支払利息をカバーできるか(インタレスト・カバー)を計算することで、企業の収益力に対する負債負担を測定している。 このように、減価償却費の有無にかかわらず、利益に対する有利子負債を検討する。

EBITDAに対する純負債が0.85倍、インタレストカバーが3.7倍であることから、J.Jillはおそらくかなり合理的な方法で負債を使用していると思われる。 しかし、利払いは、その負債がどの程度手頃なのかについて考えさせるに十分であることは確かだ。 過去12ヶ月のEBIT成長率は7.1%であった。 しかし、負債に関してはプラスである。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、J.Jillが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 もし将来的なことを重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧いただきたい。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 そのため、EBITがフリー・キャッシュ・フローにどれだけ裏付けられているかをチェックする価値がある。 直近の3年間で、J.JillはEBITの76%に相当するフリー・キャッシュ・フローを記録している。フリー・キャッシュ・フローが利子と税金を除いたものであることを考えると、これは普通である。 このフリー・キャッシュ・フローにより、同社は適切なタイミングで負債を返済することができる。

当社の見解

我々の分析では、ジルのEBITからフリー・キャッシュ・フローへの転換は、同社が負債にそれほど困らないことを示唆している。 しかし、我々の他の見解はそれほど心強いものではない。 例えば、負債総額を処理するのに少し苦労しているようだ。 このようなデータを見ると、J.Jillの負債レベルには少し慎重になってしまう。 負債には、より高い潜在的リターンというプラス面もあるが、負債水準が株価をよりリスキーにするかもしれないことを、株主は間違いなく考慮すべきだと考える。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、すべての投資リスクがバランスシートの中にあるわけではありません。 こうしたリスクを見つけるのは難しい。 J.Jillには3つの警告 サインがある。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長実績あり)にアクセスできる。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、J.Jill が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.