アマゾン・ドット・コム(NASDAQ:AMZN)のバランスシートは健全か?

チャーリー・マンガーが支援した)伝説的なファンドマネジャーのリー・ルーが、かつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 負債過多は破滅につながる可能性があるからだ。 他の多くの企業と同様、アマゾン・ドット・コム(NASDAQ:AMZN)も負債を利用している。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

借金はいつ危険なのか?

借入金は、事業が新たな資本やフリーキャッシュフローで返済するのが困難になるまで、事業を支援する。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 しかし、より頻繁に発生する(しかし、それでもコストがかかる)事態は、バランスシートを補強するためだけに、企業がバーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となり得る。 企業の負債水準を考える際の最初のステップは、現金と負債を一緒に考えることである。

Amazon.comの純負債とは?

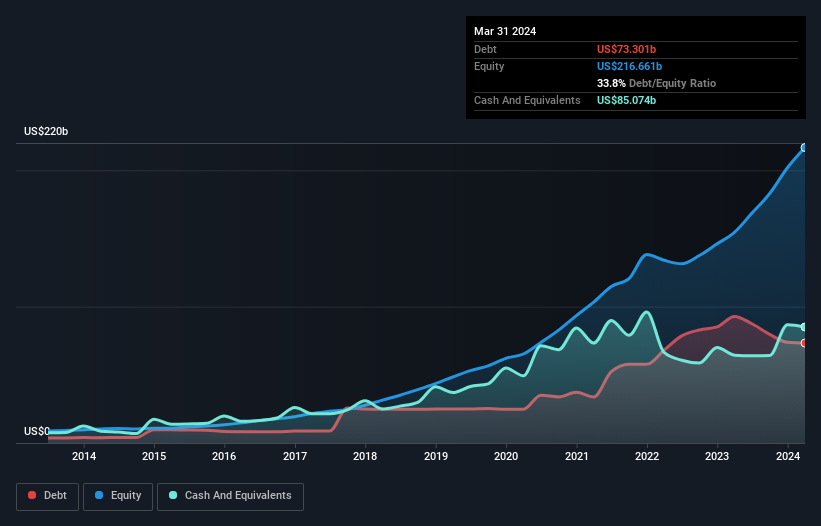

以下の通り、2024年3月時点のアマゾン・ドット・コムの負債額は733億米ドルで、前年の929億米ドルから減少している。 しかし、これを相殺する851億米ドルの現金があり、118億米ドルの純現金がある。

アマゾン・ドット・コムのバランスシートはどの程度強固か?

最新の貸借対照表データを拡大すると、アマゾン・ドット・コムの12ヶ月以内に返済期限が到来する負債は1,530億米ドル、それ以降に返済期限が到来する負債は1,613億米ドルであった。 一方、現金は851億米ドル、12ヶ月以内に支払期限の到来する債権は417億米ドルである。 つまり、負債総額は現金と短期債権の合計を1,875億米ドル上回っている。

もちろん、アマゾン・ドット・コムの時価総額は19億1000万米ドルと巨額であるため、これらの負債はおそらく管理可能なものだろう。 しかし、十分な負債があるため、株主には今後もバランスシートを監視し続けることをお勧めしたい。 注目に値する負債はあるが、アマゾン・ドット・コムは負債よりも現金の方が多いので、負債を安全に管理できると確信している。

さらに印象的だったのは、アマゾン・ドット・コムが12ヶ月間でEBITを232%成長させたことだ。 この成長により、今後の負債返済はさらに容易になるだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、Amazon.comが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが興味深いでしょう。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 アマゾン・ドット・コムのバランスシートにはネットキャッシュがあるが、利払い・税引き前利益(EBIT)をフリーキャッシュフローに変換する能力を見る価値はある。 過去3年間で、アマゾン・ドット・コムが創出したフリー・キャッシュフローはEBITの15%であり、刺激的なパフォーマンスではない。 私たちにとって、これほど低い現金化率は、債務を消滅させる能力について少しパラノイアを掻き立てる。

まとめ

企業の負債総額を見ることは常に賢明であるが、アマゾン・ドット・コムが118億米ドルのネット・キャッシュを持っていることは非常に心強い。 また、昨年のEBIT成長率が232%であったことも印象的であった。 したがって、アマゾン・ドット・コムが負債を使用することに問題はない。 他の多くの指標よりも、1株当たり利益がどれくらいのスピードで成長しているかを追跡することが重要だと考えている。今日、Amazon.comの一株当たり利益の履歴をインタラクティブなグラフで無料で見ることができます。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業(すべて利益成長実績あり)の特別リストにアクセスできる。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Amazon.com が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version.