RE/MAXホールディングス(NYSE:RMAX)の株主は、株価が先月27%上昇したことを喜んでいるに違いない。 というのも、株価は過去12ヶ月で49%下落しているからだ。

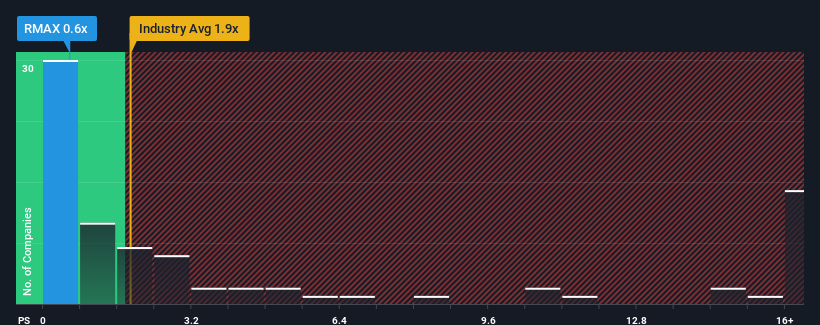

株価は急騰しているが、RE/MAXホールディングスの売上高株価収益率(PER)は0.6倍で、現時点ではまだ強気のシグナルを発しているかもしれない。 とはいえ、P/Sの引き下げに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

RE/MAXホールディングスの最近のパフォーマンスは?

RE/MAXホールディングスは最近、収益の減少が、平均的に収益がある程度伸びている他社と比べて悪いため、うまく追跡できていない。 収益不振が続くと多くの人が予想しているようで、P/Sレシオを押し下げている。 もしまだ同社が好きなら、そうでないことを望み、人気がないうちに株を手に入れる可能性がある。

アナリストの今後の予測をご覧になりたい方は、RE/MAXホールディングスの無料 レポートをご覧ください。低P/Sについて収益成長指標は何を教えていますか?

そのP/Sレシオを正当化するためには、RE/MAXホールディングスは、業界を引き離す低成長を生み出す必要がある。

昨年度の財務を見直すと、同社の収益が8.4%減少しているのを見て落胆した。 とはいえ、それ以前の成長期のおかげで、収益は3年前と比較して合計で19%増加した。 従って、このまま好調を維持したいところだが、株主は中期的な収益成長率におおよそ満足していることだろう。

同社を担当する7人のアナリストによれば、来年度の売上高は2.4%減と低迷が予想されている。 一方、業界全体では13%増と予測されており、あまり芳しくない。

この点を考慮すると、RE/MAXホールディングスのP/Sが同業他社と拮抗しているのは興味深い。 とはいえ、収益が逆行する中、P/Sがまだ底を打っていない保証はない。 同社がトップラインの成長を改善しなければ、P/Sはさらに低い水準に落ちる可能性がある。

最終結論

直近の株価急騰は、RE/MAXホールディングスのP/Sを業界中央値に近づけるには十分ではなかった。 株価純資産倍率(PER)だけで株式を売却すべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなり得る。

予想通り、RE/MAXホールディングスのアナリスト予想を検証したところ、収益縮小見通しがPERの低さにつながっていることがわかった。 同業他社が増収を予想している中、RE/MAXホールディングスの見通しの甘さがP/Sレシオの低さを正当化している。 このような状況では、近い将来株価が大きく上昇するとは考えにくい。

意見を決める前に、RE/MAXホールディングスの注意すべき4つの警告サイン(2つは私たちにはあまりしっくりこない!)を発見した。

過去に堅実な業績成長を遂げた企業がお好きな方は、力強い業績成長を遂げ、PERが低い他の企業の 無料コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、RE/MAX Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて、長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.