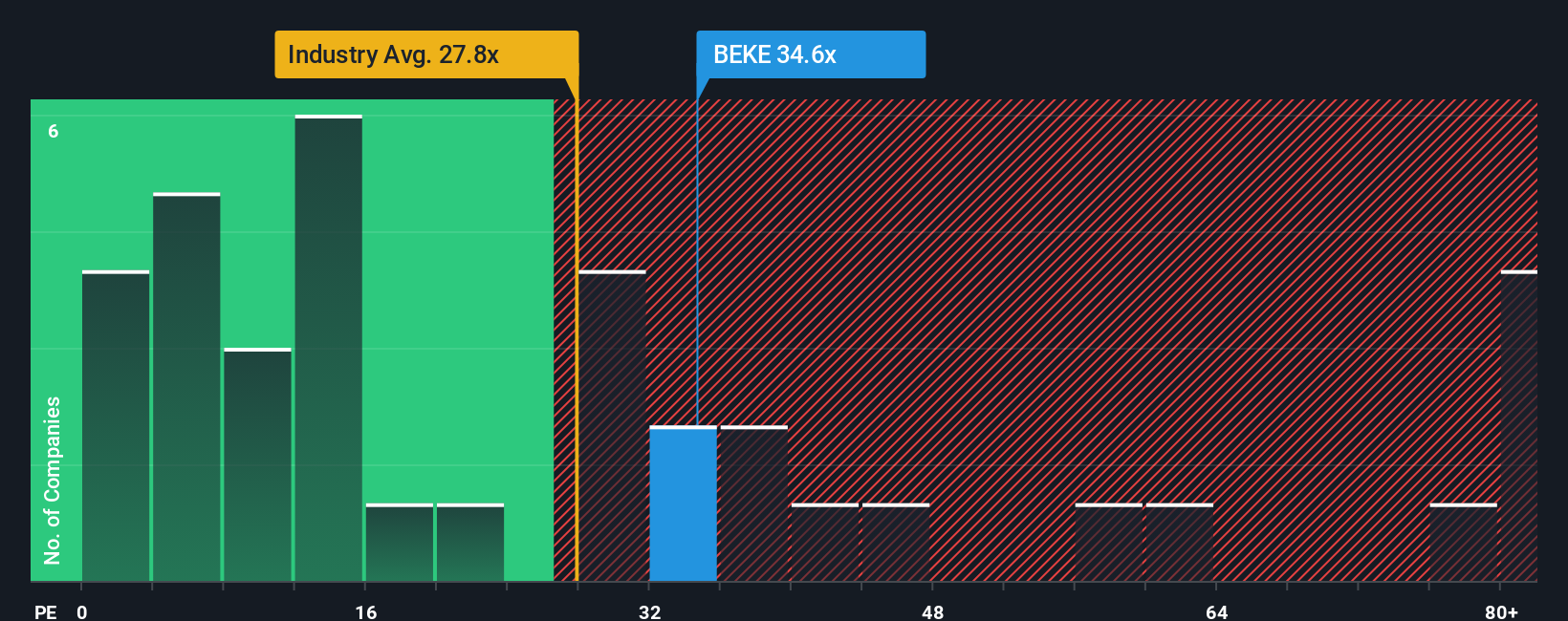

米国の半数近くの企業の株価収益率(PER)が17倍を下回っているとき、KEホールディングス(NYSE:BEKE)のPER34.6倍は完全に避けるべき銘柄と考えるかもしれない。 とはいえ、高いPERに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

AIが医療を変えようとしている。これら20銘柄は、早期診断から創薬まで、あらゆることに取り組んでいる。一番の魅力は、どれも時価総額100億ドル以下であることだ。

KEホールディングスはここ最近、他のほとんどの企業よりも優れた収益成長率を誇り、比較的好調に推移している。 好調な業績が続くと予想する向きも多いようで、PERは上昇している。 もしそうでなければ、既存株主は株価の存続に少し神経質になるかもしれない。

KEホールディングスの成長トレンドは?

KEホールディングスのようなPERが妥当とみなされるには、企業が市場をはるかに上回る必要があるという前提があります。

まず振り返ってみると、同社は昨年、一株当たり利益を30%も伸ばした。 しかし、3年前と比較するとEPSはほとんど上昇しておらず、理想的とは言えない。 従って、同社の最近の利益成長は一貫性がないと言ってよい。

将来に目を転じると、同社を担当するアナリストの予想では、今後3年間で年率29%の収益成長が見込まれる。 これは、市場全体の年率10%の成長予測を大幅に上回るものだ。

この情報から、KEホールディングスが市場と比べて高いPERで取引されている理由がわかる。 どうやら株主は、より豊かな未来を見据える可能性のあるものを手放したくないようだ。

要点

一般的に、投資判断の際に株価収益率を読みすぎるのは禁物だが、他の市場参加者がその企業についてどう考えているかが分かることもある。

予想通り、KEホールディングスのアナリスト予想を検証したところ、優れた業績見通しが高いPERに寄与していることが判明した。 現在の株主は、将来の収益が脅かされていないと確信しているため、このPERに満足している。 このような状況では、近い将来に株価が大きく下落することは考えにくい。

その他多くの重要なリスク要因は、同社のバランスシートに見出すことができる。 KEホールディングスの無料バランスシート分析では 、6つの簡単なチェックにより、問題となりうるリスクを発見することができる。

KEホールディングスの事業の強さについて確信が持てない場合は、当社のファンダメンタルズがしっかりしている銘柄の対話型リストをご覧になり、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、KE Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.