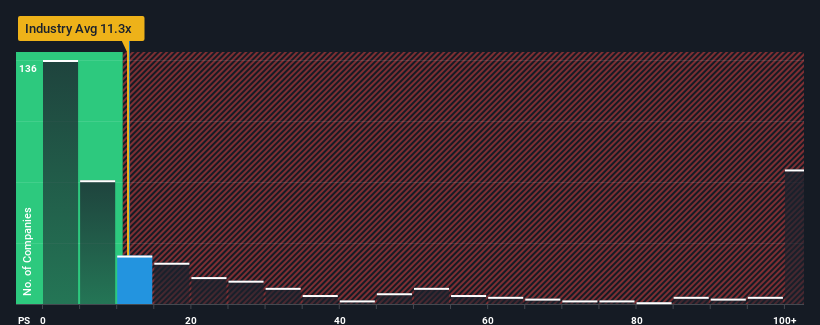

米国のバイオテクノロジー業界のPER(株価純資産倍率)中央値は11.3倍近くであるため、ベリセル・コーポレーション (NASDAQ:VCEL)のPER11.6倍には無関心を感じてもおかしくない。 これは眉唾ではないかもしれないが、もしP/Sレシオが妥当でなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

ベリセルのP/Sは株主にとって何を意味するのか?

ベリセルは最近、他の多くの企業よりも収益の伸びを抑えているため、もっと良い業績を上げている可能性がある。 多くの人が、元気のない収益実績がプラスに強化されると予想しているため、P/Sレシオが下がらないのかもしれない。 しかし、もしそうでないなら、投資家は株価に高い金額を払いすぎてしまうかもしれない。

アナリストがベリセルの将来を業界と比較してどのように評価しているか知りたいですか?その場合は、当社の無料 レポートが最適です。ベリセルの収益成長は予測されているか?

ベリセルのP/Sレシオは、緩やかな成長しか期待できず、重要なことは業界と同程度の業績しか期待できない企業にとっては典型的なものだろう。

振り返ってみると、昨年は同社のトップラインに23%の異例の伸びをもたらした。 喜ばしいことに、過去12ヶ月間の成長により、売上高は3年前と比べて57%増加した。 従って、株主はこうした中期的な収益成長率を間違いなく歓迎しただろう。

将来に目を移すと、同社を担当する7人のアナリストの予測では、今後3年間で年率25%の収益成長が見込まれる。 これは、より広範な業界の年率203%の成長予測よりも大幅に低い。

これを考慮すると、ベリセルのP/Sが他の大多数の企業と同水準にあるのは不思議だ。 ほとんどの投資家は、かなり限定的な成長予測を無視し、この銘柄へのエクスポージャーを得るために高い金額を支払っているようだ。 これらの株主は、P/Sが成長見通しに沿った水準まで下落した場合、将来的に失望を味わう可能性がある。

ベリセルのP/Sは投資家にとって何を意味するか?

株価売上高倍率は株を買うかどうかの決定的な要因であるべきではないが、収益期待のバロメーターとしてはかなり有能である。

ベリセルの収益成長予測が、より広い業界と比較してかなり控えめであることを考慮すると、現在のP/Sレシオで取引されていることが予想外であると考える理由は簡単です。 業界に比べて収益見通しが相対的に弱い企業を見ると、株価が下落し、P/Sが低下するリスクがあると考える。 現在のPERを正当化するためには、ポジティブな変化が必要である。

リスクについては常に考えるべきだ。その一例として、 ベリセルの注意すべき兆候を1つ 見つけた。

これらのリスクがベリセルの意見を再考させるのであれば、当社の対話型優良株リストを探索して、他にどんな銘柄があるのか見当をつけよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Vericel が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.