バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンド・マネージャー、リー・ルー氏は、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言って、それを骨抜きにしない。 事業が破綻するときには負債が絡むことが多いのだから、企業のリスクの高さを調べるときにバランスシートを考慮するのは当然のことだ。 フォックス・コーポレーション(NASDAQ:FOXA)は、その事業において負債を使用していることがわかる。 しかし、この負債は株主にとって懸念事項なのだろうか?

負債はいつ問題になるのか?

フリー・キャッシュ・フローや魅力的な価格での資本調達によって、その債務を容易に履行できない場合、負債やその他の負債はビジネスにとってリスキーになる。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 このような事態はあまり一般的ではないが、負債を抱えた企業が、貸し手によって窮迫した価格での資本調達を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、負債の利点は、それがしばしば安価な資本であることであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

フォックスの負債とは?

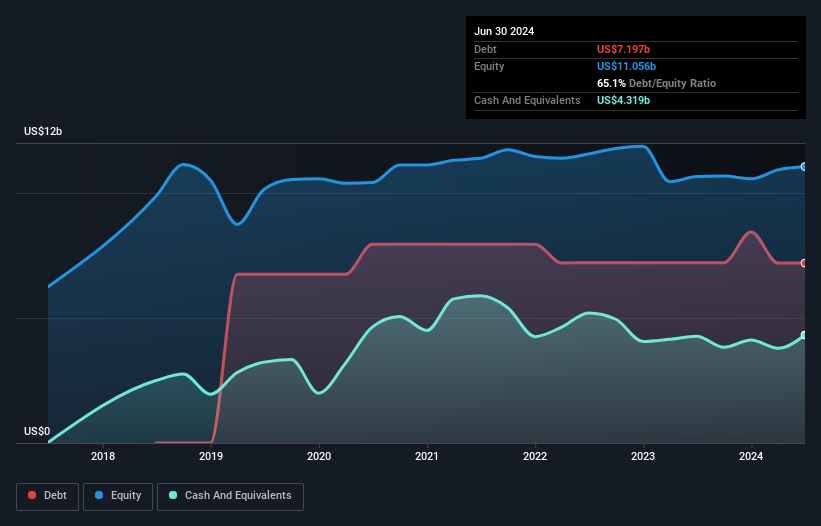

下記の通り、2024年6月時点のフォックスの負債は72億米ドルで、前年とほぼ同じです。グラフをクリックすると詳細が見られます。 しかし、43億2,000万米ドルの現金もあるため、純負債は28億8,800万米ドルとなる。

フォックスのバランスシートの健全性は?

最新の貸借対照表データを拡大すると、フォックスには12ヶ月以内に返済期限が到来する29億5,000万米ドルの負債と、それ以降に返済期限が到来する79億6,000万米ドルの負債があることがわかる。 一方、現金は43億2,000万米ドル、1年以内に期限の到来する債権は23億6,000万米ドル相当である。 つまり、負債が現金と(短期)債権の合計を42億3,000万米ドル上回っている。

これは多いと思われるかもしれないが、フォックスの時価総額は179億米ドルと巨額であるため、必要であれば増資によってバランスシートを強化することができるだろうから、それほど悪いことではない。 しかし、フォックスが希薄化することなく負債を管理できるかどうか、私たちは間違いなく精査しなければならないことは明らかだ。

私たちは、利益に対する負債水準について知るために、主に2つの比率を使用しています。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 このように、債務の絶対額と支払金利の両方を考慮する。

フォックスのEBITDAに対する純負債の比率はわずか1.0と低い。 また、EBITは支払利息のなんと11.3倍をカバーしている。 そのため、超保守的な負債の使い方にはかなり寛容である。 一方、フォックスのEBITは過去12ヶ月で8.6%減少した。 このペースで収益が減少し続ければ、同社は負債を管理するのがますます難しくなるかもしれない。 貸借対照表から負債について最もよくわかるのは間違いない。 しかし、フォックスが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要としている。 そのため、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要がある。 過去3年間、フォックスはEBITの59%に相当する強力なフリーキャッシュフローを生み出している。 このフリー・キャッシュ・フローは、適切な場合に負債を返済するのに有利な立場にある。

当社の見解

バランスシートに関して言えば、フォックスにとって際立ったプラス材料は、EBITで支払利息をカバーできるという自信に満ちた事実である。 しかし、上記で指摘した他の要因はそれほど心強いものではない。 例えば、EBITの伸び率は、負債について少し神経質にさせる。 上記のすべての要素を考慮すると、フォックスは負債をかなりうまく管理していると思われる。 しかし、注意すべき点がある。負債水準は、継続的な監視を正当化するのに十分なほど高いと思われる。 もちろん、フォックスのインサイダーが株を買っていることが分かれば、さらに信頼感が増すだろう。同じ波長の方なら 、このリンクをクリックすればインサイダーが買っているかどうかが分かる。

もしあなたが、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Fox が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.