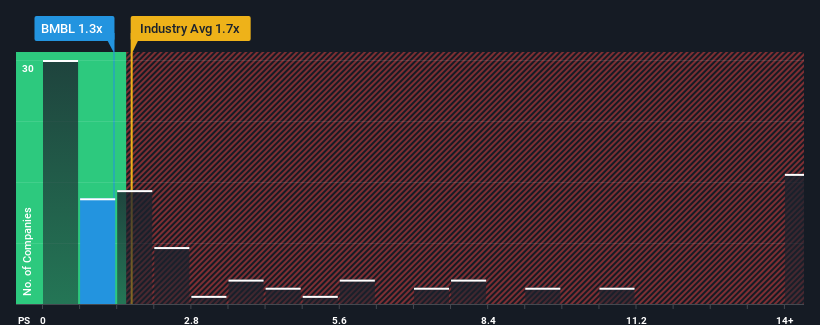

米国のインタラクティブ・メディア・サービス業界のP/S中央値が同程度の約1.7倍である中、バンブル・インク(NASDAQ:BMBL)のP/S(株価収益率)1.3倍を特筆に値すると考える人は多くないだろう。 しかし、P/Sに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

バンブルのP/Sは株主にとって何を意味するのか?

バンブルの収益は他の企業よりも急速に上昇しており、最近の状況はバンブルにとって有利である。 好調な収益実績が衰えることを多くの人が予想しているため、P/Sレシオの上昇が抑えられているのかもしれない。 同社がこの路線を維持できれば、投資家は収益額に見合った株価で報われるはずだ。

アナリストがバンブルの将来を業界と比較してどのように評価しているかを知りたいですか?その場合は、当社の無料 レポートから始めるとよいでしょう。収益予測はP/Sレシオと一致するか?

P/Sレシオを正当化するためには、バンブルは業界と同様の成長を遂げる必要があります。

昨年度の収益成長率を見直すと、同社は16%という驚異的な伸びを記録している。 直近の業績が好調だったということは、過去3年間で合計81%の収益成長も達成できたということだ。 従って、最近の収益成長は同社にとって見事なものだと言っていいだろう。

将来に目を転じると、同社を担当するアナリストの予測では、今後3年間は毎年10%の増収が見込まれている。 一方、他の業界は毎年12%ずつ拡大すると予測されており、大きな差はない。

これを考慮すると、バンブルのP/Sが他社の大半と同水準にあるのも理解できる。 どうやら株主は、同社が低姿勢を保っている間、ただ持ちこたえることに安住しているようだ。

バンブルのP/Sは投資家にとって何を意味するのか?

株価売上高倍率は、株を買うかどうかの決定的な要因であるべきではないが、収益期待のバロメーターとしてはかなり有能だ。

バンブルのP/Sは、アナリストがインタラクティブ・メディア・サービス業界と同程度の収益見通しを予測していることを考えると、私たちにはほぼ適正と思われる。 今のところ、株主は将来の収益がサプライズをもたらすことはないと確信しているため、P/Sに満足している。 総合的に考えて、P/Sと収益予想に大きなショックがなければ、近い将来、株価がどちらかの方向に強く動くとは考えにくい。

企業のバランスシートには、多くの潜在的リスクが潜んでいる可能性がある。 これらの重要な要因のいくつかについて6つの簡単なチェックができるバンブルのバランスシート分析を無料でご覧ください。

過去に堅調な収益成長を遂げた企業がお好みであれば、力強い収益成長と低いPERを誇る他の企業の 無料コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Bumble が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.