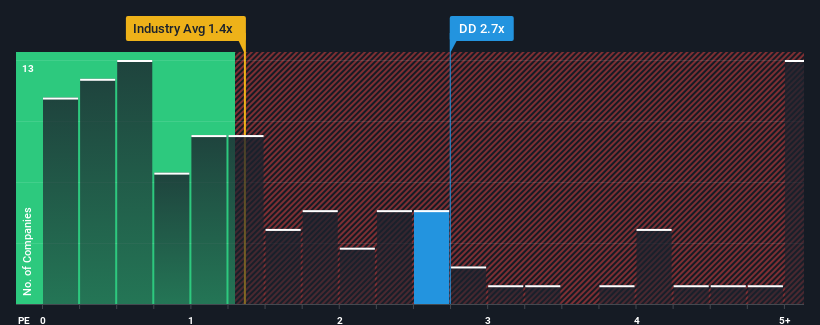

米国の化学業界のほぼ半数の企業の株価売上高比率(PER)が1.4倍を下回っていることを見ると、デュポン・ドゥ・ヌムール(NYSE:DD)はPER2.7倍で売りシグナルを発しているように見える。 とはいえ、上昇したP/Sに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要があるだろう。

デュポンの業績推移

デュポン・ドゥ・ネムールの最近の売上高のマイナス成長は、他社と比べて良くも悪くもない。 可能性として考えられるのは、P/Sレシオが高いのは、投資家が同社が事態を好転させ、収益の幅広い下降トレンドから脱却できると考えているからである。 そうでないとすれば、既存株主は株価の存続可能性について少し神経質になっているのかもしれない。

同社のアナリスト予想に関する全容をお知りになりたいですか?デュポン・ドゥ・ヌムールに関する無料 レポートが 、今後の見通しを明らかにするのに役立つだろう。デュポンの収益成長率は?

デュポン・ドゥ・ヌムールほど高いP/Sを安心して見ることができるのは、同社の成長が業界を凌駕する軌道に乗っている時だけだ。

振り返ってみると、昨年は同社のトップラインが3.8%減少した。 つまり、過去3年間で合計11%の減収となっており、長期的に見ても減収となっている。 したがって、最近の収益の伸びは同社にとって好ましくないものだったと言える。

同社をフォローしているアナリストによれば、今後3年間は毎年5.8%の増収が見込まれている。 一方、他の業界は毎年7.0%ずつ拡大すると予想されており、大きな差はない。

これを考慮すると、デュポンのP/Sが同業他社より高いのは興味深い。 ほとんどの投資家は、かなり平均的な成長期待を無視し、この銘柄へのエクスポージャーを得るために高い金額を支払っているようだ。 こうした株主は、P/Sが成長見通しに見合った水準まで下落した場合、失望を味わうことになるかもしれない。

デュポンのP/Sから何を学ぶか?

一般的に、投資判断の際に株価売上高比率を深読みしないよう注意したい。

アナリストは、デュポンの収益は他の業界と同程度にしか成長しないと予想しており、それが高いP/Sレシオの予想外につながっている。 収益の数字が世界を熱狂させていないことから、同社の高いP/Sが長期的に持続可能かどうかは疑わしい。 短期的に業界の先を行くことができない限り、現在の株価を維持するのは難しいだろう。

リスクについては常に考えるべきだ。その一例として、 デュポン・ドゥ・ヌムールについて注意すべき3つの警告サインを 見つけた。

過去の業績が堅調に伸びている企業がお好みであれば、業績が堅調に伸びており、PERが低い企業を集めた 無料の コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、DuPont de Nemours が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.