ハワード・マークスは、株価のボラティリティを心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私が知っている実践的な投資家は皆心配する』と言った。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 他の多くの企業と同様、クリーブランド・クリフス社(NYSE:CLF)も負債を利用している。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債がもたらすリスクとは?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できなければ、そのビジネスは貸し手の言いなりになってしまう。 資本主義の一部には「創造的破壊」のプロセスがあり、失敗したビジネスは銀行家によって容赦なく清算される。 このようなことはあまり一般的ではないが、負債を抱えた企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主が恒久的に希薄化することはよくある。 しかし、希薄化に取って代わることで、負債は、高い収益率で成長に投資するための資金を必要とする企業にとって、非常に優れた手段となり得る。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

クリーブランド・クリフスの負債額は?

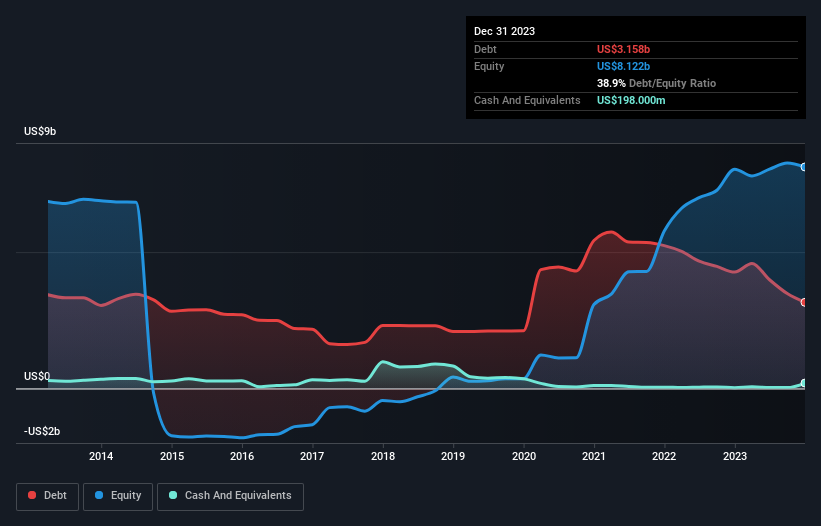

下記の通り、2023年12月時点のクリーブランド・クリフスの負債は31億6,000万米ドルで、前年の42億7,000万米ドルから減少している。 しかし、1億9,800万米ドルの現金準備金があるため、純負債は約29億6,000万米ドルと少ない。

クリーブランド・クリフスのバランスシートの強さは?

最新の貸借対照表データによると、クリーブランド・クリフスには、1年以内に返済期限が到来する35.1億米ドルの負債と、それ以降に返済期限が到来する59.1億米ドルの負債がある。 これらの債務を相殺するために、同社は1億9,800万米ドルの現金と、12ヶ月以内に支払期限が到来する18億4,000万米ドルの債権を保有している。 つまり、負債が現金と(近い将来の)債権の合計を73億8,000万米ドル上回っている。

この赤字は、時価総額98億5,000万米ドルに比してかなり大きいため、株主はクリーブランド・クリフスの負債使途を注視する必要があることを示唆している。 このことは、同社がバランスシートの補強を急ぐ必要がある場合、株主が大きく希薄化することを示唆している。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った値と、EBIT(利払い・税引き・償却前利益)が支払利息をどれだけ容易にカバーできるかを計算することによって、企業の収益力に対する負債負担を測定している。 このアプローチの利点は、負債の絶対額(EBITDA に対する純有利子負債)と、その負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮に入れていることです。

クリーブランド・クリフスの純負債は、EBITDAの1.5倍と非常に合理的な水準にあるが、昨年のEBITは支払利息をわずか3.3倍でカバーしている。 同社は多額の減価償却費を計上しているようで、EBITDAは間違いなく収益の寛大な尺度であるため、負債の負担は最初に見えるよりも重いのかもしれない。 重要なのは、クリーブランド・クリフスのEBITが過去12ヶ月で56%も減少したことだ。 この収益傾向が続けば、負債を返済するのはジェットコースターで猫を群れにするのと同じくらい簡単なことだ。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、最終的には事業の将来の収益性が、クリーブランド・クリフスが長期的にバランスシートを強化できるかどうかを決定する。 専門家がどう考えているか知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そこで論理的なステップは、実際のフリー・キャッシュ・フローと一致するEBITの割合を見ることである。 過去3年間、クリーブランド・クリフスは、EBITの70%に相当するフリーキャッシュフローを生み出している。 この冷え切ったキャッシュは、負債を減らしたいときに減らせることを意味する。

我々の見解

クリーブランド・クリフスがEBITを伸ばそうとしている(伸ばせない)ことを考えると、確かに熱狂的ではない。 しかし明るい面もあり、EBITからフリー・キャッシュ・フローへの転換は良い兆候であり、我々を楽観的にさせる。 上記の要因を総合的に考えると、クリーブランド・クリフスの負債が少しリスキーになっているように思える。 それは必ずしも悪いことではないが、一般的にはレバレッジが低い方が安心できる。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、すべての投資リスクがバランスシートの中にあるわけではない。 例えば、クリーブランド・クリフス社には、注意すべき 警告サインが1 つある。

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Cleveland-Cliffs が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.