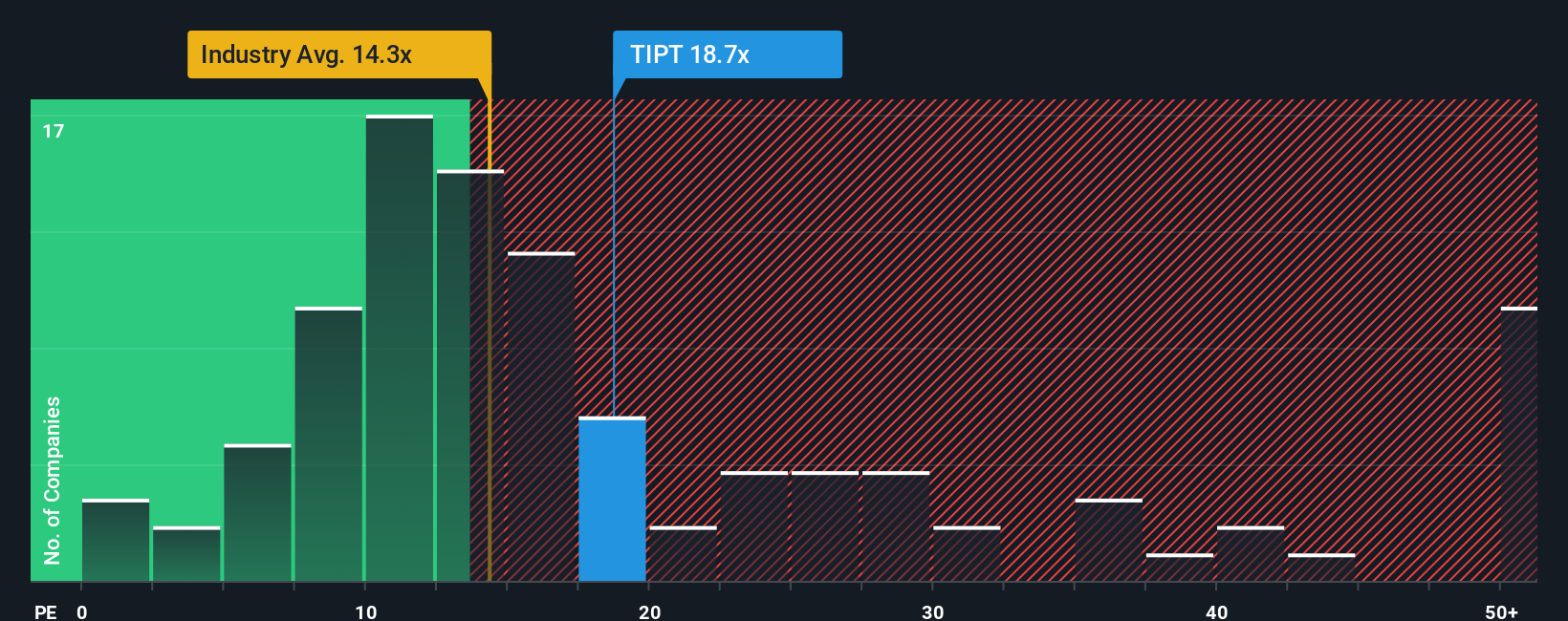

ティプトリー・インク (NASDAQ:TIPT)の株価収益率(PER)18.7倍は、PERの中央値が約18倍である米国の市場と比べると、かなり「中途半端」であると言っても過言ではない。 とはいえ、投資家が明確な機会や高価なミスを無視する可能性があるため、説明なしにPERを無視するのは賢明ではない。

トランプ大統領はアメリカの石油・ガスを「解き放つ」ことを公約しており、これら15銘柄の米国株は、その恩恵を受ける準備が整っている。

ここ最近、非常に好調な収益成長で、ティプトリーは非常に好調だ。 PERが中程度なのは、投資家がこの好調な収益成長だけでは、近い将来、より広い市場をアウトパフォームできないかもしれないと考えているからだろう。 同社が好きなら、そうでないことを望み、まだ人気がないうちに株を手に入れる可能性がある。

Tiptreeの成長トレンドは?

TiptreeのPERは、緩やかな成長しか期待できない企業にとって典型的なもので、重要なことは、市場と同程度の業績を上げることです。

昨年度の収益成長率を確認すると、同社は106%という驚異的な伸びを記録している。 直近の業績が好調だったということは、過去3年間でEPSを合計424%成長させることもできたということだ。 従って、最近の利益成長は同社にとって見事なものであったと言える。

今後12ヶ月間の成長率が13%にとどまると予測される市場と比較すると、最近の中期的な年率換算の業績から、同社の勢いはより強い。

この点を考慮すると、ティプトリーのPERが他の大多数の企業と同水準にあるのは不思議だ。 投資家の多くは、同社が最近の成長率を維持できると確信していないのかもしれない。

要点

一般的に、私たちは株価収益率の使用を、市場が企業全体の健全性についてどう考えているかを確認するために限定することを好む。

Tiptreeを調査した結果、3年間の収益トレンドは、現在の市場予想よりも良好であることから、我々が予想したほどPERに寄与していないことがわかった。 私たちは、市場よりも速い成長率で好調な収益を見た場合、潜在的なリスクがPERを圧迫していると考える。 少なくとも、最近の中期的な業績トレンドが続けば、株価下落のリスクは抑えられそうだが、投資家は将来の業績に多少の変動があると考えているようだ。

その他多くの重要なリスク要因は、同社のバランスシートに見出すことができる。 ティプトリーのバランスシート分析(無料)をご覧ください。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要です。そこで、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Tiptree が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.