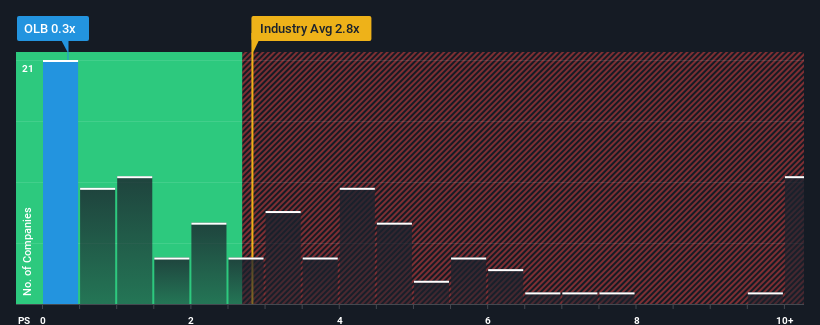

OLBグループ(NASDAQ:OLB)のPER(株価純資産倍率)は0.3倍で、米国の金融多角化企業の半数近くがPER2.8倍を超え、PER5倍超も珍しくないことを考えると、現時点では非常に強気なシグナルを発している可能性がある。 ただし、P/Sがこれほど限定的なのは何か理由があるのかもしれないので、額面通りに受け取るのは賢明ではない。

OLBグループのP/Sは株主にとって何を意味するのか?

例えば、OLBグループの最近の収益が後退していることは、考える材料になるはずだ。 おそらく市場は、最近の収益実績が業界を維持するには不十分で、P/Sレシオが悪化していると考えているのだろう。 しかし、それが実現しなければ、既存株主は将来の株価の方向性について楽観的な気持ちになるかもしれない。

OLBの収益、収入、キャッシュフローの全体像が知りたいですか?OLBグループの無料 レポートが 、その過去の業績に光を当てるお手伝いをします。OLBグループの収益成長は予測されていますか?

OLB GroupのようにP/Sが低迷していても本当に安心できるのは、同社の成長が業界に明らかに遅れをとる軌道にあるときだけだ。

昨年度の財務を見直すと、同社の収益が1.9%減少しているのを見て落胆した。 それでも、過去12ヶ月はともかく、3年前と比較すると231%もの増収となっているのは立派だ。 従って、このまま好調を維持したいところだが、株主は中期的な収益成長率を間違いなく歓迎するだろう。

最近の中期的な収益の軌跡を、業界の1年成長率予測4.2%と比較すると、明らかに魅力的であることがわかる。

このような情報から、OLBグループが業界より低いP/Sで取引されているのは奇妙だと感じる。 どうやら一部の株主は、最近の業績が限界を超えたと考え、販売価格の大幅な引き下げを受け入れているようだ。

最終結論

PERの威力はバリュエーションではなく、現在の投資家心理と将来への期待を測るものである。

OLB Groupを調査した結果、3年間の収益トレンドは、現在の業界予想よりも良好であることから、我々が予想したほどにはPERを押し上げていないことがわかった。 業界を上回る堅調な収益成長を確認した場合、その企業の将来の業績には顕著な潜在的リスクが存在し、P/Sレシオに下方圧力がかかっていると推測される。 このような中期的な状況が続けば、通常は株価が上昇するはずであるため、多くの企業が収益の不安定さを予想しているようだ。

リスクは常に考えるべきだ。その一例として、 OLBグループには注意すべき4つの警告 サインがある。

過去に堅実な業績成長を遂げた企業がお好みなら、この無料 コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、OLB Group が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.