ハワード・マークスは、株価の変動を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクであり、私が知っている実践的な投資家は皆、心配している』と言った。 事業が破綻するときには負債が絡んでくることが多いので、企業のリスクの高さを調べるときにバランスシートを考慮するのは当然のことだ。 ダラー・ゼネラル・コーポレーション(NYSE:DG)が事業で負債を使っていることはわかる。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ問題になるのか?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 事態が本当に悪化すれば、貸し手はビジネスをコントロールすることができる。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 しかし、希薄化に取って代わることで、高い収益率で成長に投資するための資本を必要とする企業にとって、負債は極めて優れた手段となり得る。 負債水準を検討する際には、まず現金と負債の両方を合わせて検討します。

ダラー・ゼネラルの負債額は?

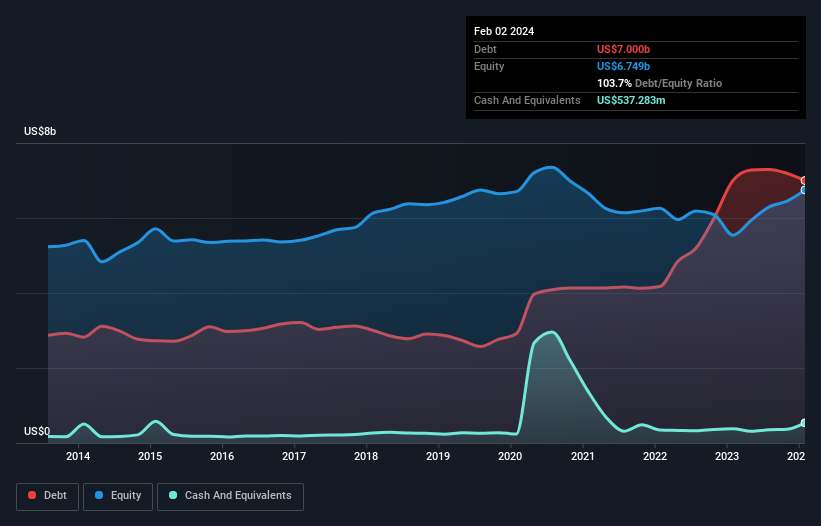

下のチャート(クリックすると詳細が表示されます)を見ると、ダラー・ゼネラルの2024年2月の負債額は700億米ドルで、前年とほぼ同じであることがわかります。 しかし、これを相殺する5億3,730万米ドルの現金があり、純負債は約64億6,000万米ドルとなっている。

ダラー・ジェネラルの負債について

最新の貸借対照表から、ダラー・ゼネラルは1年以内に期限の到来する67億3,000万米ドルの負債と、それ以降に期限の到来する173億米ドルの負債を抱えていることがわかる。 一方、5億3,730万米ドルの現金と1億1,230万米ドル相当の1年以内に支払期限の到来する債権がある。 つまり、負債は現金と(短期)債権の合計を234億米ドル上回っている。

これは、303億米ドルという巨大な時価総額と比較しても、レバレッジの山である。 このことは、同社が貸借対照表の補強を急ぐ必要がある場合、株主が大きく希薄化することを示唆している。

企業の収益に対する負債を評価するために、純負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割り、EBIT(利払い・税引き前利益)を支払利息(インタレスト・カバー)で割って計算する。 したがって、減価償却費の有無にかかわらず、利益に対する負債を考慮する。

ダラー・ゼネラルの純有利子負債はEBITDAの2.0倍で、有利子負債を潔く活用していることがうかがえる。 また、直近12ヵ月間のEBITが支払利息の7.5倍であることも、このテーマと調和している。 重要なのは、ダラー・ゼネラルのEBITが直近12ヵ月で26%減少したことだ。 この収益傾向が続けば、負債を返済するのはジェットコースターで猫を群れにするのと同じくらい簡単なことだ。 貸借対照表から負債について最もよくわかるのは間違いない。 しかし最終的には、事業の将来の収益性が、ダラー・ゼネラルが長期的にバランスシートを強化できるかどうかを決定する。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関するこの無料レポートが面白いかもしれない。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要としている。 そのため、EBITがどれだけフリーキャッシュフローに裏付けられているかをチェックする価値がある。 過去3年間、ダラー・ゼネラルのフリー・キャッシュフローはEBITの32%で、予想より少なかった。 負債の返済を考えると、これはあまり良いとは言えない。

当社の見解

ダラー・ゼネラルのEBIT成長率は期待外れだったと言える。 しかし、明るい面を見れば、金利カバー率は良い兆候であり、我々を楽観的にさせてくれる。 大局的に見れば、ダラー・ゼネラルの負債利用が同社にリスクをもたらしていることは明らかだ。 すべてがうまくいけば、それはリターンを押し上げるはずだが、裏を返せば、負債によって恒久的な資本損失のリスクが高まるということだ。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、すべての投資リスクがバランスシートに存在するわけではない。 私 たちは、 ダラー・ゼネラルの 4つの警告サインを特定 し、それらを理解することはあなたの投資プロセスの一部であるべきだ。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Dollar General が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.