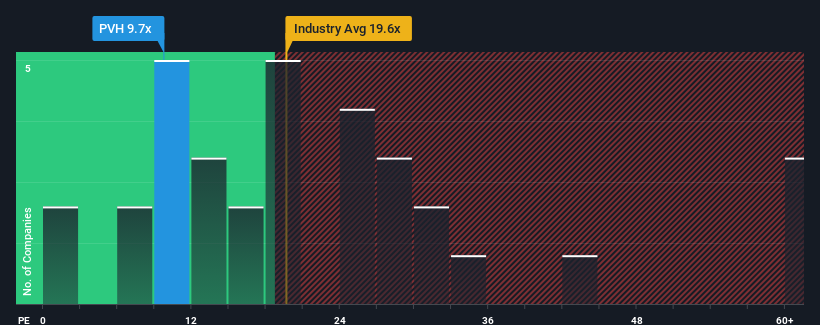

PVHコーポレーション(NYSE:PVH)の株価収益率(または「PER」)9.7倍は、約半数の企業がPER18倍を超え、PER32倍を超えることさえよくある米国の市場と比較すると、今は買いのように見えるかもしれない。 とはいえ、PERの引き下げに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要があるだろう。

PVHは確かに最近良い業績を上げている。他の企業の多くが業績を後退させている中、PVHの業績はプラス成長を続けている。 好調な業績が大幅に悪化することを多くの人が予想しているのかもしれないし、PERを抑制している市場よりもそうかもしれない。 もしこの会社が好きなら、そうならないことを願うだろう。

PVHの成長トレンドは?

PVHのPERは、限定的な成長しか期待できず、重要なことは市場よりも業績が悪いと予想される企業の典型だろう。

昨年度の収益成長率を検証すると、同社は256%という驚異的な伸びを記録した。 しかし、直近の3年間はまったく成長できなかったため、全体としてはそれほど素晴らしいものではなかった。 従って、株主は不安定な中期成長率に過度の満足はしていないだろう。

同社を担当するアナリストによれば、今後3年間のEPSは毎年12%上昇すると予想されている。 市場が毎年10%の成長を予測する中、同社はそれに匹敵する業績を上げると位置づけられている。

これを考慮すると、PVHのPERが他社の大半を下回っているのは奇妙だ。 どうやら一部の株主は予測に疑問を抱き、販売価格の引き下げを受け入れているようだ。

PVHのPERから何を学ぶか?

株価収益率は株を買うかどうかの決め手にはならないが、業績予想のバロメーターとしてはかなり有能だ。

PVHは現在、予想成長率が市場全体と同水準であるため、予想PERより低い水準で取引されている。 市場並みの成長を伴う平均的な業績見通しを見た場合、潜在的なリスクがPERを圧迫している可能性があると考える。 少なくとも株価下落のリスクは抑えられているように見えるが、投資家は将来の収益が多少変動する可能性があると考えているようだ。

その他多くの重要なリスク要因は、同社のバランスシートに見ることができる。 PVHのバランスシート分析(無料)をご覧ください。

PVHより優れた投資先が見つかるかもしれない。可能性のある候補を選びたい方は、低PERで取引されている(しかし、収益を伸ばせることが証明されている)興味深い企業の 無料リストをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、PVH が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.