バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンド・マネージャー、リー・ルー氏は、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言って、そのことを強調していない。 だから、ある銘柄のリスクがどの程度かを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 他の多くの企業と同様、ビルダーズ・ファーストソース社(NYSE:BLDR)も負債を利用している。 しかし本当の問題は、この負債が会社をリスキーにしているかどうかだ。

負債はいつ問題になるのか?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済できないのであれば、そのビジネスは貸し手の言いなりになってしまう。 資本主義の一部には「創造的破壊」のプロセスがあり、失敗した事業は銀行家によって容赦なく清算される。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低価格で新たな資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業がどの程度の負債を使用しているかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

Builders FirstSourceの負債額は?

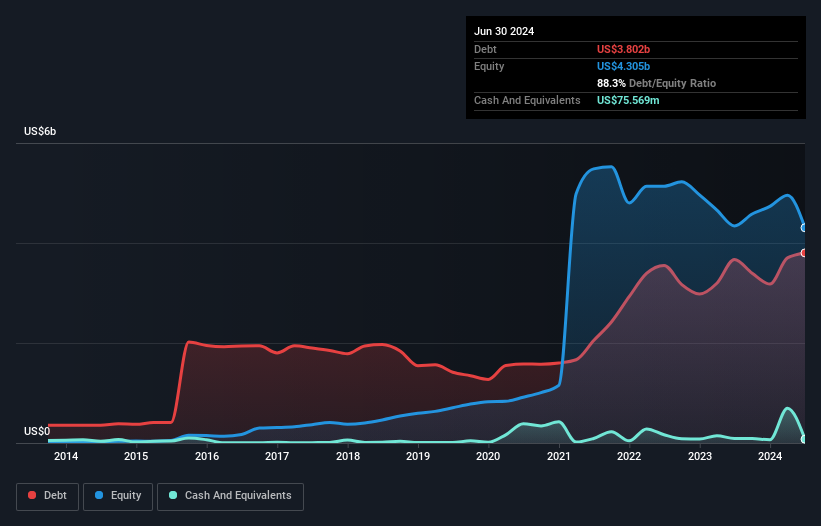

下のチャート(クリックすると詳細が表示されます)を見ると、Builders FirstSourceは2024年6月に38億米ドルの負債を抱えていることがわかります。 また、現金はあまりないため、純負債はほぼ同じである。

ビルダーズ・ファーストソース社のバランスシートはどの程度強固か?

直近の貸借対照表から、Builders FirstSourceは、1年以内に返済期限が到来する18.9億米ドルの負債と、それ以降に返済期限が到来する45.2億米ドルの負債を抱えていることが分かる。 一方、現金は7,560万米ドルで、1年以内に期限の到来する債権は19億7,000万米ドル相当である。 つまり、現金と短期債権を合計した額よりも43億8,000万米ドル多い負債を抱えていることになる。

もちろん、ビルダーズ・ファーストソース社の時価総額は227億米ドルと巨額であるため、これらの負債はおそらく管理可能であろう。 とはいえ、同社のバランスシートが悪い方向に変化しないよう、監視を続ける必要があることは明らかだ。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った数値と、EBIT(利払い・税引き・償却前利益)が支払利息をどれだけ容易にカバーできるか(インタレスト・カバー)を計算することによって、企業の収益力に対する負債負担を測定している。 この方法では、債務の絶対額と支払金利の両方を考慮する。

ビルダーズ・ファーストソースは、EBITDAに対する純負債の比率が1.5と低い。 また、EBITはなんと10.1倍で支払利息をカバーしている。 そのため、超保守的な負債の使い方にはかなり寛容である。 もし経営陣が昨年のEBIT23%削減の二の舞を防げなければ、ビルダーズ・ファーストソース社にとって負債負担の軽さは致命的になるかもしれない。 負債の返済に関して言えば、利益の減少は、砂糖入りのソーダが健康に役立つのと同じくらい役に立たない。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、ビルダーズ・ファーストソース社が今後も健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの考えを知りたいなら、アナリストの利益予測に関するこの無料レポートが面白いかもしれない。

なぜなら、企業は紙の利益では負債を支払えないからだ。 つまり、EBITが対応するフリー・キャッシュ・フローにつながっているかどうかを見る必要がある。 過去3年間、Builders FirstSourceはEBITの90%に相当するフリー・キャッシュ・フローを記録しており、これは通常予想されるよりも強力である。 これは、通常予想されるよりも強力なものである。

当社の見解

ビルダーズ・ファーストソースは、EBITの伸び率からすると決して楽な企業ではないが、我々が考慮した他の要因から楽観的な見方ができる。 EBITをフリー・キャッシュ・フローに変換する能力がかなり高いことは間違いない。 このような様々なデータを考慮すると、ビルダーズ・ファーストソースは負債水準を管理するのに適した立場にあると思われる。 とはいえ、その負荷は十分に重いため、株主の皆様には注視していただくことをお勧めする。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、投資リスクのすべてがバランスシートにあるわけではない。 我々は、 ビルダーズ・ファーストソース社について 2つの警告サインを確認した 。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社の純現金成長株リストをご覧いただきたい。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Builders FirstSource が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.