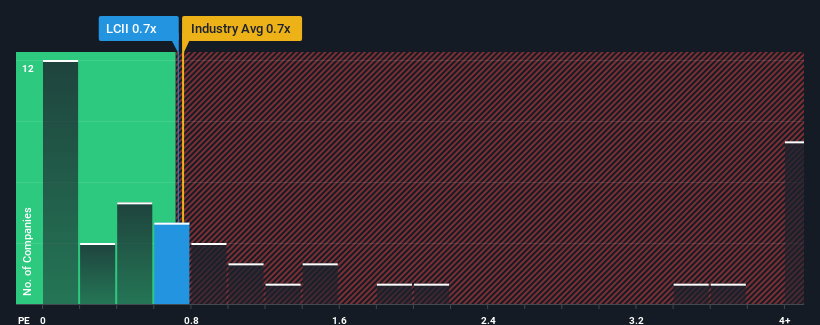

LCIインダストリーズ(NYSE:LCII)のPER(株価純資産倍率)0.7倍は、米国の自動車部品業界のPERの中央値と非常に似ているため、注目に値すると考える人は多くないだろう。 しかし、P/Sに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

LCIインダストリーズのパフォーマンス

LCIインダストリーズの収益低下は、平均的に収益が伸びている他社と比べて悪い。 おそらく市場は、収益不振が改善し、P/Sが低下しないことを期待しているのだろう。 もしそうでないなら、既存株主は株価の存続可能性について少し神経質になっているかもしれない。

アナリストが、LCIインダストリーズの将来が業界と比較してどのような位置づけにあるかを知りたいですか?その場合は、当社の無料 レポートが最適です。収益成長指標はP/Sについて何を語っているか?

LCIインダストリーズ社のP/Sレシオは、中程度の成長しか期待できず、重要なことは業界と同程度の業績しか期待できない企業にとって典型的なものでしょう。

振り返ってみると、昨年は同社のトップラインが27%減少するという悔しい結果となった。 しかし、その前の数年間は非常に好調であったため、過去3年間で合計35%の目覚ましい増収を達成することができた。 紆余曲折はあったが、それでも最近の収益成長は同社にとって十分すぎるほどだったと言えるだろう。

同社を担当する9人のアナリストによれば、今後3年間は毎年6.7%の増収が見込まれている。 一方、他の業界は年率15%の拡大が予想されており、その方が魅力的であることは明らかだ。

これを考慮すると、LCIインダストリーズのP/Sが他の大多数の企業と同水準にあるのは不思議だ。 ほとんどの投資家は、かなり限定的な成長予想を無視し、この銘柄へのエクスポージャーを得るために喜んでお金を払っているようだ。 これらの株主は、P/Sが成長見通しに沿った水準まで下落した場合、将来的に失望を味わう可能性がある。

LCIインダストリーズのP/Sは投資家にとって何を意味するか?

売上高株価比率は、特定の業界では価値を測る指標としては劣るという議論もあるが、強力な景況感指標となり得る。

LCIインダストリーズの収益成長予測が、より広い業界と比較してかなり控えめであることを考慮すると、現在のP/Sレシオで取引されていることが予想外であると考える理由は簡単です。 業界に比べて収益見通しが相対的に弱い企業を見ると、株価が下落し、P/Sが低下するリスクがあると考える。 このような状況は、低収益成長がセンチメントに影響した場合、株価が下落する可能性のある現在および将来の投資家にとってリスクとなる。

また、LCIインダストリーズの3つの警告サインを見つけたことも注目に値する。

LCIインダストリーズ社の事業の強さについて確信が持てない場合は、当社のファンダメンタルズがしっかりしている対話型銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、LCI Industries が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて、長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.