投資家としてリスクを考えるには、負債よりもむしろボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義とは程遠い』と言ったのは有名な話だ。 事業が破綻するときには負債が絡んでくることが多いのだから、企業のリスク度を調べるときにバランスシートを考慮するのは当然のことだ。 ゼネラル・モーターズ(NYSE:GM)が負債を事業に利用していることはわかる。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

借金はいつ問題になるのか?

借入金は、新たな資本やフリー・キャッシュ・フローで返済することが困難になるまで、ビジネスを支援する。 最終的に、企業が負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 このような事態はあまり一般的ではないが、負債を抱える企業が、貸し手から窮迫した価格での資本調達を余儀なくされ、株主が恒久的に希薄化するケースはよく見られる。 もちろん、成長資金を調達するために負債を利用している企業も数多くあり、そのような企業には悪影響はない。 企業がどの程度の負債を使用しているかを考える際にまず行うべきことは、現金と負債を合わせて見ることである。

ゼネラルモーターズの純負債とは?

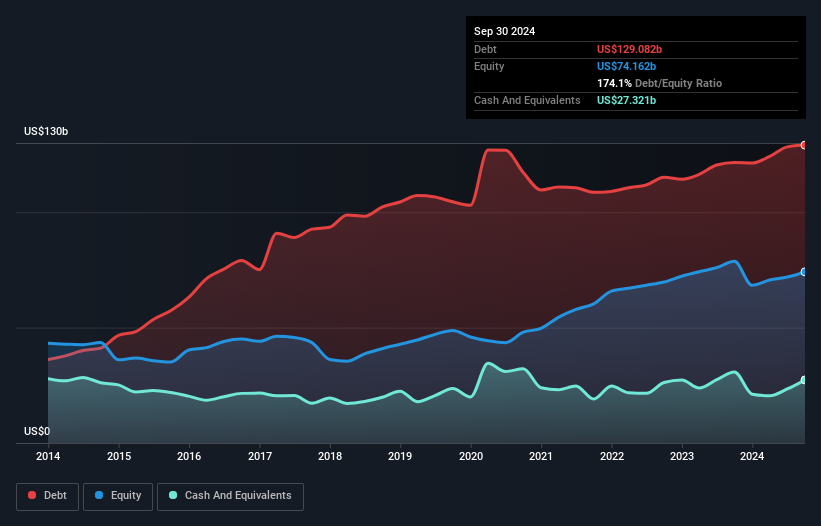

下の画像をクリックすると詳細が見られますが、2024年9月時点のゼネラルモーターズの負債は1,291億米ドルで、1年前の1,215億米ドルから増加しています。 しかし、273億米ドルの現金もあるため、純負債は1018億米ドルとなる。

ゼネラルモーターズのバランスシートの強さは?

最新の貸借対照表データを拡大すると、ゼネラルモーターズには12ヶ月以内に返済期限が到来する955億米ドルの負債と、それ以降に返済期限が到来する1,197億米ドルの負債があることがわかる。 これらの債務を相殺するために、同社は273億米ドルの現金と138億米ドルの債権を保有している。 つまり、現金と直近の債権を合計すると、1,740億米ドルの負債があることになる。

この不足は611億米ドルの会社そのものに重くのしかかり、まるで子供が本やスポーツ用品、トランペットを詰め込んだ巨大なバックパックの重さに苦しんでいるかのようだ。 だから、株主はこの件を注意深く見守る必要がある。 結局のところ、ゼネラルモーターズは、今日債権者に支払わなければならないのであれば、大規模な資本増強が必要になるだろう。

企業の収益に対する負債を評価するために、私たちは純負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割り、利払い・税引き前利益(EBIT)を支払利息(インタレストカバー)で割って計算する。 この手法の利点は、負債の絶対額(EBITDAに対する純負債額)と、その負債に関連する実際の支払利息(インタレスト・カバー率)の両方を考慮に入れることである。

不思議なことに、ゼネラルモーターズのEBITDA比率は5.5と非常に高く、負債が多いことを意味するが、インタレスト・カバレッジは1kと高い。 これは、同社が非常に安価な負債を利用できない限り、支払利息が将来的に増加する可能性が高いことを意味する。 ジェネラル・モーターズが負債を克服する一つの方法は、昨年と同じように、借り入れを増やしながらもEBITを15%程度成長させ続けることだろう。 私たちが貸借対照表から負債について最も多くを学んでいることは間違いない。 しかし、ゼネラル・モーターズが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 だから、もしあなたが将来に焦点を当てているなら、アナリストの利益予測を示すこの無料レポートをチェックすることができます。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷徹な現金だけである。 そこで論理的なステップは、実際のフリー・キャッシュ・フローに見合ったEBITの割合を見ることである。 過去3年間、ゼネラルモーターズはEBITの82%に相当するフリーキャッシュフローを記録しており、これは通常予想されるよりも強力なものである。 これは、通常予想されるよりも強力なものである。

当社の見解

ゼネラルモーターズの負債総額の難易度には若干の不安を感じるが、ポジティブな点にも注目したい。 利子カバー率とEBITからフリー・キャッシュ・フローへの転換は明るい兆しである。 私たちは、前述のデータを総合的に考慮した結果、ゼネラル・モーターズの負債が少々リスキーだと考えている。 レバレッジは株主資本利益率を高める可能性があるため、必ずしも悪いことではないが、注意すべき点である。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、すべての投資リスクがバランスシートの中にあるわけではありません。 私たちは ゼネラル・モーターズについて 3つの警告サイン (少なくとも2つは少々不愉快である )を特定した 。

結局のところ、純債務から解放された企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、General Motors が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.