重要な洞察

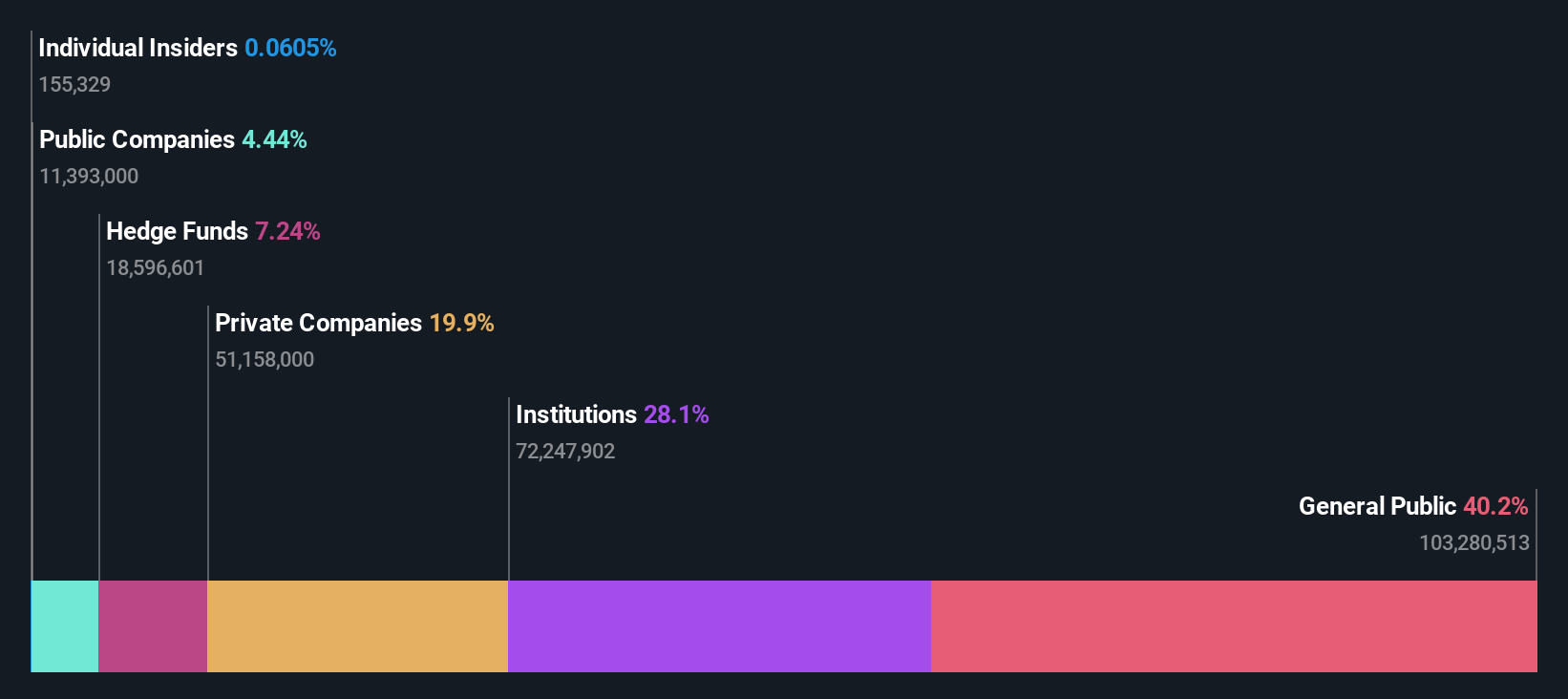

- 個人投資家による西武ホールディングスへの大きな支配力は、一般投資家が経営やガバナンス関連の意思決定に大きな影響力を持つことを意味する

- 合計10名の投資家が52%の株式を保有し、過半数を占めている。

- 西武ホールディングスに対する機関投資家の保有比率は28%。

来年、配当利回りが6%を超えると予想される米国株21銘柄を見つけた。無料で全リストをご覧ください。

西武ホールディングス(東証:9024)の株主を見ると、どのグループが最も有力かがわかる。 個人投資家が40%を所有し、同社の大部分を占めていることがわかる。 別の言い方をすれば、このグループは最大の上昇ポテンシャル(または下降リスク)に直面している。

一方、機関投資家の持ち株比率は28%である。 機関投資家は、より実績のある企業の株を所有することが多いが、中小企業ではインサイダーがかなりの株を所有することも珍しくない。

下のチャートでは、西武ホールディングスのさまざまな所有者グループにズームインしている。

機関投資家の保有比率は西武ホールディングスについて何を物語っているか?

機関投資家は一般的に、自分たちのリターンを一般的にフォローされているインデックスのリターンと比較する。そのため、一般的に関連するベンチマーク指数に含まれる大企業の購入を検討する。

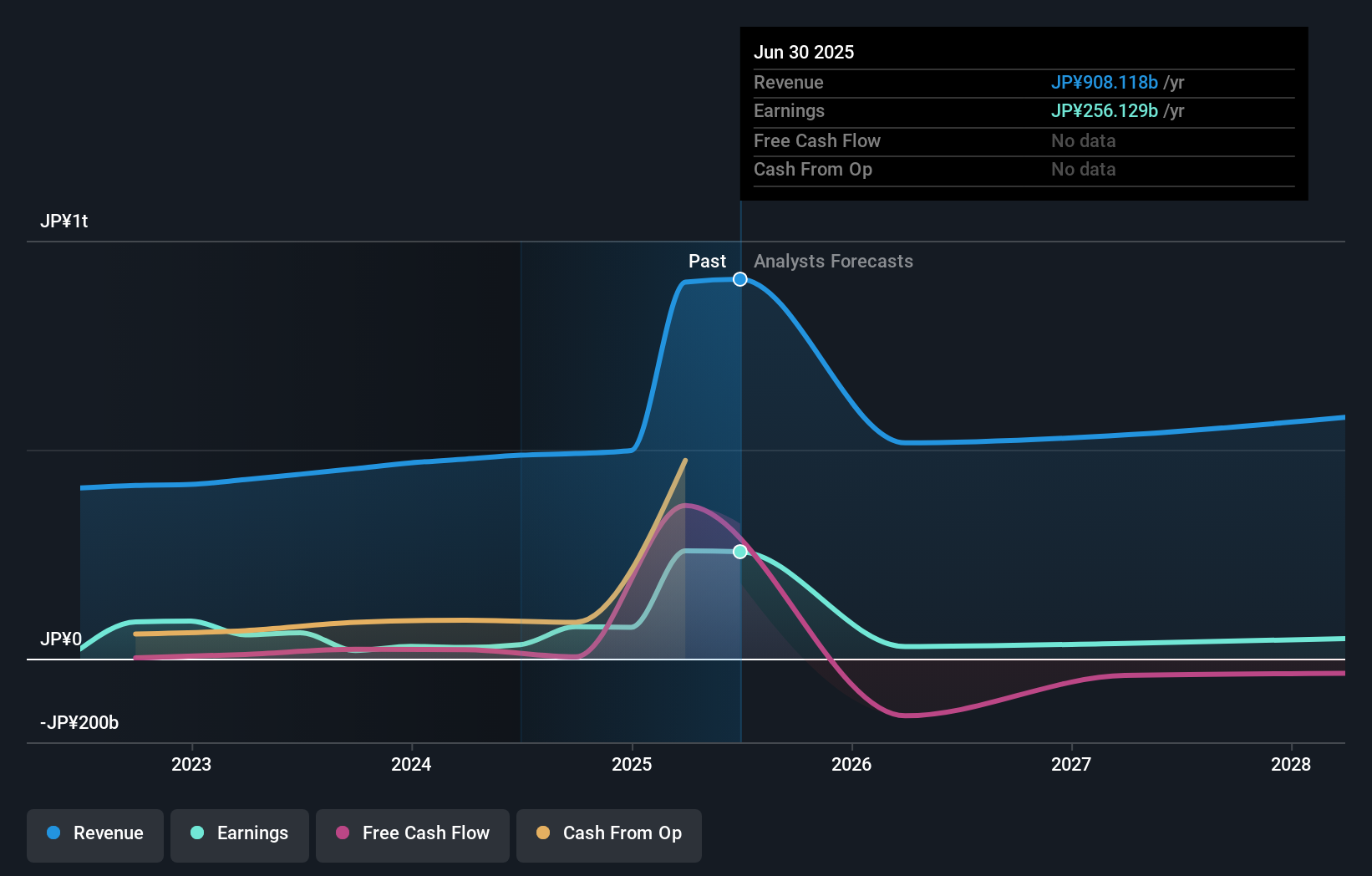

西武ホールディングスは、すでに機関投資家の株式を保有している。実際、彼らは立派な株式を保有している。 これは、プロの投資家の間で一定の信頼性があることを示唆している。しかし、機関投資家も時には間違った投資をするものだ。 複数の機関がある銘柄を保有している場合、常に「クラウドトレード」のリスクがある。このような取引がうまくいかなくなると、複数の関係者が競って株を早く売ろうとする可能性がある。このリスクは、成長の歴史がない企業ほど高くなる。西武ホールディングスの過去の業績と売上高は以下の通り。

当社のデータによると、ヘッジファンドは西武ホールディングスの株を7.2%保有している。 ヘッジファンドはしばしば非常に積極的な投資家であり、経営に影響を与えようとする可能性があるため、これは注目に値する。多くの投資家は、短期的または中期的な価値創造(および株価上昇)を望んでいる。 NWコーポレーションは現在、発行済み株式の20%を保有する筆頭株主である。 発行済み株式の7.2%と5.7%をそれぞれ保有する3D Investment Partners Pte.Ltd.と三井住友トラスト・アセットマネジメント株式会社が第2位と第3位の株主である。

さらに調べてみると、同社株式の半分以上を上位10名の株主が保有しており、大株主の利益と小株主の利益がある程度均衡していることがうかがえる。

企業の機関投資家保有データを調査することは意味があるが、風向きを知るためにアナリストのセンチメントを調査することも意味がある。 この銘柄をカバーしているアナリストはたくさんいるので、彼らの予想も見てみる価値があるかもしれない。

西武ホールディングスのインサイダー保有状況

インサイダーの定義は国によって微妙に異なるが、取締役会のメンバーは常にカウントされる。 会社の経営陣は事業を運営するが、CEOは取締役会のメンバーであっても取締役会に答える。

インサイダー保有は、取締役会が他の株主とうまく連携していることを示す可能性があるため、大半はプラスになると考えている。しかし、このグループに権力が集中しすぎている場合もある。

当社の情報によれば、西武ホールディングスのインサイダー保有率は1%未満である。 しかし、我々が把握していない会社組織を通じて間接的な利害関係があるかもしれない。 西武ホールディングスは大企業であるため、インサイダーが保有する割合は少ないと予想される。しかし、彼らが8億4,500万円相当の株式を保有していることは注目に値する。 最近の売買も同様に重要である。 インサイダーが売買しているかどうかは、ここをクリックして確認 できる。

一般株主

個人投資家である一般投資家は、西武ホールディングスの株式の40%を保有している。 この保有比率は、政策決定を有利に動かすには十分ではないかもしれないが、会社の政策に集団的な影響を与えることはできる。

非上場会社の持ち株比率

非上場企業が発行済み株式の20%を保有していることがわかる。 この事実だけから結論を導き出すのは難しいので、非公開会社の所有者を調べる価値がある。インサイダーやその他の関係者が、別の非公開会社を通じて公開会社の株式と利害関係を持つこともある。

公開会社の持ち株比率

西武ホールディングスの発行済み株式の4.4%を上場企業が保有していることがわかる。 これは戦略的な利害関係である可能性があり、両社には関連する事業上の利害関係があるのかもしれない。両社が合併を解消した可能性もある。この保有比率はさらに調査する価値があるだろう。

次のステップ

企業の株式を所有するさまざまなグループについて考えることは、常に価値がある。しかし、西武ホールディングスをよりよく理解するためには、他の多くの要因を考慮する必要がある。 西武ホールディングスは 、我々の投資分析において3つの警告サインを示して おり、そのうちの1つは深刻である可能性がある...。

アナリストが予測する将来の成長について知りたい方は、アナリスト予測に関する 無料レポートをお見逃しなく。

注:この記事の数値は、財務諸表が作成された月の最終日に終了する12ヶ月間のデータを使用して計算されています。通年の年次報告書の数値とは一致しない場合があります。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Seibu Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.