ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 つまり、賢い投資家たちは、倒産につきものの負債が、企業のリスクを評価する上で非常に重要な要素であることを知っているようだ。 重要なのは、アルメディオ社(東証:7859)が負債を抱えていることだ。 しかし、株主は負債の使用を心配すべきなのだろうか?

負債はいつ問題になるのか?

負債は、事業が新たな資本またはフリーキャッシュフローで返済に窮するまで、事業を支援する。 資本主義の一部とは、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(しかし依然としてコストのかかる)状況とは、単に負債をコントロールするために、企業が安い株価で株主を希薄化しなければならないような場合である。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業がどの程度の負債を使用しているかを考える際に最初に行うべきことは、現金と負債を合わせて見ることである。

アルメディオの純負債は?

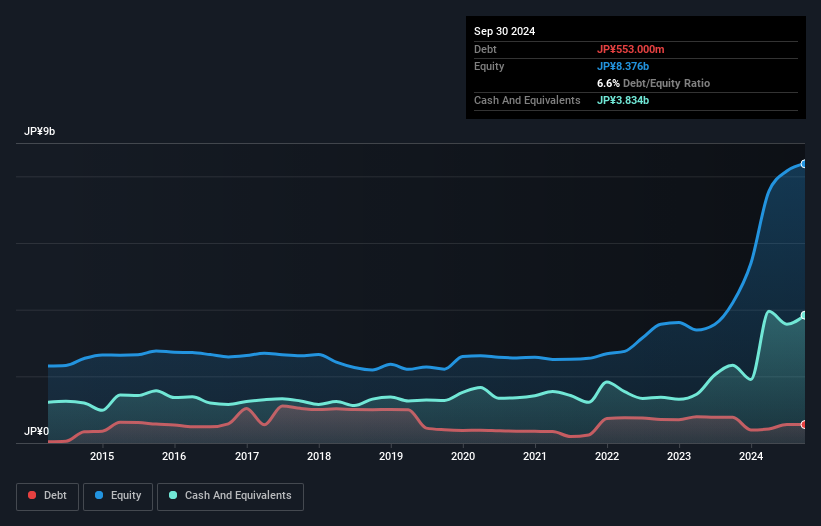

アルメディオの有利子負債は2024年9月時点で5億5,300万円と、前年の7億6,900万円から減少している。 しかし、それを相殺する38.3億円のキャッシュがあり、32.8億円のネットキャッシュがあることになる。

アルメディオの負債について

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が21.9億円、それ以 降に返済期限が到来する負債が4.63億円ある。 これらの債務と相殺すると、同社には38億3,000万円の現金があり、12ヶ月以内に弁済期が到来する36億6,000万円の債権がある。 つまり、流動資産は48.4億円あり、負債を上回っている。

この余剰流動性は、アルメディオのバランスシートが、ホーマー・シンプソンの頭がパンチを食らうのと同じように、打撃を受ける可能性があることを示唆している。 この点を考慮すれば、同社のバランスシートは逆境に強いことを意味するとも考えられる。 簡単に言えば、アルメディオが負債より現金の方が多いという事実は、負債を安全に管理できるという良い兆候であることは間違いない。

さらに印象的なのは、アルメディオが12ヶ月間でEBITを157%伸ばしたことだ。 この成長により、今後債務の返済がさらに容易になるだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、負債を完全に切り離して考えることはできない。アルメディオは負債を返済するために利益を必要とするからだ。 そのため、負債を検討する際には、間違いなく収益動向を見る価値がある。インタラクティブなスナップショットはこちら。

というのも、企業は紙の利益では負債を支払えないからだ。 アルメディオの貸借対照表にはネットキャッシュがあるかもしれないが、それでも、事業が金利・税引前利益(EBIT)をフリーキャッシュフローにどれだけ変換しているかを見るのは興味深い。 過去3年間を考慮すると、アルメディオは全体として現金の流出を記録している。 フリー・キャッシュ・フローがマイナスの企業が負債を抱えるのは、通常、より割高で、ほとんどの場合、よりリスクが高い。株主は改善を望むべきである。

まとめ

負債を懸念する投資家の意見には共感するが、アルメディオには32.8億円のネットキャッシュがあり、負債よりも流動資産の方が多いことを念頭に置くべきである。 また、昨年度のEBIT成長率は157%であった。 従って、アルメディオの負債使途がリスキーだとは思わない。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、すべての投資リスクがバランスシートにあるわけではなく、むしろそうではない。 例えば、アルメディオに投資する前に注意すべき3つの警告サイン(2つは無視できない!)を発見した。

負債を負うことなく利益を成長させるビジネスへの投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長企業のリストを 無料でご覧ください。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Almedio が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.