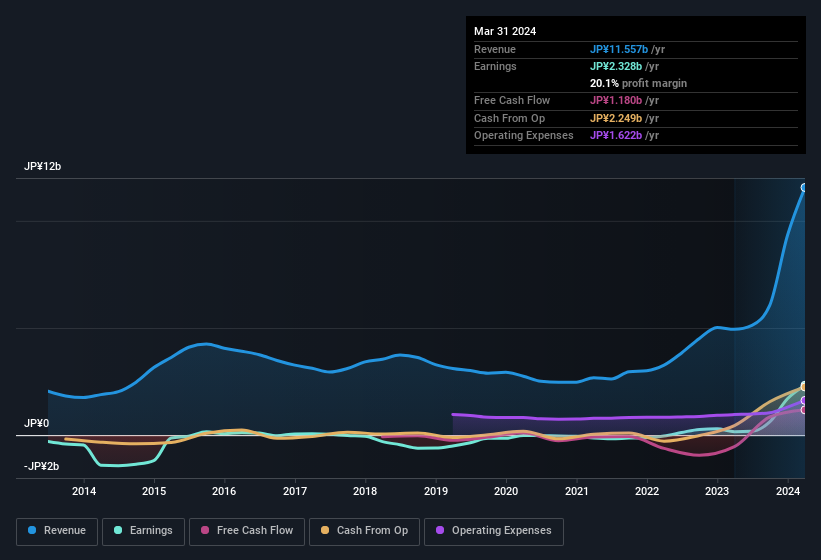

アルメディオ・インク(東証:7859)の決算は、好調な利益数字にもかかわらず、投資家は失望した。 私たちは、市場がいくつかの懸念材料に注目しているのではないかと考えている。

アルメディオの収益にズームイン

金融業界では、企業がどれだけ報告された利益をフリーキャッシュフロー(FCF)に変換しているかを測定するために使用される主要な比率は、発生比率(キャッシュフローから)です。 この比率は、わかりやすく言えば、純利益からFCFを差し引き、その数値を企業のその期間の平均営業資産で割ったものである。 キャッシュフローからの発生比率は、「非FCF利益率」と考えることができる。

従って、発生比率がマイナスの会社は良い会社、プラスの会社は悪い会社ということになる。 これは、発生比率がプラスであることを心配すべきという意味ではないが、発生比率がむしろ高い場合は注目に値する。 LewellenとResutekによる2014年の論文を引用すると、「発生率の高い企業は将来的に収益性が低くなる傾向がある」。

アルメディオの2024年3月期の発生率は0.34である。 従って、同社のフリー・キャッシュ・フローは法定利益を大きく下回っており、後者に重きを置く前によく考えた方がよいことを示唆している。 実際、同社の前期フリーキャッシュフローは12億円で、法定利 益23.3億円を大きく下回っている。 昨年度のフリー・キャッシュ・フローはマイナスであったため、今年度のフリー・キャッシュ・フローが12億円改善したことは歓迎すべきことである。 注目すべきは、同社が新株を発行したことで、既存株主が希薄化し、将来の利益に対する株主の取り分が減少したことである。

注:投資家は常にバランスシートの健全性をチェックすることをお勧めする。ここをクリックすると、アルメディオのバランスシート分析がご覧いただけます。

企業の利益成長の価値を理解するためには、株主利益の希薄化を考慮することが不可欠である。 たまたま、アルメディオは昨年12%の新株を発行した。 その結果、純利益はより多くの株式に分配されることになった。 EPSのような一株当たりの指標は、実際の株主が会社の利益からどれだけの恩恵を受けているかを理解するのに役立つが、純利益の水準は会社の絶対的な規模をよりよく見ることができる。 アルメディオの過去のEPS成長率をチェックするには、このリンクをクリックしてください。

希薄化はアルメディオの一株当たり利益(EPS)にどのような影響を与えているのでしょうか?

アルメディオは3年前は赤字でした。 良いニュースは、過去12ヶ月で利益が1,320%増加したことです。 一方、1株当たり利益は同期間で1,247%しか増加していない。 したがって、希薄化は株主還元に顕著な影響を及ぼしている。

長期的には、一株当たり利益の伸びは株価の伸びを生むはずだ。 したがって、アルメディオがEPSを持続的に成長させることができれば、株主にとってプラスになることは間違いない。 しかし一方で、(EPSではなく)利益が改善していると知っても、私たちはあまり興奮しないだろう。 一般の個人株主にとって、EPSは仮に会社の利益の「取り分」を確認するのに最適な指標である。

アルメディオの利益パフォーマンスに関する我々の見解

結論として、アルメディオは利益に対してキャッシュフローが弱く、これは利益の質が低いことを示している。 上記の理由から、アルメディオの法定利益を一瞥しただけでは、基礎的なレベルでは実際よりも良く見えるかもしれないと考える。 この点を考慮すると、私たちはリスクを十分に理解しない限り、その銘柄への投資を検討することはないだろう。 例を挙げよう:私たちはアルメディオに注意すべき4つの警告サインを発見した。

この記事では、利益数値の有用性を損なう可能性のある多くの要因を見てきた。 しかし、些細なことに心を集中させることができるのであれば、まだまだ発見があるはずだ。 株主資本利益率(ROE)が高いことが優良企業の証と考える人もいる。 少し調べる必要があるかもしれないが、 高い株主資本利益率を誇る企業の 無料 コレクションや、 インサイダー保有が多い銘柄のリストが役に立つかもしれない。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Almedio が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.