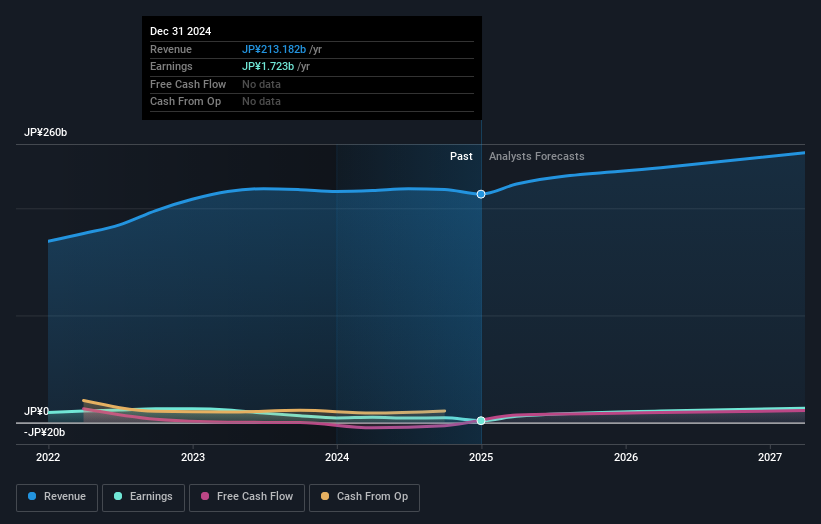

株式会社トプコン(東証:7732)は先週、第3四半期の決算を発表した。 売上高は予想を12%下回る480億円。アナリストが黒字を予想していたところ、トプコンは1株当たり27.76円の法定純損失を計上した。 この時期は投資家にとって重要な時期である。というのも、決算短信で企業の業績を把握し、専門家の来期予想を見たり、事業への期待に変化がないかどうかを確認したりできるからだ。 そこで、決算後の最新のコンセンサス予想を収集し、来年の見通しを確認した。

トプコンのアナリスト6名によるコンセンサスでは、2026年の売上高は2,379億円とされている。これは、過去12ヶ月の売上高を12%上回る堅調な伸びを反映している。 一株当たり利益は529%増の103円が予想されている。 しかし、今回の決算が発表される前、アナリストは2026年の売上高を2,379億円、一株当たり利益(EPS)を103円と予想していた。 つまり、アナリストの予想は更新されたものの、今回の決算を受けて事業への期待に大きな変化がないことは明らかだ。

アナリストが売上高と利益の見通しを再確認したことで、目標株価が20%上昇し2,013円になったのは驚きだ。アナリストは以前から、事業が期待に沿うかどうか疑問を持っていたようだ。 目標株価のコンセンサスは、あくまで各アナリストの目標株価の平均値である。 現在、最も強気なアナリストは2,800円、最も弱気なアナリストは1,300円としている。 アナリストの目標株価に大きな開きがあることにお気づきだろうか。このことは、トプコンの事業にはかなり幅の広いシナリオが存在することを示唆している。

例えば、過去の実績との比較や、同業他社と比べて強気か弱気かといったことである。トプコンの収益成長が大幅に鈍化することは明らかで、2026年末までの収益は年率換算で9.2%の成長が見込まれている。これは、過去5年間の12%という過去の成長率と比較したものである。 アナリストがカバレッジしている同業他社は、年率7.2%の収益成長が見込まれている。 つまり、トプコンの収益成長は鈍化すると予想されるものの、それでも業界そのものよりも速い成長が見込まれることは明らかだ。

結論

最も重要なことは、アナリストがトプコンの業績は前回の一株当たり利益予想通りであることを再確認しており、センチメントに大きな変化がないことである。 嬉しいことに、売上高予想にも大きな変更はなく、業界全体を上回る成長が見込まれている。 目標株価の引き上げは、アナリストがこの事業の本質的価値は時間とともに改善すると考えていることを示唆している。

その考えに従えば、我々は、事業の長期的展望は来年の収益よりもはるかに重要であると考える。 複数のトプコン・アナリストによる2027年までの予想があり、当社のプラットフォームで無料でご覧いただけます。

例えば、トプコンには 4つの警告サイン ( および無視できない2つの警告サイン )があります。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Topcon が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容についてご心配ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.