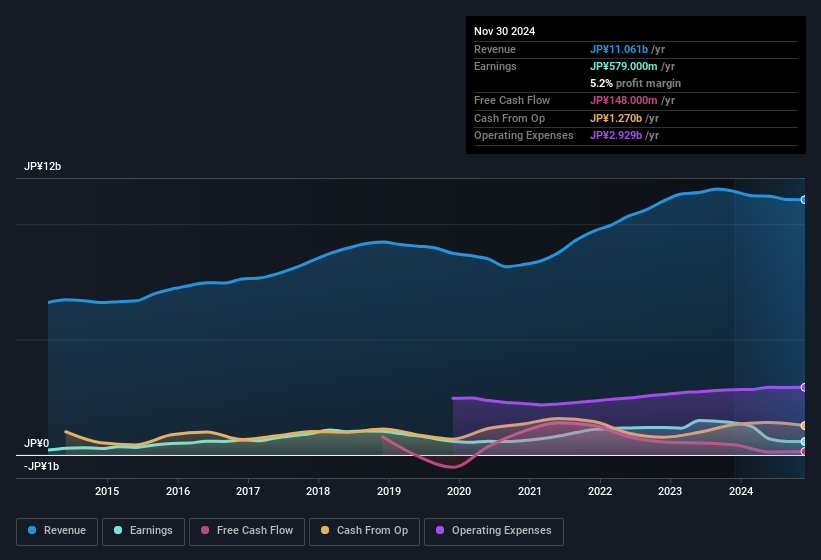

先週のシグマ光機株式会社(東証:7713)の冴えない決算報告に、株主は無関心だったようだ。 私たちは、ヘッドラインの数字が軟調であったことが、いくつかのポジティブな基礎的要因によって相殺されつつあるのではないかと考えている。

異常項目は利益にどのように影響するか?

重要なのは、シグマ光機の利益が昨年1年間で369百万円減少したことだ。 異常項目が会社の利益を圧迫するのは決して良いことではないが、上向きに考えれば、事態は早晩改善するかもしれない。 世界中の上場企業の大半を分析したところ、重要な異常項目は繰り返されないことが多いことがわかった。 そして結局のところ、それこそが会計用語の意味するところなのだ。 そのため、シグマ光機は来期、そのような特別経費が再び発生しないと仮定すれば、他の条件が同じであれば、増益になると予想される。

そうなると、アナリストが将来の収益性についてどのように予測しているのかが気になるところだ。 幸いなことに、ここをクリックすると、アナリストの予測に基づく将来の収益性を示すインタラクティブなグラフを見ることができる。

シグマ光機の収益性についての見解

昨年は特殊要因(費用)が利益を押し下げたが、来期は改善する可能性がある。 このことから、シグマ光機の法定利益は潜在的な収益力を過小評価している可能性が高いと考えられる! しかし残念なことに、1株当たり利益は昨年度より減少している。 結局のところ、シグマ光機を正しく理解するには、上記の要素以外も考慮する必要がある。 シグマ光機をより深く理解したいのであれば、同社が現在どのようなリスクに直面しているのかも調べる必要がある。 例えば-シグマ光機には、注意すべきと思われる4つの警告サインがある。

このノートでは、シグマコキの利益の本質に光を当てる一つの要因に注目したに過ぎない。 しかし、些細なことに意識を集中させることができるのであれば、発見できることは常にある。 自己資本利益率が高いことを優良企業の証と考える人もいる。 少し手間がかかるかもしれないが、 自己資本利益率が高い企業を集めた 無料のリストや、 インサイダー保有が多い銘柄のリストが役に立つかもしれない。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Sigmakoki が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.