エンプラス・コーポレーション(TSE:6961)の株価は先月、25%もの大幅下落を記録した。 過去12ヶ月間保有し続けた株主は、報われるどころか、現在45%の株価下落に苦しんでいる。

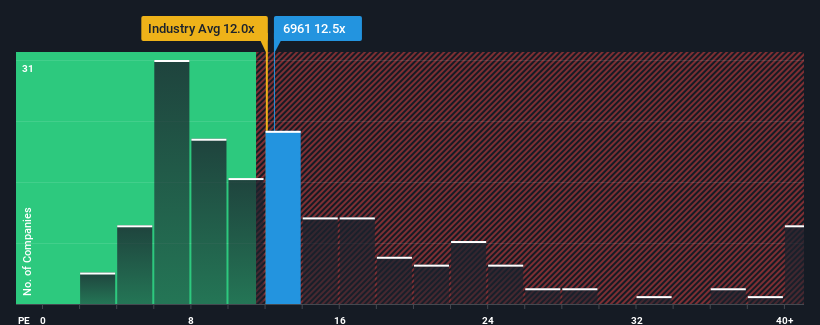

これだけ株価が下がっても、日本の株価収益率(PER)の中央値も13倍近いのだから、エンプラスのPER12.5倍という数字に無関心になるのも無理はない。 とはいえ、投資家が明確な機会やコストのかかるミスを軽視する可能性があるため、説明なしに単純にPERを無視するのは賢明ではない。

エンプラスはここ数年、収益成長率が他社に劣り、相対的に低迷している。 そのため、PERが下がらずにいるのだろう。 そうでなければ、この種の成長プロフィールを持つ企業に対して相対的に高い価格を支払うことになる。

成長はPERに見合うか?

エンプラスのようなPERを安心して見ることができるのは、会社の成長が市場と密接に連動している場合だけです。

直近1年間の収益成長率を確認すると、同社は9.6%の価値ある増加を記録している。 喜ばしいことに、EPSも過去12ヶ月間の成長のおかげもあり、3年前と比較して合計で246%上昇している。 従って、最近の利益成長は同社にとって見事なものだと言っていいだろう。

将来に目を移すと、同社を担当する3人のアナリストの予想では、今後3年間で年率19%の収益成長が見込まれる。 一方、他の市場は年率9.3%の伸びにとどまると予想されており、魅力に欠けるのは明らかだ。

これを考えると、エンプラスのPERが他の大多数の企業と同水準にあるのは不思議だ。 投資家の多くは、同社が将来の成長期待を達成できると確信していないのかもしれない。

要点

エンプラスの株価下落を受けて、同社のPERは現在、市場のPERの中央値に張り付いている。 株価収益率(PER)の威力はバリュエーションではなく、現在の投資家心理と将来への期待を測るものである。

エンプラスのアナリスト予想を検証した結果、優れた業績見通しが予想ほどPERに寄与していないことが判明した。 業績見通しとPERが一致しないのは、業績に対する未知の脅威がある可能性がある。 少なくとも株価下落のリスクは抑えられているように見えるが、投資家は将来の業績が多少変動する可能性があると考えているようだ。

さらに、 私たちがエンプラスで発見したこの 1つの警告サインについても学ぶべきだ。

エンプラスの事業の強さについて確信が持てない場合は、私たちの対話型リストで、あなたが見逃しているかもしれない他の企業について、堅実な事業のファンダメンタルズを持つ銘柄を探ってみてはいかがでしょうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Enplas が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください 。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.