ハワード・マークスは、株価の乱高下を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私の知る実践的な投資家は皆、心配するものである』と言った。 だから、ある銘柄のリスクについて考えるとき、負債を考慮する必要があるのは明らかかもしれない。 重要なのは、ティアック(東証:6803)は負債を抱えているということだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債がもたらすリスクとは?

借入金は、新たな資本やフリー・キャッシュ・フローで返済することが困難になるまで、事業を支援する。 資本主義の一部には、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスがある。 このようなことはあまり一般的ではないが、負債を抱えた企業が、貸し手から苦しい価格での増資を強いられ、株主を永久に希薄化させることはよくあることだ。 しかし、希薄化に取って代わることで、負債は、高い収益率で成長に投資するための資金を必要とする企業にとって、非常に優れた手段となり得る。 企業がどの程度の負債を使用するかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

ティアックの負債額は?

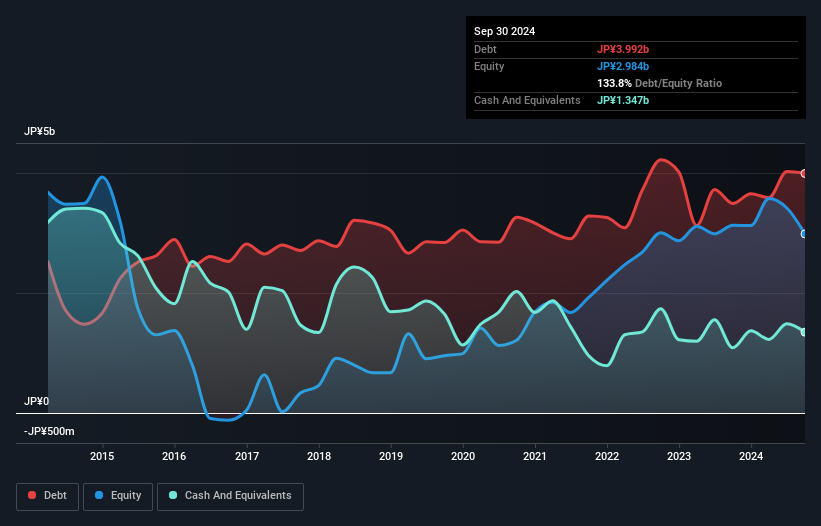

下記の通り、2024年9月末時点の有利子負債は39.9億円で、1年前の34.9億円から増加している。画像をクリックすると詳細が表示される。 一方、現金は13.5億円あり、純有利子負債は約26.5億円となっている。

バランスシートの健全性は?

直近の貸借対照表によると、12カ月以内に返済期限が到来する負債が62億7,000万 円、12カ月超に返済期限が到来する負債が21億6,000万円ある。 これらの債務を相殺するために、13.5億円の現金と24.3億円の未収入金がある。 負債は現金と短期債権の合計より46億4,000万円多い。

この不足分は22.8億円の会社そのものに重くのしかかる。まるで、子供が本やスポーツ用品、トランペットを詰め込んだ巨大なリュックサックの重さに苦しんでいるかのようだ。 そのため、バランスシートを注視することは間違いない。 結局のところ、もし今日債権者に支払わなければならないとしたら、ティアックは大規模な資本増強を必要とするだろう。

私たちは、利益に対する負債水準について知るために、主に2つの比率を使っている。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き・償却前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレストカバー)である。 このように、債務の絶対額と支払金利の両方を考慮する。

ティアックのEBITDAに対する有利子負債比率は3.8であり、負債が大きいことを示すが、それでもほとんどのタイプのビジネスにとってはかなり妥当である。 しかし、インタレスト・カバレッジは1kと非常に高く、負債にかかる支払利息が現在かなり低いことを示唆している。 残念なことに、ティアックのEBITは過去4四半期で13%減少している。 このような落ち込みを食い止めなければ、負債を管理するのはブロッコリー風味のアイスクリームをプレミア価格で売るよりも難しくなるだろう。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、バランスシートが将来どのように維持されるかを左右するのは、ティアックの収益である。 従って、負債を検討する際には、収益動向を見る価値があることは間違いない。インタラクティブなスナップショットはこちら

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 そのため、EBITがフリー・キャッシュフローにどれだけ裏付けられているかをチェックする価値がある。 直近の3年間で、ティアックはEBITの75%に相当するフリー・キャッシュ・フローを記録している。フリー・キャッシュ・フローが利子と税金を除いたものであることを考えると、これは通常の水準である。 このフリー・キャッシュ・フローは、適切な場合に負債を返済するのに適したポジションにある。

当社の見解

ティアックの負債総額は期待外れと言わざるを得ない。 しかし、明るい面もあり、金利カバー率は良い兆候であり、楽観的な見方をしている。 全体として、ティアックには十分な負債があり、バランスシートには現実的なリスクがあると言える。 すべてがうまくいけば、それは報われるかもしれないが、この負債のマイナス面は、恒久的な損失のリスクが大きいことである。 負債水準を分析する場合、バランスシートは当然出発点となる。 しかし、すべての投資リスクがバランスシートの中にあるわけではなく、むしろそうではない。 私たちは ティアックについて 2つの警告サイン (少なくとも1つは無視すべきではない )を確認して おり、これらを理解することは投資プロセスの一部であるべきだ。

もちろん、もしあなたが負債を背負わずに株を買いたいタイプの投資家なら、迷わず当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Teac が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.