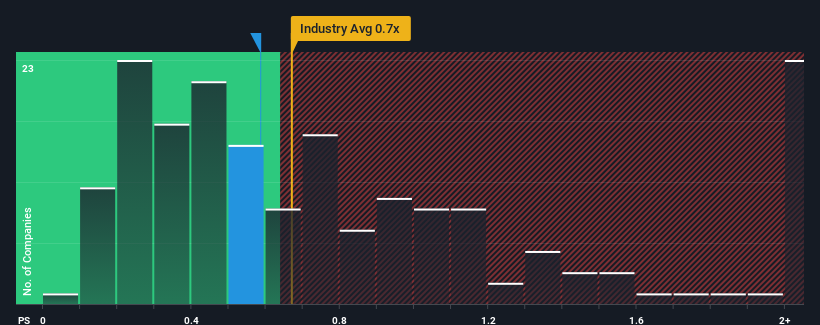

日本のエレクトロニクス業界のPER(株価純資産倍率)の中央値は0.7倍近くであるため、ジャパンディスプレイ (東証:6740)のPER0.6倍には無関心を感じてもおかしくない。 これは眉唾ではないかもしれないが、もしP/Sレシオが妥当でなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

ジャパンディスプレイの最近のパフォーマンスは?

ジャパンディスプレイの最近の業績は、収益の減少が、平均的に収益が伸びている他社と比較して芳しくない。 収益が落ち込んでいるため、P/Sが下がらず、業績が上向くことを期待している人が多いのかもしれない。 しかし、そうでない場合、投資家は株価に高値をつけることになるかもしれない。

ジャパンディスプレイのアナリスト予想を知りたいですか?ジャパンディスプレイの無料 レポートを ご覧ください。収益成長指標はP/Sについて何を語るのか?

ジャパンディスプレイのようなP/Sを安心して見ることができるのは、会社の成長が業界と密接に連動している時だけだ。

振り返ってみると、昨年はトップラインが17%減少した。 その結果、3年前の収益も全体で37%減少している。 従って、最近の収益の伸びは同社にとって好ましくないものだったと言える。

現在、同社をフォローしている唯一のアナリストによれば、来年度の収益は2.2%上昇すると予想されている。 一方、他の業界は6.7%の拡大が予想されており、こちらの方が魅力的である。

この点を考慮すると、ジャパンディスプレイのP/Sが他の大多数の企業と同水準にあるのは不思議だ。 ほとんどの投資家は、かなり限定的な成長予想を無視し、この銘柄へのエクスポージャーを得るために高い金額を支払っても構わないと思っているようだ。 このレベルの収益成長はいずれ株価を押し下げる可能性が高いため、この株価を維持するのは難しいだろう。

ジャパンディスプレイのP/Sに関する結論

一般的に、投資判断の際に株価売上高比率を深読みすることには注意が必要だが、株価売上高比率は他の市場参加者がその企業についてどのように考えているかを明らかにすることができる。

ジャパンディスプレイの売上高成長率の予想が、より広い業界と比較してかなり控えめであることを考慮すると、現在のP/Sレシオで取引されていることが予想外であると考える理由は容易に理解できる。 現時点では、将来予想される収益がよりポジティブなセンチメントを長く支えるとは思えないため、我々はP/Sに自信を持っていない。 現在のPERを正当化するには、ポジティブな変化が必要だ。

さらに、ジャパンディスプレイについて我々が発見した4つの警告サイン(無視できない2つを含む)についても学ぶべきである。

ジャパンディスプレイのビジネスの強さについて確信が持てない場合は、当社の対話型ビジネス・ファンダメンタルズ銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Japan Display が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.