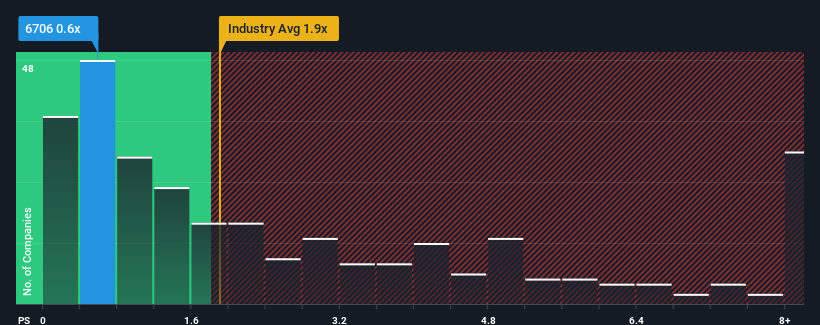

日本の通信業界の売上高株価収益率(PER)の中央値は0.6倍近くである。 これは眉唾かもしれないが、P/Sレシオが妥当でない場合、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

DKKのパフォーマンス

例えば、最近のDKKの収益の落ち込みは考えさせられるものがある。 DKKの業績が低迷しているのは、同社が来期以降、不本意な売上高を計上することを期待しているからかもしれない。 同社が好きなら、少なくともそうなることを願っているはずである。

DKKのアナリスト予想はないが、この無料 データ豊富なビジュアライゼーションで 、同社の収益、収益、キャッシュフローを確認しよう。収益予測はP/Sレシオと一致するか?

DKKのようなP/Sを安心して見ることができるのは、会社の成長が業界と密接に連動している場合だけだ。

昨年度の財務を見直すと、同社の収益が9.3%減少しているのを見て落胆した。 過去3年間を振り返ってみても、総計で30%も収益が減少しているのだから。 従って、最近の収益の伸びは同社にとって好ましくないものだと言っていいだろう。

今後12ヶ月で41%の成長が予測されている業界と比較すると、最近の中期的な収益実績に基づく同社の下降モメンタムは、悲観的なイメージだ。

この点を考慮すると、DKKのP/Sが同業他社を上回っていることが気になる。 ほとんどの投資家は、最近の成長率の悪さを無視し、同社の事業見通しの好転を期待しているようだ。 P/Sが最近のマイナス成長率に見合う水準まで低下すれば、既存株主は将来的に失望を味わう可能性が高い。

DKKのPERは投資家にとって何を意味するのか?

特定の業界では、株価売上高倍率は価値を測る指標としては劣ると論じられているが、強力な景況感指標となり得る。

DKKを調査した結果、中期的な収益の縮小は、業界の成長を考えると、PERに予想ほどの影響を与えていないことが分かった。 業界の成長が見込まれる中、売上高が減少に転じれば、株価が下落し、P/Sが低下する可能性がある。 直近の中期的な状況が著しく改善しない限り、投資家は株価をフェアバリューとして受け入れることは難しいだろう。

他にもリスクがあることを忘れてはならない。例えば、 DKKの注意すべき兆候を2つ 挙げてみた。

DKKの事業の強さについて確信が持てない場合は、当社のファンダメンタルズがしっかりしている対話型銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、DKK が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.