投資家としてリスクを考えるには、負債よりもボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義語とは程遠い』と言ったのは有名な話だ。 負債過多は破滅につながる可能性があるからだ。 重要なのは、沖電気工業株式会社(東証:6703)である。(TSE:6703)は負債を抱えている。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

借金はいつ問題になるのか?

一般的に言って、負債が現実的な問題となるのは、企業が資本を調達するか、自らのキャッシュフローで返済することが容易でなくなった場合である。 資本主義の一部とは、失敗した企業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、負債もビジネス、特に資本の重いビジネスにおいては重要な手段となりうる。 企業がどの程度の負債を使うかを考える際にまずすべきことは、現金と負債を合わせて見ることである。

沖電気工業の負債額は?

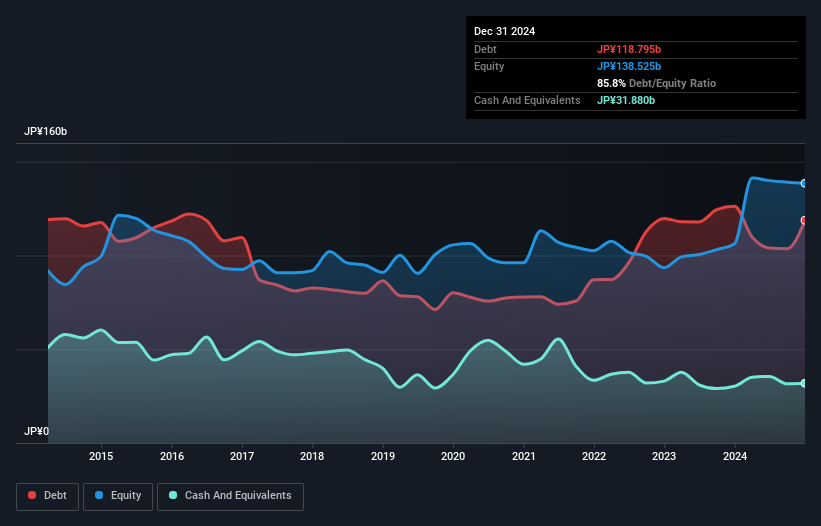

下のグラフをクリックすると過去の数値を見ることができるが、沖電気工業の2024年12月時点の有利子負債は1,188億円で、1年前の1,262億円から減少している。 しかし、それを相殺する319億円の現金があり、純有利子負債は約869億円となる。

がんの終焉?がんやアルツハイマーのような人生を変える病気の早期発見を可能にする技術を開発している新興AI銘柄15社を紹介する。

沖電気工業のバランスシートは健全か?

直近の貸借対照表によると、沖電気工業は12ヶ月以内に返済期限が到来する負債が1,940億円、12ヶ月を超えて返済期限が到来する負債が903億円ある。 一方、現金は319億円、1年以内に期限の到来する債権は968億円ある。 一方、現金は319億円、1年以内の債権は968億円で、現金と(短期)債権の合計より負債の方が1,557億円多い。

この不足額は911億円の会社そのものに重くのしかかり、まるで子供が本やスポーツ用品、トランペットなどを詰め込んだ巨大なリュックサックを背負って苦労しているようなものだ。 だから、株主はこの件を注意深く見守る必要がある。 結局のところ、沖電気工業は債権者から返済を要求された場合、おそらく大規模な資本増強が必要になるだろう。

私たちは、利益に対する負債水準を知るために、主に2つの比率を使っている。ひとつは純有利子負債をEBITDA(金利・税金・減価償却費控除前利益)で割ったもので、もうひとつはEBIT(金利・税金・減価償却費控除前利益)が支払利息を何倍カバーしているか(略してインタレストカバー)である。 このように、債務の絶対額と支払金利の両方を考慮する。

沖電気工業のEBITDAに対する純有利子負債の比率(2.4)は緩やかで、負債に関しては慎重であることを示している。 また、EBITが支払利息の1,000倍というのは、負債が孔雀の羽のように軽いことを意味する。 沖電気工業のEBITが雨後の竹のように上昇し、過去12ヶ月で58%増加したことは注目に値する。これなら負債の管理も容易だろう。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、沖電気工業が長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 プロフェッショナルの意見を知りたいなら、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要とする。 そのため、EBITがどれだけフリーキャッシュフローに裏付けられているかをチェックする価値がある。 過去3年間、沖電気工業のフリー・キャッシュ・フローは大幅なマイナスとなった。 投資家は間違いなく、この状況がやがて逆転することを期待しているだろうが、負債の使用がよりリスキーであることは明らかである。

当社の見解

率直に言って、沖電気工業のEBITからフリー・キャッシュ・フローへの変換と、負債総額を維持してきた実績の両方が、その負債水準にむしろ不安を抱かせる。 しかし、明るい面もある。 大局的に見れば、沖電気工業の有利子負債が同社にリスクをもたらしていることは明らかだ。 すべてがうまくいけば、リターンも高まるはずだが、その反面、負債によって永久的なキャピタルロスのリスクが高まっている。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、すべての投資リスクがバランスシートにあるわけではない。 例えば、沖電気工業には 3つの警告サイン ( 1つは潜在的に深刻 )がある。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社のネットキャッシュ成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Oki Electric Industry が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.