チャーリー・マンガーが支援した)伝説的なファンドマネジャーのリー・ルーがかつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 事業が破綻するときには負債が絡むことが多いので、企業のリスクの高さを検討するときにバランスシートを考慮するのは当然のことだ。 重要なのは、コニカミノルタ(東証:4902)が負債を抱えていることだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

負債はいつ問題になるのか?

一般的に言って、負債が現実的な問題となるのは、企業が資本調達や自らのキャッシュフローで容易に返済できない場合のみである。 最悪のシナリオでは、債権者への支払いができなくなった場合、企業は倒産する可能性がある。 しかし、より頻繁に発生する(それでもなおコストがかかる)のは、バランスシートを補強するためだけに、企業がバーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 しかし、希薄化の代わりに、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は非常に優れた手段となり得る。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

コニカミノルタの純負債はいくらですか?

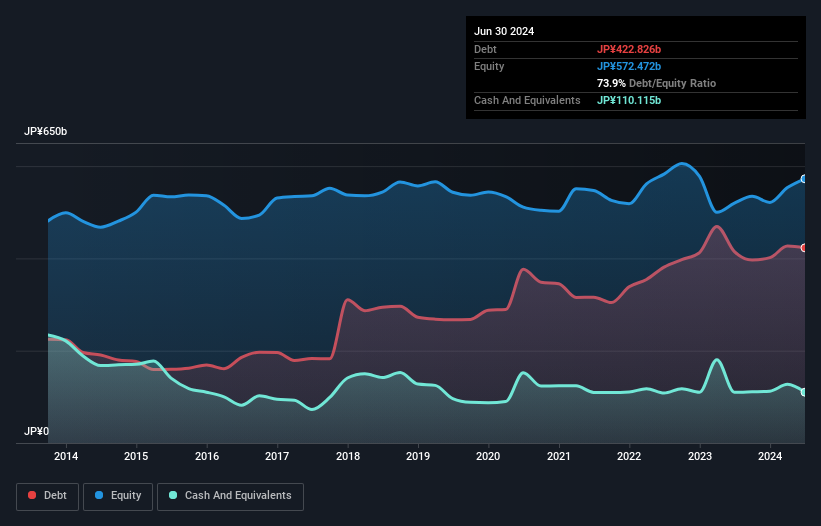

下のグラフをクリックすると詳細が見られるが、コニカミノルタの2024年6月時点の有利子負債は4,228億円で、前年とほぼ同じである。 ただし、1,101億円の現金があり、これを相殺すると、純有利子負債は約3,127億円となる。

コニカミノルタのバランスシートの健全性は?

直近の貸借対照表によると、12ヶ月以内に返済期限が到来する負債が4,783億円、12ヶ月を超えて返済期限が到来する負債が3,498億円ある。 一方、現金は1,101億円、12ヶ月以内の債権は3,263億円ある。 つまり、現金と短期債権を合計すると、3,916億円の負債がある。

この赤字は2,084億円の会社に影を落としており、まるで凡人の上にそびえ立つ巨像のようだ。 そのため、株主はコニカミノルタを注視する必要がある。 結局のところ、コニカミノルタが今日債権者に支払わなければならないとしたら、大規模な資本増強が必要になるだろう。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った数値と、EBIT(利払い・税引き・償却前利益)がどれだけ容易に支払利息をカバーできるか(インタレスト・カバー)を計算することによって、企業の収益力に対する負債負担を測定する。 この方法では、債務の絶対額と支払金利の両方を考慮する。

コニカミノルタのEBITDAに対する有利子負債比率(2.9)は、ある程度の負債を使用していることを示唆しているが、金利カバー率は2.5と非常に低く、高いレバレッジを示唆している。 コニカミノルタは多額の減価償却費を負担しているようで、EBITDAは間違いなく収益の寛大な尺度であるため、負債負担は見た目よりも重いのかもしれない。 そのため、株主は最近、支払利息が事業に大きな影響を与えていることを認識すべきだろう。 投資家にとってのもう一つの懸念は、コニカミノルタのEBITが昨年16%減少したことかもしれない。 このような状況が続けば、債務負担を処理することは、ホットコーヒーをポゴスティックに乗せて配達するようなものだ。 債務残高を分析する場合、バランスシートが出発点となるのは明らかだ。 しかし、コニカミノルタが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 ですから、もしあなたが将来に注目しているのであれば、アナリストの利益予測を示したこの無料レポートをチェックしてみてください。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そこで私たちは、EBITがどれだけフリー・キャッシュフローに変換されているかを常にチェックしている。 過去2年間、コニカミノルタのフリー・キャッシュフローはEBITの30%で、私たちが期待するよりも少なかった。 負債を返済することを考えると、これは素晴らしいことではない。

当社の見解

一見したところ、コニカミノルタのEBIT成長率は、私たちにこの銘柄に対する疑念を抱かせるものであり、負債総額の水準は、1年で最も忙しい夜に空いている1軒のレストランほど魅力的なものではなかった。 また、EBITDAに対する純負債額でさえ、大きな自信を抱かせるものではない。 前述のすべての要因を考慮すると、コニカミノルタは負債が多すぎるように見える。 コニカミノルタは負債が多すぎるようだ。 負債を分析する場合、バランスシートが重視されるのは明らかだ。 しかし、すべての投資リスクがバランスシートの中にあるわけではない。 例を挙げよう: コニカミノルタの注意すべき兆候を1つ 発見した。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。純有利子負債ゼロの成長株リストに、読者は今すぐ100%無料でアクセスできる。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Konica Minolta が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.