BTM社(東証:5247)の株主は、先月36%の株価上昇で忍耐が報われた。 この30日間で、年間上昇率は51%となった。

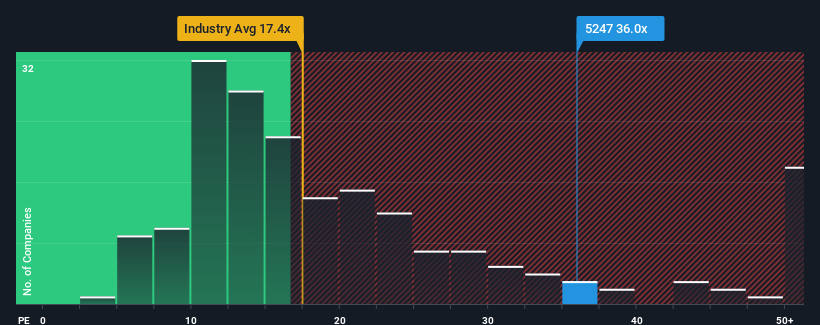

日本の企業の半数近くがPER13倍以下であり、PER9倍以下も珍しくないからだ。 とはいえ、この高いPERに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

この技術はコンピューターに取って代わるかもしれない:量子コンピューティングの実現に取り組んでいる20銘柄を発見しよう。

BTMは最近、堅実なペースで業績を伸ばしており、良い仕事をしている。 PERが高いのは、この立派な利益成長が近い将来、市場全体を上回るのに十分だと投資家が考えているからかもしれない。 そうでなければ、特別な理由もなく高い株価を支払っていることになる。

BTMの成長トレンドは?

BTMのように急なPERを見て本当に安心できるのは、会社の成長が市場を明らかに上回る軌道に乗っている時だけだろう。

まず振り返ってみると、同社は昨年、一株当たり利益を14%も成長させた。 しかし、最終的には前期の不振を覆すことはできず、過去3年間でEPSは合計31%縮小した。 従って、最近の利益成長は同社にとって好ましくないものだったと言える。

この中期的な収益軌跡を、より広範な市場が予想する1年後の業績拡大率10%と天秤にかけると、不愉快な様相を呈していることがわかる。

これを考慮すると、BTMのPERが他の企業の大半を上回っていることは憂慮すべきことだ。 ほとんどの投資家は、最近の成長率の悪さを無視し、同社の事業見通しの好転を期待しているようだ。 PERが最近のマイナス成長率に見合った水準まで低下すれば、既存株主は将来的に失望を味わう可能性が非常に高い。

要点

BTMの株価は最近勢いを増し、PERを押し上げている。 株価収益率は、株を買うかどうかの決定的な要因になるべきではないが、業績期待のバロメーターとしてはかなり有能だ。

BTMを検証した結果、中期的な収益の縮小は、市場が成長することを考えると、我々が予測したほど高いPERに影響を及ぼしていないことがわかった。 業績が逆行し、市場予想を下回るようであれば、株価が下落し、高PERが低下するリスクがある。 最近の中期的な状況が著しく改善されない限り、この株価を妥当と認めるのは非常に難しい。

とはいえ、当社の投資分析では、BTM は2つの警告サインを示しており、そのうちの1つは無視できない。

BTMの事業の強さについて確信が持てない場合は、当社のファンダメンタルズがしっかりしている対話型銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがだろうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、BTM が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.