JFEシステムズ(東証:4832)の株価は、比較的好調だった時期があったにもかかわらず、今月は30%下落するというひどい結果となった。 報われるどころか、過去12ヶ月間すでに保有していた株主は、現在32%の株価下落の上に座っている。

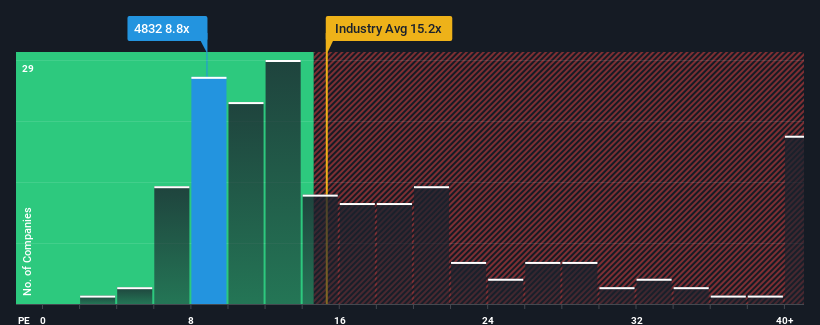

日本の企業の半数近くがPER13倍以上であり、PER19倍以上も珍しくないからだ。 ただし、PERが限定的なのは何か理由があるのかもしれないので、額面通り受け取るのは得策ではない。

この技術はコンピューターに取って代わるかもしれない:量子コンピューティングの実現に取り組んでいる20銘柄を発見しよう。

例えば、JFEシステムズは最近業績が悪化している。 PERが低いのは、投資家が同社が近い将来、市場全体のパフォーマンスを下回らないよう十分な努力をしないと考えているため、という可能性もある。 同社が好きなら、そうでないことを願い、人気がないうちに株を拾っておきたいところだ。

成長は低PERに見合うか?

JFEシステムズのPERを正当化するためには、市場を引き離す低成長が必要だ。

振り返ってみると、昨年は同社の収益が13%減少した。 3年間のEPS成長率は合計でまだ21%と注目に値するため、長期的には好調だったJFEシステムズの経営に水を差す結果となった。 紆余曲折はあったが、それでも最近の利益成長はほぼ立派なものだったと言える。

最近の中期的な収益軌跡を、より広範な市場が予想する1年後の業績拡大率10%と比較すると、年率ベースでは明らかに魅力に欠けることがわかる。

これを考慮すれば、JFEシステムズのPERが他社の大半を下回っているのも理解できる。 どうやら多くの株主は、今後も株価が上昇し続けると思われる銘柄にしがみつくことに抵抗があるようだ。

要点

JFEシステムズの株価は最近低迷しており、PERは他社を下回っている。 株価収益率だけで株を売るべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなる。

予想通り、JFEシステムズの3年間の業績推移を調べたところ、現在の市場予想よりも悪化していることから、低PERの一因となっていることが分かった。 今のところ、株主は将来の業績が嬉しいサプライズをもたらさないであろうことを容認し、低PERを受け入れている。 最近の中期的な業績トレンドが続くとすれば、この状況で近い将来に株価が大きく上昇することは考えにくい。

また、JFEシステムズについて、考慮すべき警告サインが1つ見つかったことも注目に値する。

JFEシステムズよりも良い投資先が見つかるかもしれない。可能性のある候補を選びたいなら、低PERで取引されている(しかし収益を伸ばせることが証明されている)興味深い企業の 無料リストをチェックしよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、JFE Systems が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.