東洋ゴム(東証:4058)の株主は、株価が28%下落し、前期の好業績を帳消しにするという大荒れの月となったことを喜ばないだろう。 株主は報われるどころか、過去12ヶ月間すでに保有していた株主は、現在27%の株価下落の上に座っている。

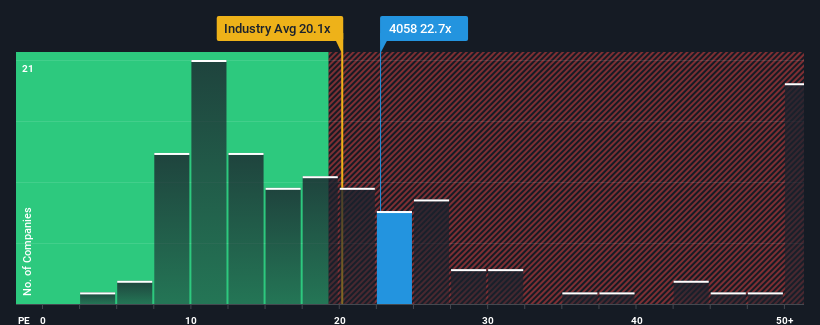

株価が大きく下落したにもかかわらず、株価収益率(PER)は22.7倍であるため、PER13倍以下の企業が約半数を占め、PER9倍以下の企業も珍しくなくなった日本市場と比較すると、今はまだ売り優勢に見えるかもしれない。 とはいえ、PERを額面通りに受け取るのは得策ではない。

トヨクモはここ最近、他社を凌駕する業績の伸びを示し、比較的好調に推移している。 好業績の持続を期待する声も多く、PERが上昇しているようだ。 もしそうでなければ、既存株主は株価の存続可能性に少し神経質になるかもしれない。

成長は高PERに見合うか?

トヨ クモのような PER が妥当とされるには、その企業が市場をはるかに凌駕していなければならないという前提がある。

直近1年間の業績成長率を見ると、23%増という驚異的な伸びを記録している。 直近3年間のEPSも、短期的な業績も手伝って、全体で67%増という素晴らしい伸びを見せている。 従って、株主はこうした中期的な利益成長率を歓迎したことだろう。

展望に目を転じると、同社に注目している唯一のアナリストの予測では、今後3年間は毎年20%の成長が見込まれる。 市場予想が年率9.6%にとどまる中、同社はより強い業績が期待できる。

この情報により、トヨクモが市場と比べて高いPERで取引されている理由がわかる。 どうやら株主は、より豊かな未来を見据える可能性のあるものを手放したくないようだ。

最終結論

トヨクモの株価は下がったかもしれないが、PERはまだ高い。 株価収益率だけで株を売却すべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなる。

トヨ クモが高PERを維持しているのは、予想成長率が市場予想よりも高いためである。 現在の株主は、将来の収益が脅かされていないと確信しているため、このPERに納得している。 このような状況では、近い将来に株価が大きく下落することは考えにくい。

他にも考慮すべき重要なリスク要因があり、トヨクモに投資する前に注意すべき警告サインを2つ発見した(1つはちょっと不快!)。

PERにご興味がおありでしたら、力強い収益成長と低PERを誇る他の企業の 無料 コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Toyokumo が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.