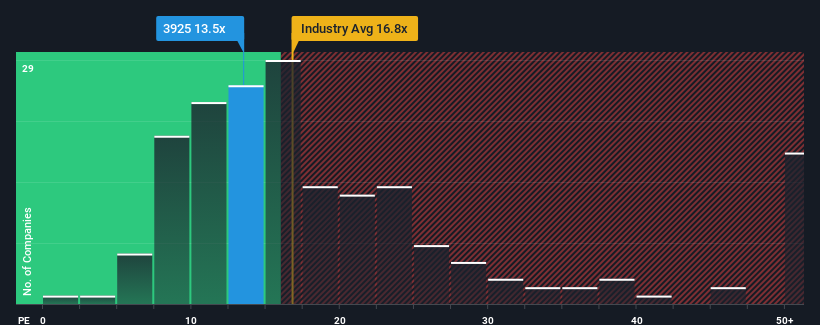

日本の株価収益率(PER)の中央値が13倍近いことから、ダブルスタンダード (東証:3925)のPER13.5倍には無関心を感じてもおかしくない。 しかし、PERに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

最近のダブル・スタンダードは業績が伸び悩んでいるように見える。 多くの人が、今後一定期間、刺激的でない業績がせいぜい他社並みにとどまると予想し、PERの上昇を抑えているのかもしれない。 この会社が好きなら、そうでないことを望み、人気がないうちに株を拾っておきたいところだ。

成長指標はPERについて何を教えてくれるのか?

ダブルスタンダードのようなPERが妥当とみなされるためには、企業が市場にマッチしていなければならないという前提があります。

まず、過去1年間を振り返ってみると、1株当たり利益はほとんど伸びていない。 しかし、直近の3年間は、短期的な業績が思わしくないにもかかわらず、EPSが全体で122%という素晴らしい伸びを示している。 従って、最近の利益成長は同社にとって素晴らしいものであったと言える。

最近の中期的な収益軌道を、より広い市場の1年間の業績拡大予想9.8%と比較すると、年率換算で同社の方が明らかに魅力的であることがわかる。

この情報により、ダブル・スタンダードが市場とかなり類似したPERで取引されていることは興味深い。 投資家の多くは、同社が最近の成長率を維持できると確信していないのかもしれない。

要点

株価収益率だけで株を売却すべきかどうかを判断するのは賢明ではないが、会社の将来性を判断する実用的な指針にはなる。

ダブル・スタンダードの直近3年間の成長率は市場予想よりも高いため、現在ダブル・スタンダードは予想よりも低いPERで取引されている。 市場予測を上回る成長率で好業績が見込まれる場合、潜在的なリスクがPERを圧迫していると考えられます。 少なくとも、最近の中期的な業績トレンドが続けば、株価下落のリスクは抑えられそうだが、投資家は将来の業績が多少変動する可能性があると考えているようだ。

さらに、ダブル・スタンダードについて我々が発見したこれら2つの警告サイン(少し気になる1つを含む)についても学ぶ必要がある。

PERに興味をお持ちの方は、力強い収益成長と低PERを誇る他の企業の 無料コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Double Standard が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.