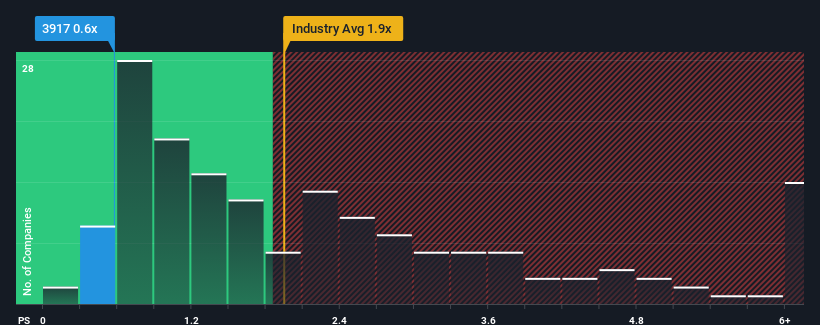

株式会社アイリッジ(東証:3917) のPER (株価収益率) は0.6倍であり、PERが1.9倍を超える企業が約半数、PERが4倍を超える企業もざらにある日本のソフトウェア業界と比較すると、今は買いのように見えるかもしれない。 しかし、P/Sが低いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要である。

トランプ大統領はアメリカの石油・ガスを「解き放つ」と公約しており、これら15銘柄の米国株はその恩恵を受けそうな展開を見せている。

アイリッジの業績推移

iRidgeの売上高は最近しっかりと増加しており、これは喜ばしいことだ。 P/Sが低いのは、投資家が、この立派な収益成長が近い将来、より広い業界を実際に下回るかもしれないと考えているからかもしれない。 この会社が好きなら、そうでないことを望み、人気がないうちに株を手に入れる可能性がある。

同社の収益、収入、キャッシュフローの全体像が知りたいですか?iRidgeに関する 当社の無料 レポートが 、同社の過去の業績に光を当てるお手伝いをします。収益成長指標は低P/Sについて何を語っていますか?

iRidgeのようなP/Sレシオが妥当とみなされるには、企業が業界をアンダーパフォームしなければならないという前提があります。

振り返ってみると、昨年は同社のトップラインが17%も上昇した。 直近の3年間でも、短期的な業績が大きく寄与し、全体では26%の増収となっている。 したがって、最近の収益成長は同社にとって立派なものであったと言える。

最近の中期的な収益動向を業界の1年成長率予測12%と比較すると、明らかに魅力に欠けることがわかる。

このことを考えれば、アイリッジのP/Sが他社の大半を下回っているのも理解できる。 どうやら多くの株主は、業界全体から遅れ続けると思われるものを持ち続けることに抵抗があったようだ。

アイリッジのP/Sに関する結論

一般的に、私たちは売上高株価比率の使用を、市場が企業の全体的な健全性についてどのように考えているかを確認することに限定することを好みます。

予想通り、iRidgeは最近の3年間の成長率が業界予想より低いという弱点から、低いP/Sを維持している。 現段階では、投資家はP/Sレシオの上昇を正当化できるほど収益改善の可能性が大きくないと感じている。 最近の中期的な収益トレンドが続けば、株価がすぐに反転することは難しいだろう。

他にも考慮すべき重要なリスク要因があり、ここに投資する前に知っておくべきiRidgeの警告サインを3つ発見しました(2つは私たちにはあまりしっくりきません!)。

iRidgeのビジネスの強さに確信が持てない方は、私たちの対話型ビジネス・ファンダメンタルズ銘柄リストで、あなたが見逃しているかもしれない他の企業を探してみてはいかがでしょうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、iRidge が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.