投資家としてリスクを考えるには、負債よりもボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義語とは程遠い』と言ったのは有名な話だ。 事業が破綻するときには負債が絡んでくることが多いのだから、企業のリスク度合いを調べるときにバランスシートを考慮するのは当然のことだ。 重要なのは、クロスキャット株式会社(東証:2307)である。(東証:2307)は負債を抱えている。 しかし、この負債は株主にとって懸念事項なのだろうか?

負債はいつ問題になるのか?

借入金やその他の負債は、フリーキャッシュフローや魅力的な価格での資本調達によって、その債務を容易に履行できない場合に、事業にとってリスクとなる。 最悪のシナリオでは、債権者への支払いができなくなった場合、企業は倒産する可能性がある。 しかし、より頻繁に発生する(それでもコストはかかる)のは、バランスシートを補強するためだけに、企業がバーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 企業がどの程度の負債を使用するかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

クロスキャットの負債は?

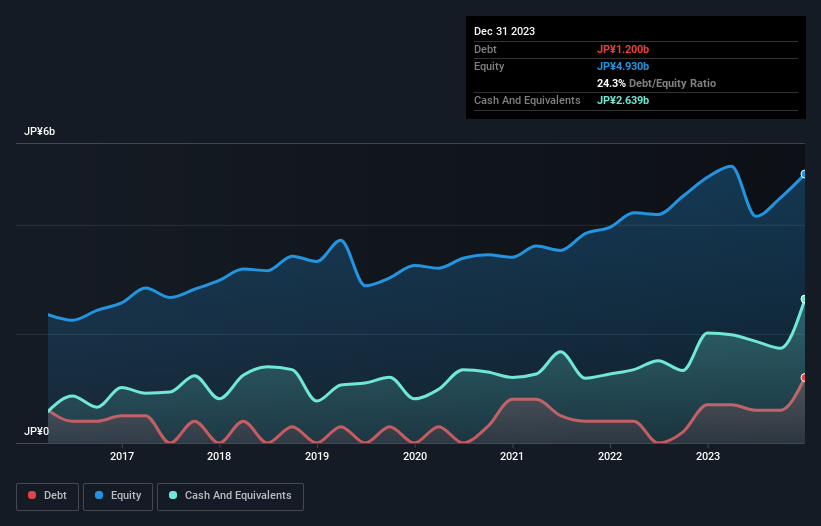

下の図をクリックすると過去の数字が表示されるが、2023年12月時点でクロスキャットの有利子負債は12.0億円で、1年間で7.0億円増加している。 一方、現金は26.4億円あり、14.4億円のネットキャッシュポジションとなっている。

クロスキャットのバランスシートの健全性は?

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が28.9億円、それ以 降に返済期限が到来する負債が9.90億円ある。 一方、現金は26.4億円、1年以内に回収予定の債権は36.6億円ある。 つまり、負債総額より流動資産の方が24.2億円多い。

この黒字は、クロスキャットのバランスシートが保守的であることを示唆している。 簡潔に言えば、クロスキャットはネットキャッシュを誇っており、負債が多いとは言えない!

一方、クロスキャットのEBITは過去12ヶ月で9.8%減少した。 このような落ち込みが続けば、負債を処理するのが難しくなるのは明らかだ。 負債水準を分析する場合、バランスシートが出発点となるのは明らかだ。 しかし、バランスシートが将来どのように維持されるかを左右するのは、クロスキャットの収益である。 そのため、同社の収益についてもっと知りたければ、長期的な収益推移のグラフをチェックする価値があるかもしれない。

なぜなら、企業は紙の利益では負債を支払えないからだ。 クロスキャットの貸借対照表にはネットキャッシュが計上されているかもしれないが、利息・税引前利益(EBIT)をどれだけフリーキャッシュフローに変換しているかを見るのは興味深い。 過去3年間、クロスキャットはEBITの59%に相当する強力なフリーキャッシュフローを生み出した。 この冷徹なキャッシュは、同社が望むときに負債を削減できることを意味する。

まとめ

負債を懸念する投資家の意見には共感するが、クロスキャットには14.4億円のネットキャッシュがあり、負債よりも流動資産の方が多いことを念頭に置くべきである。 従って、クロスキャットが負債を使用することに問題はない。 負債水準を分析する場合、バランスシートは当然ながら出発点となる。 しかし、すべての投資リスクが貸借対照表に存在するわけではなく、むしろそうではない。 私 たちは、 クロス・キャットの 2つの警告サインを特定した 。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社の純現金成長株リストをご覧いただきたい。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Cross Cat が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.