バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンドマネージャー、李儒は、『最大の投資リスクは価格の変動ではなく、資本の永久的な損失を被ることになるかどうかだ』と言って、それを骨抜きにしない。 負債過多は破滅につながる可能性があるからだ。 文教堂グループホールディングス(東証1部9978)に注目したい。(東証:9978)は貸借対照表に負債を計上している。 しかし、株主はその負債の使い方を心配すべきなのだろうか?

借金はいつ危険なのか?

一般的に言って、負債が本当に問題になるのは、企業が資本調達や自身のキャッシュフローで簡単に返済できなくなったときだけである。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業がどの程度の負債を使用しているかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

文教堂グループホールディングスの純有利子負債は?

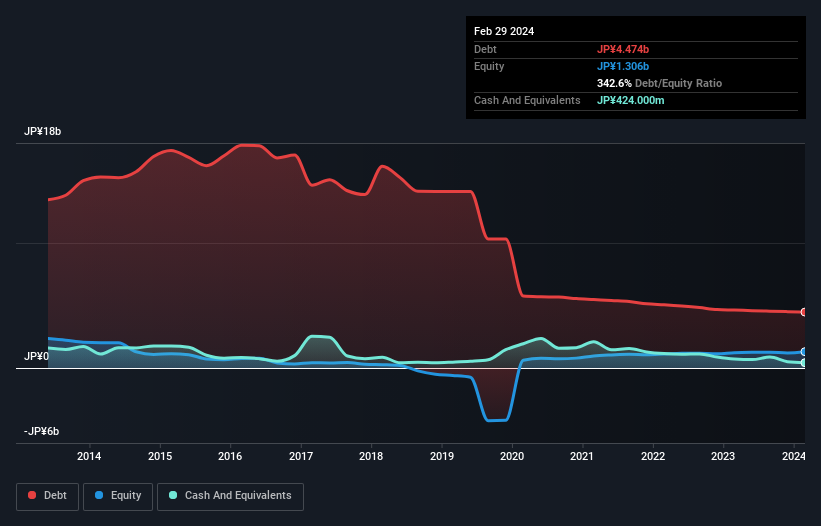

下のグラフをクリックすると詳細が表示されるが、文教堂グループホールディングスの2024年2月時点の有利子負債は44.7億円で、前年とほぼ同じである。 ただし、4億2,400万円の現金があり、これを相殺するとネット有利子負債は40億5,000万円程度となる。

文教堂グループホールディングスのバランスシートの健全性は?

貸借対照表の最新データを拡大すると、12カ月以内に返済期限が到来する負債が62.5億円、それ以降に返済期限が到来する負債が19.6億円ある。 一方、現金は4億2,400万円、12カ月以内に弁済期が到来する債権は6億5,800万円となっている。 つまり、現金と短期債権を合計すると、負債が71億3,000万円上回る。

この赤字は17億6,000万円の会社に影を落としており、まるで巨像がそびえ立つかのようだ。 そのため、株主はこれを注意深く見守る必要がある。 結局のところ、文教堂グループホールディングスは、債権者から返済を求められた場合、おそらく大規模な資本増強が必要になるだろう。

私たちは、利益に対する負債水準を知るために、主に2つの比率を使っている。ひとつは純有利子負債をEBITDA(金利・税金・減価償却費控除前利益)で割ったもので、もうひとつはEBIT(金利・税金・減価償却費控除前利益)が支払利息を何倍カバーしているか(略してインタレストカバー)である。 このアプローチの利点は、有利子負債の絶対額(EBITDAに対する純有利子負債)と、その有利子負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮することである。

文教堂グループホールディングスの株主は、EBITDAに対する純有利子負債の比率が高く(28.7)、EBITが支払利息のわずか1.4倍であるため、インタレスト・カバレッジがかなり低いという二重苦に直面している。 つまり、負債負担が重いと考えられる。 さらに悪いことに、文教堂グループ・ホールディングスのEBITは過去12ヶ月で30%も減少している。 長期的に収益がこのまま推移すれば、負債を返済できる可能性は雪だるま式に低くなる。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、文教堂グループホールディングスが負債を返済するためには収益が必要であるため、負債を完全に切り離して考えることはできない。 そのため、負債を検討する際には、収益動向を見る価値があることは間違いない。インタラクティブなスナップショットはこちら。

なぜなら、企業は紙の利益では負債を支払えないからだ。 そこで論理的なステップとして、EBITのうち実際のフリー・キャッシュ・フローが占める割合を見ます。 過去3年間、文教堂グループホールディングスのフリーキャッシュフローは、合計で大幅なマイナスとなった。 これは成長のための支出の結果かもしれないが、負債のリスクをはるかに高めている。

我々の見解

率直に言って、文教堂グループホールディングスのEBITの成長率と負債総額を維持する実績の両方が、その負債水準にむしろ不安を抱かせる。 また、EBITDAに対する純有利子負債でさえ、あまり信頼感を抱かせるものではない。 ここまで述べてきたことを考慮すると、文教堂グループホールディングスは重い負債を抱えていると言わざるを得ない。 火遊びをすれば火傷するリスクがある。 負債についてバランスシートから最も多くを学べることは間違いない。 しかし結局のところ、どの企業にもバランスシートの外に存在するリスクがある。 こうしたリスクを見つけるのは難しい。 文教堂グループ・ホールディングスの3つの警告サイン (うち2つは重大!)を見てみよう。

結局のところ、純有利子負債から解放された企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできる。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Bunkyodo Group Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.