ハワード・マークスは、株価の乱高下を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクである......そして、私の知る実践的な投資家は皆、心配するものである』と言った。 だから、ある銘柄のリスクの高さを考えるときに、負債を考慮する必要があるのは明らかかもしれない。 他の多くの企業と同様、シービー・グループマネジメント株式会社(東証:9852)もまた、負債を考慮する必要がある。(東証:9852)は負債を利用している。 しかし、株主はその負債の使い方を心配すべきなのだろうか?

負債はいつ危険なのか?

有利子負債やその他の負債が企業にとって危険となるのは、フリーキャッシュフローや魅力的な価格での資本調達によって、その負債を容易に履行できなくなった場合である。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 しかし、より頻繁に発生する(それでもコストはかかる)事態は、企業がバランスシートを補強するためだけに、バーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような場合にも悪影響は生じない。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

CB GROUP MANAGEMENTの負債額は?

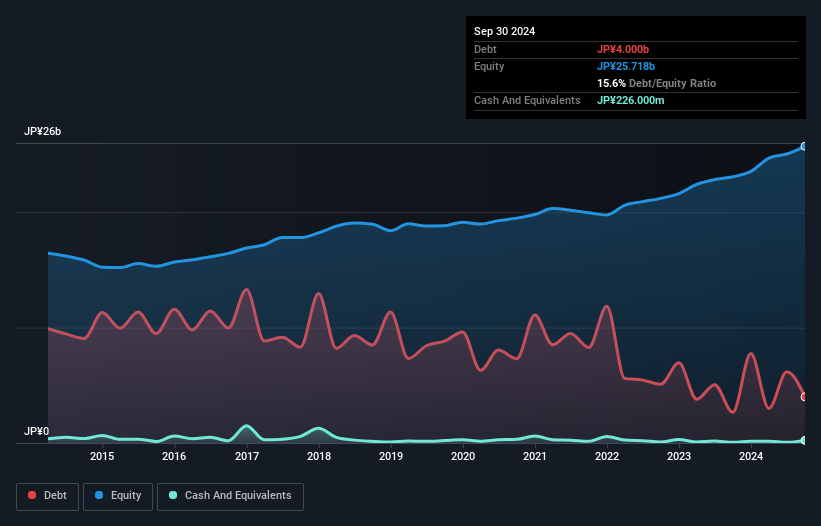

下記の通り、2024年9月末現在、CB GROUP MANAGEMENTは400億円の負債を抱え、1年前の26.6億円から増加している。詳細は画像をクリック。 ただし、現金は2億2,600万円あるため、純有利子負債は37億7,700万円となる。

シービーグループマネジメントのバランスシートの健全性は?

直近の貸借対照表を見ると、1年以内に返済期限が到来する負債が266億円、それ以 降に返済期限が到来する負債が24.9億円ある。 一方、現金は2億2,600万円、1年以内に期限の到来する債権は291億円である。 つまり、負債総額と短期流動資産はほぼ完全に一致している。

CBグループ・マネジメントのバランスシートは、負債総額と流動資産がほぼ同額であることから、かなり堅固であるといえよう。 そのため、同社が資金繰りに苦しんでいるとは考えにくいが、バランスシートを注視する価値はあると思われる。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った数値と、EBIT(利払い・税引き・償却前利益)が支払利息をどれだけ簡単にカバーできるか(インタレスト・カバー)を計算することによって、企業の収益力に対する負債負担を測定している。 この方法では、債務の絶対額と支払金利の両方を考慮する。

CB GROUP MANAGEMENTのEBITDAに対する負債比率は0.90と低い。 そして驚くべきことに、純負債があるにもかかわらず、過去12ヶ月間、実際に支払わなければならなかった利息よりも多くの利息を受け取っている。 つまり、この会社が冷静さを保ちながら負債を負うことができるのは間違いない。 その上、CBグループ・マネジメントは過去12ヶ月間でEBITを60%伸ばしており、この成長によって負債を処理しやすくなるだろう。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、バランスシートが将来どのように持ちこたえるかを左右するのは、CBグループ・マネジメントの収益である。 そのため、同社の収益についてもっと知りたければ、長期的な収益推移のグラフをチェックする価値があるだろう。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そのため、EBITのうちどれだけがフリーキャッシュフローに裏付けられているかをチェックする価値がある。 直近の3年間を見ると、CBグループ・マネジメントのフリー・キャッシュ・フローはEBITの39%で、予想より低い。 このキャッシュ・コンバージョンの弱さは、負債の処理を難しくする。

当社の見解

幸いなことに、CBグループ・マネジメントの利子カバー率は高く、有利子負債については優位に立っている。 また、EBIT成長率も心強いものである。 ズームアウトしてみると、CBグループ・マネジメントは負債をかなり合理的に使っているようだ。 結局のところ、賢明なレバレッジは株主資本利益率を高めることができる。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、すべての投資リスクがバランスシートの中にあるわけではない。 例えば、CB GROUP MANAGEMENTには 2つの警告サインが ある。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、CB GROUP MANAGEMENT が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.