ハワード・マークスは、株価の変動を心配するよりもむしろ、『恒久的な損失の可能性こそが私が心配するリスクであり、私が知っている実践的な投資家は皆心配している』と言った。 つまり、賢い投資家たちは、倒産につきものの負債が、企業のリスクを評価する上で非常に重要な要素であることを知っているようだ。 重要なのは、クロップス・コーポレーション(東証:9428)が負債を抱えていることだ。 しかし、株主はその負債の使用を心配すべきなのだろうか?

負債がもたらすリスクとは?

有利子負債やその他の負債は、フリーキャッシュフローや魅力的な価格での資本調達によって、その債務を容易に履行できない場合に、企業にとってリスクとなる。 資本主義の一部とは、失敗した事業が銀行家によって容赦なく清算される「創造的破壊」のプロセスである。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低価格で新たな株式資本を調達し、株主を恒久的に希薄化させることである。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 企業がどの程度の負債を使用するかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

Cropsの負債額は?

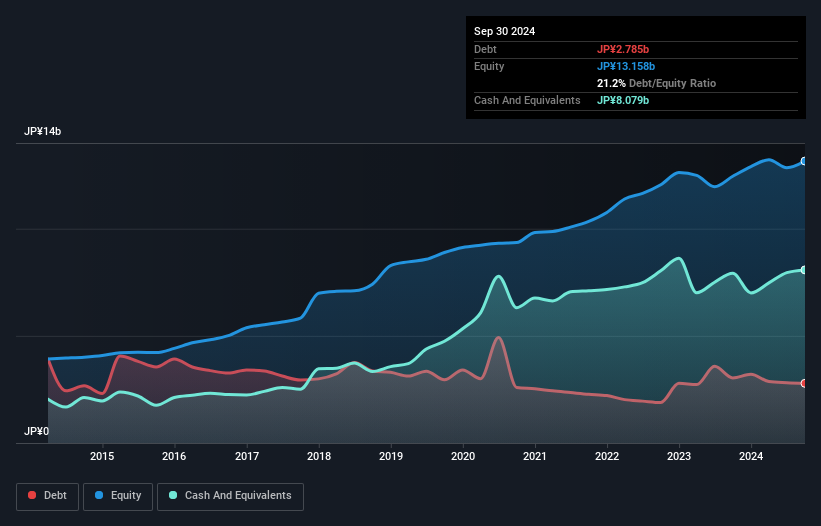

下の画像をクリックすると詳細が表示されるが、2024年9月末時点のクロップスの有利子負債は27.9億円で、1年前の30.4億円から減少している。 一方、現金は80.8億円あり、52.9億円のネット・キャッシュ・ポジションとなっている。

クロップスの負債

直近の貸借対照表によると、12ヶ月以内に返済期限が到来する負債が 116億円、12ヶ月超に返済期限が到来する負債が93.4億円ある。 一方、現金は80億8,000万円、1年以内に回収予定の債権は53億6,000万円。 一方、現金は80億8,000万円、1年以内に期限の到来する債権は53億6,000万円。

この赤字は時価総額100億円に対してかなり大きいため、株主はクロップスの負債使途を注視する必要がある。 万が一、貸し手からバランスシートの補強を要求された場合、株主は深刻な希薄化に直面する可能性が高い。 注目すべき負債はあるが、クロップスは負債よりも現金の方が多いので、負債を安全に管理できると我々は確信している。

しかし悪いニュースは、クロップスのEBITが過去12ヶ月で13%も急落していることだ。 このような業績が頻繁に繰り返されれば、株価は困難に陥るだろう。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、負債を完全に切り離して見ることはできない。クロップスは負債を返済するために利益を必要とするからだ。 そのため、クロップスの収益についてもっと知りたければ、この長期収益推移グラフをチェックする価値があるかもしれない。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要とする。 クロップスの貸借対照表にはネットキャッシュが計上されているかもしれないが、金利・税引前利益(EBIT)をフリーキャッシュフローにどれだけ変換しているかを見るのは興味深い。 直近の3年間で、クロップスはEBITの67%に相当するフリー・キャッシュ・フローを記録した。これは、フリー・キャッシュ・フローが利子と税金を除いたものであることを考えると、ほぼ普通である。 この冷徹なキャッシュは、同社が望むときに負債を減らすことができることを意味する。

まとめ

クロップスのバランスシートは負債総額が多いため、特別に強いわけではないが、52.9億円のネットキャッシュがあることは明らかにプラスである。 また、フリーキャッシュフローは8億5900万円で、EBITの67%を占めている。 従って、クロップスの負債使途に問題はない。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 我々は 、 クロップスの 3つの警告サインを特定した 。

負債を負うことなく利益を拡大できる事業への投資に興味があるなら、貸借対照表にネットキャッシュを持つ成長企業の 無料リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Crops が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.