投資家としてリスクを考えるには、負債よりもボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義語とは程遠い』と言ったのは有名な話だ。 負債過多は破滅につながる可能性があるからだ。 セレスポ株式会社(TSE:9625)は、負債が多い。(TSE:9625)は事業で負債を使用している。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

借金はいつ危険なのか?

一般的に言えば、負債が現実的な問題となるのは、企業が資本調達や自らのキャッシュフローで容易に返済できなくなった場合のみである。 最終的に、企業が法的な債務返済義務を果たせなければ、株主は何も手にすることができなくなる。 しかし、より一般的な(しかし、依然として高価な)状況は、単に負債をコントロールするために、企業が安い株価で株主を希釈化しなければならない場合である。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 企業の負債レベルを検討する際の最初のステップは、現金と負債を一緒に検討することです。

セレスポの負債は?

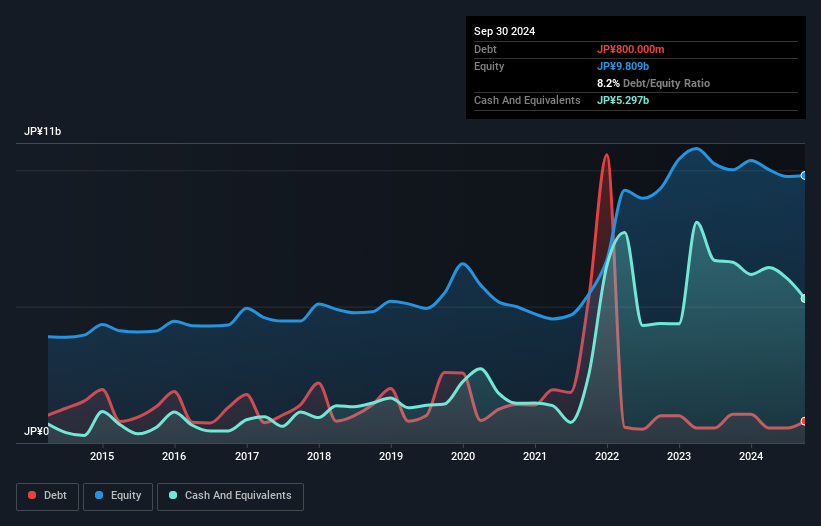

下記の通り、2024年9月時点の有利子負債は8億円と、前年の10億5,000万円から減少している。 一方、現金は53.0億円あり、ネットキャッシュは45.0億円となっている。

セレスポのバランスシートの強さは?

最新の貸借対照表を見ると、1年以内に返済期限が到来する負債が22.4億円、それ以降に返済期限が到来する負債が1.56億円ある。 一方、現金は53億円、1年以内に期限の到来する債権は23億4,000万円。 つまり、流動資産は負債総額より52.4億円多い。

この過剰流動性は、セレスポのバランスシートがフォートノックスに匹敵するほど強固であることを示している。 この事実を考慮すると、同社のバランスシートは牛のように強いと考えられる。 簡潔に言えば、セレスポはネット・キャッシュを誇っており、重い負債を抱えていないと言っていい!

というのも、同社のEBITは前年比で97%も減少しているからだ。 業績が悪化すると、融資先との関係が悪化することがある。 貸借対照表から負債について最もよく知ることができるのは間違いない。 しかし、バランスシートが将来どのように維持されるかを左右するのは、セレスポの収益である。 従って、負債を検討する際には、収益動向を見る価値があることは間違いない。インタラクティブなスナップショットはこちら。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 セレスポの貸借対照表にはネット・キャッシュがあるが、利払い前・税引き前利益(EBIT)をフリー・キャッシュ・フローに変換する能力を見る価値はある。 株主にとってうれしいことに、セレスポは過去3年間、EBITを上回るフリー・キャッシュ・フローを生み出している。 このような強力なキャッシュ・コンバージョンは、ダフト・パンクのコンサートでビートが落ちたときの観客のように私たちを興奮させる。

まとめ

負債を懸念する投資家に共感する一方で、セレスポには45億円のネット・キャッシュがあり、負債よりも流動資産の方が多いことを念頭に置くべきである。 さらに、EBITの108%をフリーキャッシュフローに転換し、7.97億円のマイナスとなっている。 従って、セレスポの負債利用がリスキーだとは思わない。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、投資リスクのすべてがバランスシートにあるわけではない。 当社の投資分析では、セレスポは 2つの警告サインを示している ことにご注意ください。

もちろん、もしあなたが負債を背負わずに株式を購入することを好むタイプの投資家であれば、躊躇することなく、当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Cerespo が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.